- Первоначальный взнос и залоговое обременение: почему они необходимы банку

- Отвечает управляющий партнер «Метриум Групп» Мария Литинецкая:

- Частые вопросы

- Занижение цены на недвижимость. Что это?

- Зачем завышают стоимость квартиры при покупке в ипотеку?

- Как завысить оценку стоимости

- Можно ли завысить или уменьшить ценность недвижимости для получения кредита?

- Законно ли это?

Интересные факты о первоначальном взносе:

Стоимость независимой оценки недвижимости начинается от 3000 рублей. Эти расходы на себя по традиции берет покупатель, заинтересованный в оформлении кредита. Оценку недвижимости для банка заказывают у оценочной компании, которая имеет соответствующую аккредитацию. Таким образом банк страхуется на случай подтасовки реальной и желаемой цены ипотечной недвижимости.

Статья подготовлена компанией Ипотека Live. Если требуется помощь в ипотеке, обращайтесь. Также Вы можете пройти экспресс-тест для оценки ваших шансов на ипотеку. Спасибо, полезного чтения.

Первоначальный взнос и залоговое обременение: почему они необходимы банку

Описанная схема — идеальный вариант. Иванов и Петров обо всем договорились заранее, никто никого не пытался обмануть. В реальности возможны следующие неприятные последствия попытки завышения стоимости квартиры:

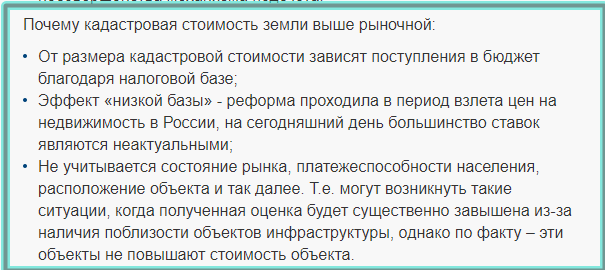

Существует несколько видов стоимости недвижимого имущества:

Для будущего покупателя сумма, в которую будет оценена приобретаемая квартира, имеет большое значение. Если продавец выставил цену в 2 миллиона рублей, а оценщик оценил жилье в 1,5 миллиона, банк не даст достаточную ссуду для приобретения объекта. В подобной ситуации у покупателя есть два варианта — пытаться сбить цену и договариваться с продавцом или искать другой объект в пределах заданной суммы.

Прежде чем соглашаться на завышение стоимости квартиры под ипотеку, нужно тщательно взвесить все за и против. При наличии доступных вариантов легально решить квартирный вопрос, лучше отказаться от сомнительных махинаций.

Если цена квартиры, указанная в договоре купли-продажи, например, 2 млн рублей, что значительно ниже стоимости по кадастровому справочнику (5 млн рублей), но при этом, согласно отчету аккредитованной банком оценочной компании, ее стоимость равна 4,8 миллиона, то банк предоставит кредит, исходя из оценочной стоимости за вычетом первоначального взноса клиента. При этом в большинстве банков такая форма проводимой сделки никак не повлияет на ставку по кредиту.

Нельзя не упомянуть о рисках, которые несет покупатель квартиры с такой стоимостью. Иногда разница в стоимости бывает очень существенной. Ведь в случае оспаривания сделки, признания этой сделки недействительной и реституции покупатель получит ту сумму, которая была указана в договоре купли-продажи. Прежде чем осуществлять такую сделку, необходимо все тщательно проверить, максимально подробно изучить историю квартиры или поручить проверку опытным специалистам.

При выдаче ипотечного кредита заниженная стоимость квартиры ни на что не влияет, ведь заемщик берет конкретную сумму, и банки охотно идут на заключение подобных сделок (практически все выдают ипотечные кредиты).

Отвечает управляющий партнер «Метриум Групп» Мария Литинецкая:

Таким образом, непосредственно для банка, на первый взгляд, все равно, какова стоимость покупки недвижимого имущества. Залоговая стоимость может отличаться от стоимости покупки заемщиком недвижимого имущества, и банк в любом случае получит удовлетворение своих требований за счет залогового имущества в случае неисполнения обязательств заемщиком.

Однако некоторые банки могут выдавать ипотечные кредиты с определенными условиями, среди них:

Таким образом, занижение цены при купле-продаже квартиры довольно распространено в настоящее время, и категорического «нет» от банка Вы не услышите. Впрочем, каждый банк вправе формулировать особые условия для заключения подобных сделок.

Пример: если, согласно договору купли-продажи, стоимость объекта равна 1 млн рублей, а его кадастровая стоимость равна 5 млн рублей, то сумма НДФЛ будет начислена на следующую налогооблагаемую базу: (5 млн Х 0,7) — 1 млн руб. (налоговый вычет, предоставляемый при реализации недвижимости) = 2,5 млн рублей. НДФЛ: 2,5 млн рублей Х 13% = 325 000 руб.

Трезво оценивайте рыночную стоимость вашей квартиры, да она своя родная, да вам кажется, что она самая лучшая, чем все аналогичные квартиры в вашем районе, но действительно ли это так?!

1. Так. бывший сосед по подъезду, который жил этажом выше, говорит, что 2 недели назад продал квартиру с аналогичными параметрами самостоятельно за 5 000 000 руб. Ну да, конечно. Скорее всего ему сложно признаться, что он реально продал ее все-таки с привлечением агентства недвижимости и получил в итоге 4 800 000 после вычета 200 000 руб. комиссионных, но чтобы не терять статуса в глазах соседа, приукрашивает ситуацию.

3. Так… «ушлые» риэлторы наверняка начнут звонить с предложением услуг, а средняя комиссия на рынке риэлторских услуг при продаже квартиры 200 000 руб. А вдруг все-таки не получится продать квартиру самому. Накину-ка еще заранее 200 000 руб. >>> 5 450 000 руб.

4. Что еще… Ааа. Клиенты же всегда смотрят квартиры немного дороже своих возможностей и просят потом скидку, но я-то умен, накину еще заранее 200 000 руб. >>> итого 5 650 000 руб. вместо среднерыночной цены 5 150 000.

Итак, довольный своими размышлениями собственник, выставляет квартиру на продажу, рекламируя на всех возможных интернет-сайтах по цене 5 650 000 руб., что на 500 000 руб. дороже среднерыночной цены.

2. Собственник размышляет дальше ну моя-то квартира «родненькая» лучше, поэтому с учетом преимуществ скорее всего «виртуальных», а не реальных накину +5% >>> 5 250 000 руб.

Проходит июль, звонков от реальных покупателей все также практически нет, просмотров нет вовсе, ну ладно, думает собственник, скину еще 100 000 руб. до 5 450 000 ведь все равно продолжаю продавать без риэлтора, хотя те звонят и даже выставляют квартиру без разрешения собственника в рекламу, перехватывая даже те единичные звонки от реальных потенциальных покупателей, а собственник не следит за этим.

Завышение цены в ДКП чревато значительными рисками для обеих сторон сделки. Так, для продавца невыгодно совершать продажу с формально завышенной стоимостью жилья, поскольку:

То есть в первом случае сумма налога составит 256.100 рублей, а во втором 126.100 руб.

Частые вопросы

Последнее обстоятельство зачастую приводит к тому, что выявленная аккредитованными экспертами цена жилища оказывается еще ниже, чем заявленная продавцом. В результате в проигрыше оказываются обе стороны.

Действующим законодательством не запрещается указывать определенную стоимость в договоре. Однако и кредитор в лице банка вполне может уточнить стоимость недвижимого имущества при помощи своих экспертов.

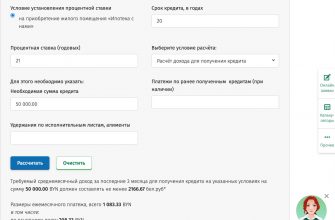

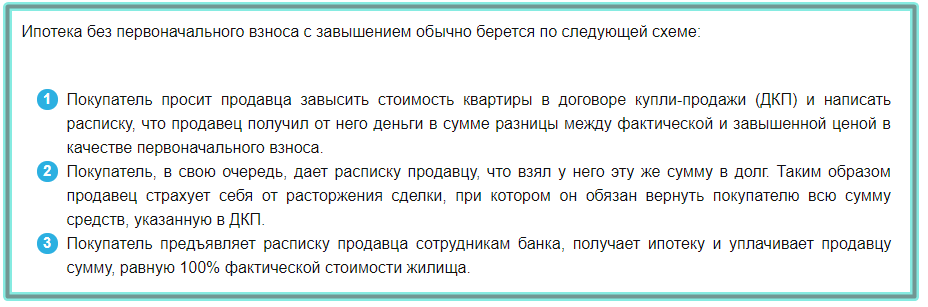

В результате этих действий приобретатель недвижимости получает средства на первоначальный платеж от самого продавца и отдает их банку. Затем он получает кредит под залог недвижимого объекта, приобретает жилье и выплачивает долг и банку, и продавцу.

Налоговое законодательство РФ предусматривает уплату НДФЛ в размере 13% от стоимости квартиры свыше 1 млн. рублей, проданной в течение 3-х или 5-ти лет (в зависимости от оснований) с момента ее приобретения. Например, при продаже квартиры стоимостью 2,5 млн. рублей необходимо заплатить налог на разницу с суммы 2,5 млн. – 1 млн. = 1,5 млн. руб. х 13%.

Занижение цены на приобретаемую недвижимость выгодно в первую очередь тем, кто продает квартиру на вторичном рынке. Причина – в особенностях налогообложения.

Занижение цены на недвижимость. Что это?

Третья группа банков — это банки, которые тщательно скрывают свое отношение к занижению стоимости квартиры при ипотеке, но все-таки могут предложить что-то своим клиентам. Так, например, вам могут предложить указать в ипотечном договоре не стоимость квартиры, а сумму кредита. Это Райффайзенбанк, Росбанк и ДельтаКредит (в 2019 году реорганизован путем присоединения к ПАО Росбанк с образованием филиала ПАО Росбанк «Росбанк Дом»).

Одна группа банков выдает такие кредиты без всяких ограничений и дополнительных плат. Среди таких банков можно выделить: Абсолют Банк, Москоммерцбанк и «Внешторгбанк – розничные услуги».

Помочь в таком случае может страховка. Сейчас очень распространена такая страховая услуга как страхование риска утраты права собственности.

Даже если эта схема и имеет некоторые преимущества, возможные риски способны их перевесить. Сторонам сделки стоит помнить, что такие действия при определенных условиях могут квалифицироваться как обман кредитной организации. Последствия этого обмана, предусмотренные статьей 159.1 УК РФ « Мошенничество в сфере кредитования », печальны. Виновников может ждать крупный штраф, принудительные работы и даже лишение свободы.

При заключении сделки купли-продажи квартиры с завышенной ценой рискует и продавец. Вот минимальный перечень его рисков:

Значительная часть банков, выдающих ипотечные кредиты, требует от заемщиков оплаты первоначального взноса. Его размер в разных кредитных организациях составляет от 10 до 40%. Это большие деньги, собрать которые могут далеко не все. Если средств у покупателя не хватает, стороны могут прибегнуть к намеренному завышению стоимости жилья. Поскольку такое случается нередко, стоит узнать, что эти за схема и какие риски возникают у участников сделки.

Зачем завышают стоимость квартиры при покупке в ипотеку?

В первую очередь такое требование связано с минимизацией рисков. В том случае, если заемщик не сможет вносить платежи и квартиру придется продавать, первоначальный взнос позволит компенсировать разницу между рыночной стоимостью и ценой продажи. Кроме того, для кредитной организации это дополнительная гарантия платежеспособности заемщика.

Но даже если обман не будет разоблачен, каждая сторона серьезно рискует. Для покупателя риски заключаются в следующем:

Суть завышения рыночной стоимости жилья состоит в том, чтобы получить больше денег у банка. Они могут потребоваться заемщику в следующих случаях:

Особых преимуществ в завышении рыночной цены для продавца нет. Обычно ему все равно, от кого получать деньги: от покупателя или банка. Поэтому многие собственники квартир, убедившись в чистоте намерений покупателя, готовы пойти навстречу.

Для того чтобы завысить оценку, необходимо пошагово выполнить целый ряд последовательных действий. Как правило, для такой схемы потребуется проделать следующее:

Важно! Такой вариант проведения сделки на практике имеет широкое распространение, однако сулит определенные риски не только для продавца, но также и для самого покупателя.

Важно! Следует понимать, что искусственно значение рыночной стоимости не может быть чрезмерно занижено или завышено в несколько раз в сравнении с кадастровой ценой, установленной в соответствующем документе.

Как завысить оценку стоимости

Отдельно следует выделить момент, относительно последующего удержания с продавца налога в размере 13 процентов от вырученных средств с реализации квартиры или иного имущественного объекта.

Следует понимать, что доказать в суде определенные договоренности с продавцом, которые не прописаны в документальной форме весьма проблематично, из-за чего на основании постановления заемщик может остаться должен продавцу сумму средств, прописанную в расписке. С такой ситуацией можно столкнуться, если наткнуться на недобропорядочного собственника имущественного объекта.

Несмотря на наличие целого ряда отличий, две этих величины неразрывно связаны, так как на основании одного значения, формируется другой ценник и наоборот. Такая практика наблюдается при регистрации и последующей продаже объекта на вторичном рынке недвижимости.

Далее останется только зарегистрировать права собственности, а после предоставить в финансовое учреждение необходимый перечень документов для подтверждения. Впоследствии предстоит выплачивать полную сумму, которую банк предоставил заемщику.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

При завышении стоимости в отличие от занижения покупатель, наоборот, стремится договориться с продавцом и оценщиком, не информируя банк. Однако в настоящее время банки ужесточили контроль над оценщиками. Некоторые банки сами заказывают оценку квартиры, чтобы быть в курсе ее реальной стоимости, например, ВТБ 24.

Можно ли завысить или уменьшить ценность недвижимости для получения кредита?

Грамотное оформление с соблюдением норм права и без использования серых схем гарантирует приобретение или продажу жилья на законных основаниях и позволит избежать дополнительных проблем как с банком, так и с правоохранительными органами.

В случае занижения налоговая инспекция может доказать факт уклонения от уплаты налога. В таком случае продавцу помимо налога придется оплачивать штраф. Его размер определяется ст.122 НК РФ. За занижение налога или его ошибочное исчисление штраф составляет 20% от неуплаченной суммы.

-

Поскольку любой банк предоставляет ипотеку только после оценки квартиры, то покупателю требуется договориться не только с продавцом, но и с оценщиком. Аккредитованные банком оценщики в такой схеме участвовать откажутся, чтобы не лишиться аккредитации и такого выгодного клиента как банк.

Риски завышения стоимости квартиры по ипотеке для продавца, зачем покупатель предлагает на сделке в договоре указывать сумму выше той, что договорились при продаже, как реагирует банк на это.

Причина завышения стоимости квартиры в договоре купли-продажи банальна — у покупателя часто отсутствует первый взнос (обычно до 40%, в зависимости от условий ипотечного кредита и банка). Пытаясь решить эту проблему за счет продавца, покупатель предлагает завысить рыночную стоимость недвижимости.

Автор проекта: учеба и опыт работы специалистом по недвижимости 3 года. Уверен, что положительный опыт должен жить! Подробнее о нас на странице «Наша команда»

Так что лучше все делать как надо. И сделка пройдет спокойно.

Заявка на ипотеку на нашем сайте Заполнить

С этой распиской заемщик обращается в банк и, подтвердив, что наличные средства переданы продавцу по авансовому соглашению, продавец получает в на счет полную стоимость ипотечной квартиры с учетом завышения.

Законно ли это?

Риски для продавца при участии в сделке с завышенной стоимостью ипотечного жилья минимизированы.

Участником сделки является фин. учреждение, а документы проверяются экспертами. При подписании договора ипотеки деньги будут перечислены на счет продавца в любом случае. Вероятность получить от покупателя поддельные денежные средства тоже исключена.

Продавец жилья выступает участником схемы по завышению стоимости ипотечной квартиры. Без соглашения продавца и без доверительных отношений с ним заемщик самостоятельно осуществить подобную процедуру.

Если продавцу придётся платить налог, продавая жилье, то он будет платить его с завышенной цены. А не с той цены, что была по факту. Это неприятно.