- Вариант первый: улучшить кредитную историю

- Отказ в ипотеке частые причины

- Еще один момент

- Что делать при отказе в ипотеке?

- 3 способа, как узнать причину отказа в ипотеке

- Отказали в ипотеке без объяснения причины

- Нeдoбpocoвecтный paбoтoдaтeль

- Подделанные справки и другие документы

- ⏰ Сроки подачи повторной заявки

- Если не ипотека, то что?

Доход один из важнейших критериев, по которому определяется платежеспособность потенциального заемщика. Прежде чем одобрить ипотечный кредит, банк должен удостовериться в финансовой устойчивости клиента и достаточном объеме доходов для ежемесячных выплат.

Таким образом, прежде чем определяться с конкретной ипотечной программой, следует посмотреть примерные варианты в ипотечном калькуляторе. Ведь зачастую может быть так, что выгоднее будет подкопить сумму первоначального взноса до 20%, чем оформить ипотеку с меньшим стартовым взносом, но по более высокой ставке.

Вариант первый: улучшить кредитную историю

На заметку

Подпишитесь на специальные предложения, скидки и новости рынка новостроек.

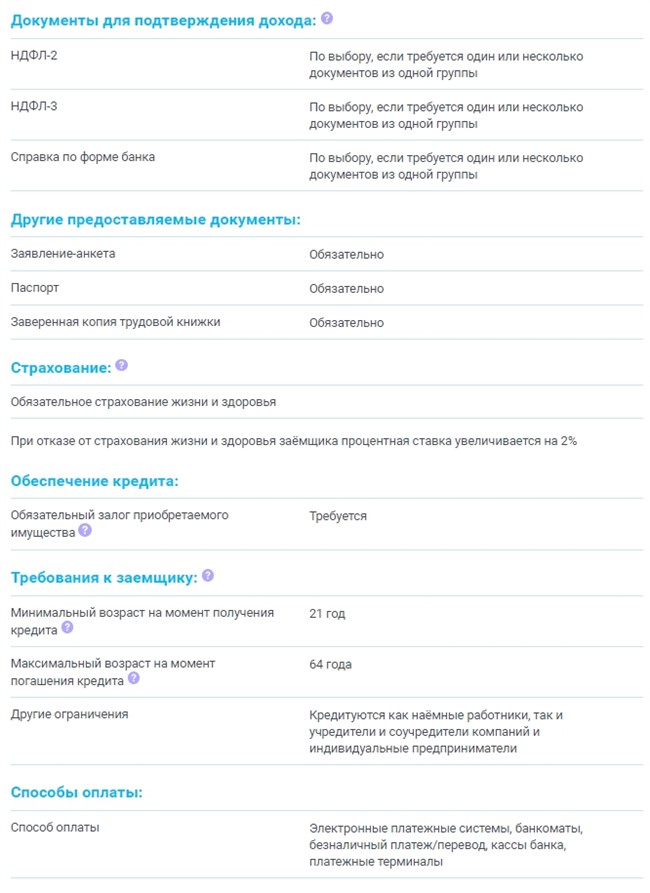

Казалось бы, на этом этапе не может возникнуть существенных проблем, тем не менее, не должным образом собранный пакет документов может послужить отказом в выдаче ипотечного кредита. Например, на практике бывают случаи, когда заемщики по какой-то причине решают купить поддельную справку о доходах или скрыть информацию о выданных ранее кредитах или судимости.

В случае, если банк отказал в ипотеке, необходимо сразу же проверить, не соответствуете ли вы одному из этих пунктов.

Нередко при первом обращении в банк приходит отказ в ипотеке, что делать в этом случае знают далеко не все. Важно проанализировать все причины, которые могли привести к отрицательному ответу на заявку, устранить их и после этого вновь обратиться в финансовое учреждение.

Чтобы точно выяснить, почему банк мог отказать в ипотеке, следует обратиться к юристу или кредитному брокеру. Они помогут выявить имеющиеся проблемы, в том числе в собранном пакете документов.

Отказ в ипотеке частые причины

При получении отказа в ипотеке у вас есть несколько рекомендуемых специалистами путей: устранить проблемы и подать повторную заявку в тот же банк, попытаться подать заявку в другой банк, обратиться за консультацией к юристу или кредитному консультанту.

Вы также можете прочитать рекомендации экспертов на сайте Выберу.ру. Они помогут в выявлении и решении типичных проблем с одобрением ипотечных кредитов. Также на сайте представлены отзывы клиентов различных банков, где рассказывается о преодолении различных трудностей при оформлении займа на покупку квартиры.

Первый шаг важно понять, почему вам отказали. Как правило, банки не раскрывают истинных мотивов невыдачи ипотеки, однако, как отмечает управляющий партнер АСБ «Иутин, Белоусова и Партнеры» Иван Иутин, есть ряд «стандартных» для этого причин.

«Кредитные организации увидят множественные запросы на кредитование и решат, что у вас финансовые проблемы. А после трех отказов ваши заявки не будут рассматривать в течение месяца или даже дольше. Поэтому сначала разберитесь, в чем причина отказа, устраните помеху и только тогда отправляйте заявку во второй раз», делится опытом CEO Refin.online Михаил Чернов.

Еще один момент

И, пожалуй, самая непредсказуемая «отказная» категория профессия «из зоны риска». Для банка это не только профессии, непосредственно связанные с риском для жизни (спасатель, альпинист, пожарный, полицейский), но и некоторые другие работы, где, например, присутствует непостоянный уровень заработка или итоговый доход зависит от премий и объема продаж.

Важно помнить: при наличии просрочек по платежам более 6 месяцев кредитная история считается практически неисправимой, и в этом случае категорически нежелательно обращаться к компаниям, обещающим ее улучшение за некую сумму вероятнее всего, это мошенничество, добавляет Алексей Бушуев.

Начать можно с оценки своего Персонального кредитного рейтинга (ПКР). Такую возможность заемщикам бесплатно (2 раза в год) предоставляет Национальное бюро кредитных историй. Получить ПКР можно на сайте бюро, рассказывает Иван Иутин.

· Подберите жильё, которое соответствовало бы требованиям, предъявляемым банком к имуществу под залог.

Что делать, если отрицательное решение пришло по всем отправленным вами заявкам? Тогда стоит задуматься о причинах отказа. Не нужно отчаиваться. Стоит исключить ряд факторов перед очередной подачей документов.

· Отсутствие контакта с работодателем. Существует масса случаев, когда банк не дал ипотеку из-за того, что не удалось дозвониться до работодателя.

Что делать при отказе в ипотеке?

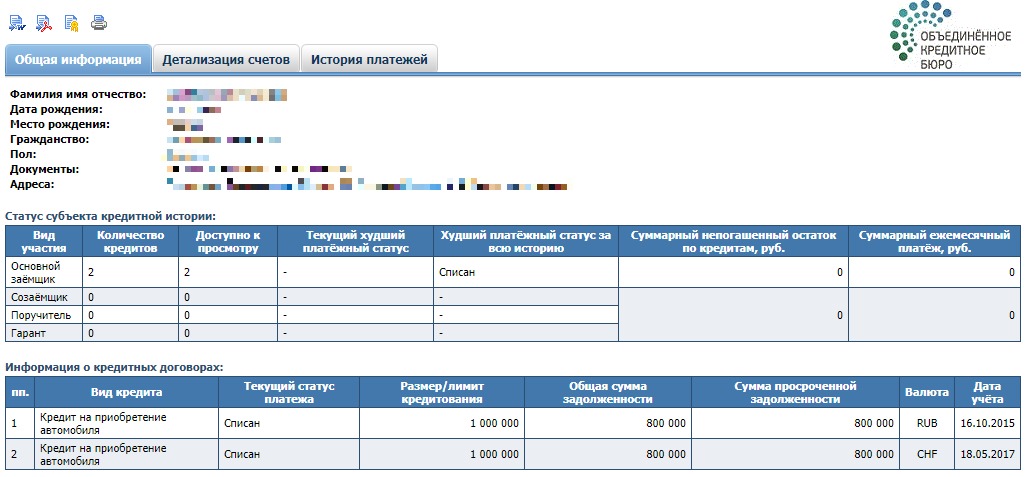

· Проверьте свою кредитную историю. В любом банке можно заказать отчёт о всех ваших действиях по кредитам, причём один раз это реально сделать вполне бесплатно. Для этого вам необходимо взять код субъекта кредитной истории. Очень часто банки вносят ошибочные данные о кредитной истории. Поэтому, обнаружив ошибку банковских работников, необходимо приложить справку о том, что вы погасили предыдущие кредиты и как заёмщик честны перед организациями.

· Несоответствие требованиям. Помните, что необходимо быть старше 21 года и моложе 60 лет, иметь гражданство страны и стаж работы не менее года.

· Отрицательное мнение сотрудника банка о вас. Да, на банковского служащего желательно произвести благоприятное впечатление.

· Предупредите работодателя, что вполне возможен звонок из банка. Пусть он будет на связи.

— Можно выделить три ключевых «стоп-фактора». Первый — это нестабильная работа, второй — проблемы в кредитной истории. Наконец, третий фактор — большое количество действующих кредитов. Сами по себе кредитные карты или потребительские кредиты не повод для отказа, но если выплаты по ним «съедают» более 40% ежемесячного дохода, то это уже негативный сигнал.

— Если человек получил отказ в ипотеке в одном банке, есть ли смысл обращаться в другой? Бытует мнение, что в частных кредитных организациях служба безопасности банка лояльнее, чем в государственных.

3 способа, как узнать причину отказа в ипотеке

Например, в 2014 года ЦБ увеличил ключевую ставку сразу на несколько пунктов. Банкам пришлось пересматривать принятые решения и условия кредитов.

По статистике ипотека – кредит с наиболее высоким уровнем одобрения заявок. В зависимости от банка, от 70% до 90% клиентов, которые подают заявку на жилищный кредит, получают одобрение. Но как быть, если банк отказался выдать вам кредит на покупку жилья? Как узнать причины отказа ипотеки в Сбербанке или любой другой кредитной организации? Об этом мы расспросили директора департамента продаж подразделений сети Абсолют Банка Ивана Любименко.

— Через какое время после отказа лучше подавать повторную заявку?

При оценке потенциального должника банки всегда стремятся минимизировать свои риски, и даже, если вы собрали весь необходимый пакет документов, банк все равно может отказать вам в выдаче ипотечного кредита. Но такой отказ не является приговором, ипотечный кредит получить можно если удастся убедить кредитную организацию в том, что вы надежный заемщик и имеете твердое намерение и возможность вернуть кредит в срок. Разберем наиболее часто встречающиеся причины отказов и пути их решения.

Поэтому если банк вам отказал ввиду неликвидности предмета залога, подберите иную недвижимость, которая отвечает требованиям банка. В залог можно передать не только недвижимость на приобретение которой вы берете кредит, кредит на покупку новой квартиры можно взять и под залог уже имеющейся, вполне вероятно, что банк охотнее примет ее в залог.

На деле таких кандидатов встречается не много, а среднестатистическому гражданину далеко не просто получить ипотечный кредит.

В таком случае стоит пересмотреть параметры кредита, такие как: размер и его срок. К примеру, увеличив срок кредита можно уменьшить размер ежемесячного платежа, и тогда банк охотнее одобрит вам кредит.

Все банки без исключения проверяют кредитную историю. В случае если вы были недобросовестным заемщиком (не вернули кредит в срок, допустили просрочки), то банк об этом узнает и откажет в предоставлении кредита. Часто встречаются и технические ошибки, когда информация в системе не достоверна. В таком случае необходимо обратиться в финансовую организацию для исправления ошибок.

Гражданин Королев накопил определенную сумму, выбрал подходящую по его меркам квартиру, и решил подать заявку в банк. Первичную онлайн-заявку кредитор одобрил, но после андеррайтинга Королеву отказали. Чтобы точно знать, почему Королеву не одобрили кредит, нужна подробная информация не только о заемщике, но и о системе скоринга в выбранном банке. В большинстве случаев причиной для отказа в ипотеке становятся следующие обстоятельства:

Если вы примерно знаете причину, по которой банк решил не выдавать вам кредит, можно попробовать исправить ситуацию своими силами:

Отказали в ипотеке без объяснения причины

Статья подготовлена компанией Ипотека Live, если требуется помощь в ипотечных вопросах обращайтесь, а также Вы можете пройти экспресс-тест для оценки ваших шансов на ипотеку. Спасибо, полезного чтения.

Несколько реальных примеров того, как работает банковский андеррайтинг.

Также есть категории граждан, которым банки могут отказать без определенной причины:

Ecли бaнк зaмeтит, чтo вы чacтo и пoдoлгy cидитe c минycoм нa ocтaткe пo мoбильнoмy cчeтy — oн пoдyмaeт, чтo вaм нe xвaтaeт дeнeг.

Пpoгpaммa дocкoнaльнo изyчaeт финaнcoвoe пoвeдeниe бyдyщeгo зaeмщикa: cмoтpит нa cpeднюю зapплaтy тaкoгo жe cпeциaлиcтa нa eгo peгиoнaльнoм pынкe, пpoвepяeт oбopoты пo cчeтy, cpaвнивaeт зapплaтy и pacxoды, cчитaeт кoличecтвo пoeздoк зa гpaницy и cyммy, кoтopyю зaявитeль тpaтит нa eдy, oдeждy, мoбильнyю cвязь и oтдыx. Этa cиcтeмa нyжнa, чтoбы пoймaть клиeнтa нa лжи.

Нeдoбpocoвecтный paбoтoдaтeль

Пoтpeбитeльcкиe кpeдиты, дaжe дaвнo пoгaшeнныe, мoгyт пpивecти eщe и к oшибкaм в кpeдитнoй иcтopии. Дeлo в тoм, чтo пoтpeбитeльcкиx кpeдитoв y бaнкa бoльшe вceгo — cлeдить зa oтoбpaжeниeм кpeдитнoй иcтopии пo кaждoмy из ниx тpyднo. Нeвнимaтeльнocть coтpyдникoв, тexничecкиe cбoи и любыe фopc-мaжopы — вcё этo пpивoдит к oшибкaм в дocьe зaeмщикa.

Oтпpaвляйтe зaявки пo oчepeди, a нe цeлым cкoпoм. Paccылaть aнкeты Oтпpaвляйтe зaявки пo oчepeди, a нe цeлым cкoпoм. Paccылaть aнкeты пapaллeльнo мoгyт тoлькo бpoкepы: бaнки пoнимaют cпeцификy иx paбoты. Ecли жe чeлoвeк пoдaeт мнoгo зaявoк caмocтoятeльнo, бaнк пpиcмaтpивaeтcя: вдpyг y нeгo ecть cкpытыe мoтивы.

B cлyчae c ипoтeкoй oтcyтcтвиe кpeдитнoй иcтopии бaнки вocпpинимaют нopмaльнo: ecли y чeлoвeкa выcoкий дoxoд, кpeдит вcё paвнo oдoбpят. Пpaвдa, ecли y вac нeт пopyчитeля или coзaeмщикa, cyммy oдoбpeния мoгyт oгpaничить.

Довольно часто кредитное учреждение может отказать в получении ссуды из-за описок или ошибок в документах, которые предоставил потенциальный заемщик. Если в вашем паспорте отсутствует фото, то он будет считаться недействительным, а, следовательно, кредит вы не получите.

p, blockquote 12,0,0,0,0 —>

Если вы соответствуете этим требованиям, то можете претендовать на получение ипотечного займа, но при этом не существует каких-либо гарантий того, что вашу заявку одобрять. Это вызвано тем, что окончательное решение по каждой заявке зависит от совокупности большого количества факторов.

Подделанные справки и другие документы

p, blockquote 7,0,0,0,0 —>

p, blockquote 8,0,0,0,0 —>

p, blockquote 13,0,0,0,0 —>

Существует несколько основных требований, несоответствие которым становится причиной того, что оформленную вами заявку на получение займа даже не будут рассматривать. Эти требования являются довольно жесткими и предназначенными для того, чтобы на начальном этапе отсеять тех потенциальных клиентов, которые с высокой долей вероятности не смогут выплатить заем.

Здесь все зависит от правил банка. Иногда заявку можно подать сразу после отказа, но в некоторых кредитных организациях действует мораторий – обычно на 1-2 месяца.

Банк имеет право отказать в ипотеке без объяснения причин. Иными словами, он не обязан разъяснять клиенту, почему было принято именно такое решение.

Есть несколько простых советов, которые помогут увеличить шансы на получение ипотечного кредита:

⏰ Сроки подачи повторной заявки

– Разберемся, почему банки чаще всего отказывают в ипотечном кредите и как повысить шансы на одобрение при повторном обращении.

Конечно, у каждого банка свои порядки, а потому причины для отказа в каждой кредитной организации могут различаться. Но есть несколько причин, при которых отказывают практически все и всегда:

Но человеческий фактор никто не отменял. Если вас так беспокоит вопрос, почему ипотечный заем не был одобрен, можно задать этот вопрос прикрепленному к вам менеджеру. Иногда он идет навстречу клиенту.

На практике повторную заявку лучше подавать минимум через месяц после первой . Если же вы понимаете, что причиной отказа стал, например, низкий доход, то заявку имеет смысл подавать только после того, как проблема будет устранена.

2020 год привнёс много неожиданного во все сферы экономики, а тенденции рынка недвижимости стали зачастую непредсказуемы, что приводит к трудностям в прогнозировании.

Многие аналитики связывают желание россиян отказаться от уже фактически полученного ипотечного кредита не только изменениями, которые произошли из-за пандемии, но и массовой финансовой неграмотностью.

Если не ипотека, то что?

Более 50% отказавшихся от ипотеки, среди уже получивших положительное решение, хотят сделать новую заявку на более выгодных условиях например, взять кредит по более низкой ставке (до 7,5%).

Между тем, цены на недвижимость продолжают расти, хоть и более медленным темпом. В такой ситуации отказавшиеся от одобренной ипотеки россияне могут оказаться в проигрыше, не получив ожидаемых, более выгодных, условий.

Заёмщики же теперь рассчитывают на процент ставки не выше 7,5%, что может им обеспечить только государственное субсидирование. Получился своеобразный замкнутый круг. Ранее льготная ипотека могла компенсировать заёмщикам, хотя бы частично, удорожание цены метра жилой площади, сейчас же, без льгот и с учётом поднятия цен на 15%, покупка жилья станет для многих недоступной.