- Эксперты в этой статье

- Простая арифметика

- Ипотека или аренда? Математический расчет

- Цифры

- В чем разница между арендой и ипотекой

- У меня есть деньги, которых достаточно для первого взноса по ипотечному кредиту (займу), и мне негде жить. Что выгоднее: взять ипотечный кредит (заем) или арендовать квартиру?

- Двойная переплата за собственность или аренда с накоплениями?

- Вариант накопления при наличии бесплатного жилья

Ипотека требует бóльших свободных средств в сравнении с платежом аренды, а главная сложность съемных квартир это отсутствие цивилизованного рынка сдачи жилья. Рассказываем, что в современной России выгоднее, ипотека или аренда квартиры, а также о плюсах и минусах владения и найма жилья.

Если же ипотеку взять на срок 20 лет, то ситуация улучшится. По данным ЦИАН, в 23 городах и областях из 31 субъекта (население 500 тыс.+) платеж по ипотеке для однокомнатной квартиры с первым взносом 20% от стоимости оказывается ниже средней арендной ставки. Ипотека выходит дороже в Москве (7 тыс. руб. в месяц), Санкт-Петербурге (3,5 тыс. руб.), Астрахани (2,6 тыс. руб.).

Эксперты в этой статье

Собственное жилье более надежно в отличие от аренды, где наниматель сегодня пока слабо защищен, а налоги и коммунальные платежи не могут сравниться по цене с арендой, говорит Кирюхина. «Если для работающего человека это не принципиально, то размер средней пенсии не позволяет и дальше арендовать квартиру, поэтому ее приобретение становится необходимостью для большинства россиян, притом что в Европе аренда жилья на протяжении всей жизни обычная практика», отмечает аналитик.

«Льготная ипотека на 20 лет позволяет жителям многих крупных городов вносить банку ежемесячный платеж меньше, чем если бы речь шла об аренде. Естественно чем выше первый взнос, тем выгоднее оказывается ипотека в сравнении с арендой. К примеру, средний чек сделки в Москве составляет 12,5 млн руб. При первом взносе 20% и льготной ипотеке на 20 лет ипотечный платеж составит 74,5 тыс. руб. При первом взносе 50% уже 46,5 тыс. руб.», отмечает главный эксперт аналитического центра ЦИАН Виктория Кирюхина.

У аренды и ипотеки разная целевая аудитория. В нашей стране наличие собственной жилплощади обеспечивает человеку определенный социальный статус, в зрелом возрасте жить в съемных квартирах не принято, говорит заместитель директора департамента аренды «Инком-Недвижимости» Оксана Полякова. По ее словам, институт аренды жилья в России пока недостаточно развит, чтобы наем в течение всей жизни был психологически комфортным.

Все таки лучше аренда или ипотека? Давайте считать.

В итоге, ипотека или аренда что выгоднее несложно посчитать. Первое и самое основное, что за 15 лет при правильном подходе мы можем купить две квартиры в Люблино, еще и сделать в них за оставшиеся деньги неплохой ремонт, и даже съездить на отдых за границу. На этом можно было бы остановиться, но есть же и те, кто скажет: не страшно, я же плачу за свою квартиру, на которую не смогу накопить и за 20 лет.

Простая арифметика

В этом случае вернемся к тому, что те, кто берут ипотеку на данных условиях заведомо соглашаются с тем, что ни болезни, ни потеря работы, ни другие обстоятельства в ближайшие 15 лет им не страшны. Ведь, несмотря на них, ежемесячно нужно будет отдавать 72 тыс. рублей. Если этого не сделать хотя бы месяц-два, то ожидают дополнительные штрафы и даже выселение. Банк заберет квартиру у должника за бесценок, он останется на улице (возможно даже с детьми) с огромной уже выплаченной суммой процентов.

В настоящее время очень остро стал вопрос о том, что выгоднее ипотека или аренда. Эта задача будет сложнее, чем знаменитое шекспировское выражение. Хотя, если разобраться в этом вопросе, то ничего сверхсложного на самом деле нет.

Прочитав эту фразу, многие сразу думают, что это нереально. Ведь нужно платить не только аренду, но еще и откладывать. Тут можно задать встречный вопрос. Вы же соглашаетесь с условиями банка, что нужно ежемесячно при любых обстоятельствах платить 72 503 рубля? А значит, они у вас есть. И первоначальный взнос тоже.

Да, такое решение требует максимально ответственного, серьезного и планового подхода. И если заемщик хорошо разобрался со всеми предстоящими выплатами, сроками и суммами, имеет стабильный источник доходов и умеет жить по плану — ипотечный кредит станет хорошим вариантом для улучшения своих жилищных условий уже сейчас.

Самое главное преимущество ипотечного кредитования это то, что вы начинаете вкладывать деньги в собственное будущее жилье. Стоимость квартир достаточно высока и многие семьи не имеют возможности улучшить свои жилищные условия без сторонней финансовой помощи.

Ипотека или аренда? Математический расчет

На этапе строительства квартиры стоят на 20-30% дешевле. Некоторые боятся вкладывать деньги в недостроенные объекты. Но тут, как и в выборе банка, важно изучить все варианты. Нельзя отталкиваться только от цены, почитайте отзывы, информацию о застройщике, посмотрите, сколько объектов уже сдано, были ли нарушены сроки и т.д.

Семьи, в которых рождается второй или третий ребенок после 1 января 2018 года имеют возможность оформить еще более выгодную ипотеку под 6% годовых (на 3 или 5 лет)

Многих интересует в этом вопросе сугубо математическая оценка: если взять только цифры, то что выйдет дешевле: снимать квартиру или покупать в кредит?

А в случае с арендой — после 15 лет вы будете иметь 2 587 619 ₽ на депозите, но за съем квартиры заплатите 2 970 000 ₽. Итого вы получите убыток — 382 381 ₽.

У меня маленькая однокомнатная квартира в ипотеку, моя подруга за те же деньги снимает просторную однушку неподалеку. Мы обе считаем, что сделали правильный выбор. Чтобы разрешить наш спор, мы решили все посчитать.

Имеющиеся сбережения

Наличные 850 000 ₽

Объект недвижимости

Однокомнатная квартира площадью 34 м 2 с хорошим ремонтом. Стоимость

3 250 000 ₽

Капитализация по ипотеке через 15 лет

В случае с ипотекой банку вы отдадите 4 882 860 ₽, но станете обладателем квартиры стоимостью 9 750 000 ₽ (при удорожании квартиры через 15 лет в 3 раза). Итого ваш доход составит 4 867 140 ₽.

При сравнении двух вариантов — жилье в аренду или в ипотеку, очевидно, что выбор должен быть сделан в пользу того варианта, при котором вы сформируете наибольшую капитализацию

Это результат без учета каких-либо дополнительных условий. Например, вы могли бы постараться погасить ипотеку досрочно, или же, арендуя квартиру, класть все свободные деньги на депозит, тем самым увеличивая свою капитализацию. Вариантов может быть много. Вы можете сделать аналогичный расчет, учитывая свои желания и возможности.

Аренда в расчёты не заложена, поскольку её надо платить в обоих случаях.

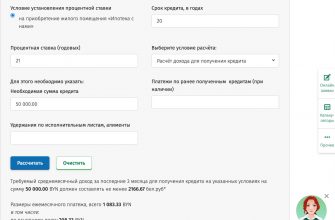

Сейчас считаем ипотеку. Мы для рассчётов взяли банк ВТБ, поскольку при заданных условиях калькулятор предложил именно этот банк, не считая льготных программ. При наших исходных данных ежемесячный платёж составит 53 271 руб, что уже больше аренды. К этому надо ещё добавить первый взнос, ежегодный налог на недвижимость. В итоге получит 19,6 млн. Сумму можно уменьшить на налоговый вычет 520 000 руб. В итоге за 25 лет заёмщик заплатит 19,1 млн руб.

В целом можно ещё минусовать материнский капитал 453 026 руб и субсидию для многодетных семей 450 000 руб. Но не у каждого есть двое или трое детей, поэтому не станем трогать эти цифры, к тому же они не изменят общую картину.

Цифры

Давайте тоже посчитаем стоимость аренды и ипотеки за 25 лет.

В итоге за 25 лет квартиросъёмщик заплатит 13,5 млн (округлённо).

“Быть или не быть?” “Ипотека или аренда?” Два одинаково неразрешимых вопроса. О выгодах ипотеки спорят аналитики и простые граждане и не могут прийти к единому мнению. Редакция Выберу.ру посчитала выгоды от аренды и ипотеки и получила неоднозначные выводы.

Аналитики из Росбанка, сравнивая ипотеку и аренду, пришли к выводу, что если темпы роста цен на аренду и недвижимость не изменятся, то ипотека в долгосрочной перспективе окажется выгоднее. Ситуация не изменится лишь в Москве, где самые дорогие квартиры.

Постоянные споры между приверженцами аренды и ипотеки не утихают. Каждая сторона приводитубедительные доводы в пользу принятого решения. Одним из немаловажных аспектов выбора является денежная сторона вопроса. Давайте же рассмотрим аргументы поклонников обоих решений, учитывая и финансовую составляющую.

никакую часть денег, оплаченных за проживание или ремонт, обратно получить не удастся.

В чем разница между арендой и ипотекой

с учетом инфляции, заявленной в переделах 4%, и процентов по депозиту на уровне 5% (постоянно понижающихся), теряется смысл копить деньги на банковском вкладе.

Для удобства расчетов возьмем двухкомнатную квартиру в Москве. В декабре 2019 года минимальная стоимость готового жилья такого объема начинается от 6 миллионов. Средневзвешенная ставка по ипотечным кредитам на тот же момент составляет 8,95% на новостройки и 9,09% на вторичное жилье. Для простоты примем процент равный девяти.

Мы отремонтировали уже больше 500 квартир, с удовольствием поможем и вам

При этом обратите внимание на то, что расчет платежей по ипотеке и переплата рассчитывались без дополнительных комиссий и взносов. В реальности вместо 13 % вы будете платить 14,5-15 % годовых.

Почему ипотека лучше аренды

В пользу аренды говорит и то, что не все хотят влезать в долги. Быть должным банку – удовольствие не из самых приятных. Даже если ты стоишь твердо на ногах, может случиться такая ситуация, когда денег на очередной платеж катастрофически не хватает. И если арендаторы готовы подождать лишнюю неделю, то в банке будут начисляться проценты и штрафы. Выплачивать ипотеку придется долго и рассчитывать на новые серьезные покупки, пока не будет погашен кредит, нельзя.

Но следует учитывать и так называемые нематериальные выгоды, когда, купив квартиру в Москве, человек получает московскую прописку и все сопутствующие «бонусы», в т.ч., и возможность пользоваться городской инфраструктурой (речь идет о больницах, школах, садиках и т.д.). Что касается аренды, при смене работы вы получаете возможность снять квартиру поближе.

Европа и Америка: как живут люди заграницей

Спрогнозировать стоимость недвижимости на 2030 год, к моменту, когда вы полностью выплатите кредит и квартира станет вашим полноценным активом, довольно сложно. В 2000–2014 годах, по данным Росстата, цены в рублях за квадратный метр в первичном жилье в Москве в среднем выросли в 10 раз (хоть и без учета инфляции), а вот с 2015 года они немного уменьшились.

Если стоимость квартиры не вырастет c 5 млн рублей до 7 млн рублей (при проценте по ипотеке 8,7%), то выгоднее арендовать квартиру.

У меня есть деньги, которых достаточно для первого взноса по ипотечному кредиту (займу), и мне негде жить. Что выгоднее: взять ипотечный кредит (заем) или арендовать квартиру?

Подробнее о льготных условиях кредитования можно узнать в разделе «Льготы» на «спроси.дом.рф».

Величину рентного дохода, который может принести вам жилье, легко посчитать, если поделить стоимость жилья на годовую арендную плату за него. Например, если ваша квартира стоит 7 млн рублей (с учетом стоимости кредита), а сдаете ее вы за 30 тысяч рублей в месяц, то без учета остальных факторов она окупится примерно за 20 лет (20×12×30 000 = 7 200 000), и ее доходность составляет 5,14%.

Допустим, вы решили тот же 1 млн рублей внести на банковский депозит (это меньше максимальной застрахованной суммы вклада, а значит, ваши средства будут в безопасности). Ту же квартиру стоимостью 5 млн рублей можно снять за 20 тысяч рублей в месяц, а сэкономленные на ипотечных платежах 30 тысячи рублей вносить ежемесячно на депозит.

— Как видно из расчета, за столь длительный период арендатору удастся сэкономить менее 700 тысяч рублей, — говорит девелопер Игорь Козельцев. — При этом покупатель остается с собственным жильем, тогда как арендатор будет вынужден снимать квартиру дальше либо искать другую.

Россияне, которым не досталась квартира в наследство от бабушки, постоянно стоят перед выбором: как лучше поступить — арендовать жилье или купить в кредит? Конечно, никто не сомневается, что иметь собственную квартиру лучше, чем снимать у хозяина. Однако ипотечная кабала многих пугает, особенно в кризис. Да и накопить на первый взнос — задача не из легких.

— Среди аудитории жилья премиум-класса редко встречаются люди, которые владеют или арендуют одну и ту же квартиру долгие годы, — комментирует генеральный директор девелоперской компании Алексей Перлин. — Как правило, в их жизни динамично меняются места жительства, города и страны. Поэтому квартира — это чаще временный актив, и с этой точки зрения важно понять, выгоднее ли ее приобрести или арендовать. Очевидно, что аренда выгоднее, если жилье будет использоваться для непродолжительных остановок в городе.

— Покупатель фактически приобретает за 4,5 млн рублей право собственности на квартиру, — отмечает генеральный директор девелоперской компании Лариса Швецова. — Но, по моему опыту, покупатели квартир бизнес-класса почти всегда погашают кредит досрочно. Поэтому реальный размер переплаты по ипотеке для них обычно не столь велик.

В элитном сегменте расходы на ипотеку и аренду могут сильно разниться в зависимости от расположения жилого комплекса, уровня конкуренции на локальном арендном рынке и от типа дома. Если говорить о небольших квартирах (меньше 50 «квадратов»), то сравнение — явно не в пользу ипотеки.

Фото: Роман Орлов

Еще один важный вопрос: что выгоднее чисто экономически — съем жилья или покупка? Аналитики компании «Метриум» решили дать на него ответ — и подсчитали, какую сумму в течение 20 лет придется выложить московским арендаторам и ипотечникам.

Таким образом, суммируем кредит, первый взнос, налог на имущество за 15 лет в 60 тысяч рублей, а также размер переплаты по процентам в 3,55 млн рублей. И получается, что в конечном итоге в собственность покупателя эта «однушка» перейдет за 8,49 млн рублей.

После математического сравнения расходов на ипотеку и аренду, кредит выглядит малопривлекательно. В особенности внушительный размер переплаты по процентам. Однако жилье в ипотеку все же имеет свои преимущества:

Двойная переплата за собственность или аренда с накоплениями?

Аренда или ипотека? Переплата по процентам или жизнь на чемоданах? Мобильность проживания или стабильность в будущем? С этой дилеммой ежегодно пытаются разобраться тысячи россиян. Кто-то все же решается на ипотеку, потому что не хочет зависеть от волюнтаризма хозяина квартиры. А некоторые предпочитают снимать жилье и параллельно делать накопления на собственную квартиру. Трудно сказать, какое из этих решений верное. Однако мы попытаемся объяснить, при каких обстоятельствах одно из них будет наиболее правильное.

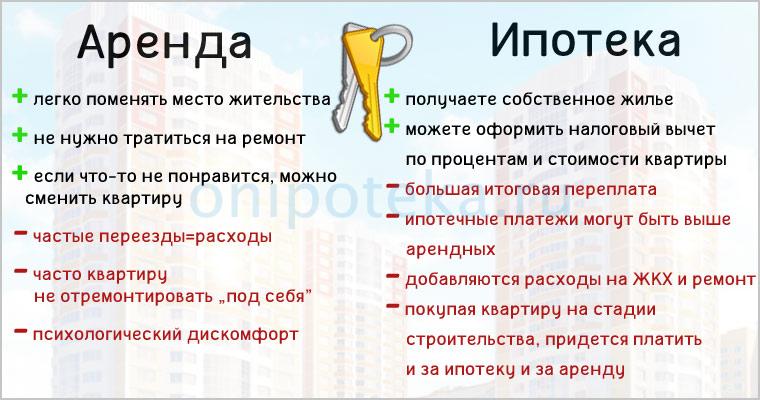

Помимо меньшей суммы оплаты и отсутствия строгих обязательств аренда тоже имеет ряд преимуществ:

Но не стоит забывать о рисках:

Допустим, у вас нет проблем с одобрением ипотеки, поэтому вы выбираете между ипотекой и арендой не вынужденно, а вольно.

Их знают все бывалые квартиросъёмщики. Раскроем самые типичные недостатки.

Аренда даёт больше возможностей для перемещения. Если кардинально изменился адрес работы, можно арендовать новую квартиру ближе к работе, а не ездить на другой конец города. Жуткий конфликт с соседями — опять же можно съехать. Если упал доход, можно взять кого-то на подселение, арендовать комнату или квартиру подешевле.

Вариант накопления при наличии бесплатного жилья

Но вы отказываетесь от ипотеки и отдаёте свои 600 000 рублей в банк на депозит с возможностью ежемесячного пополнения на 26 000 рублей (почти как ипотечный платеж). При таких условиях вероятная ставка 2,5%. Через 10 лет на счете будет 4 263 011 рублей (расчеты можно делать на онлайн-калькуляторе) Через 10 лет накоплений желаемая квартира, вероятно, будет стоить 4 млн (из-за инфляции) или даже дороже. Но с ипотекой вам не нужно ждать 10 лет, чтобы заехать в новую квартиру.

Многолетняя долговая нагрузка — это психологически нелегко. Может мучить страх потерять работу, здоровье, финансовую поддержку. Некоторые люди просто не любят быть кому-то должными, а тем более много лет подряд.

Ключевая ставка Центробанка планомерно снижалась весь 2019 и первую половину 2020 года. В марте 2021 она удерживается на уровне 4,5%. Вслед за ключевой ставкой банки снижают ставки на ипотечные кредиты. Заёмщики могут брать жильё под меньший процент: вместо 10% в 2019 году под 5,5% в 2021 году! А с услугой рефинансирования можно не переживать, что во время покупки процент был выше, чем сейчас: ипотеку можно пересчитать с учётом актуальной ставки и уменьшить размер ежемесячного платежа.

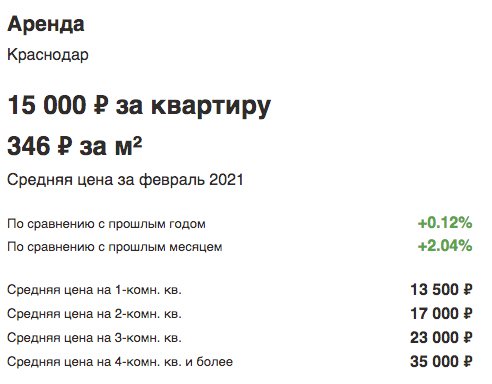

Будем опираться на актуальные цены для 2021 года и рынок недвижимости в городе Краснодар.