- Титульная страховка – это защита

- Существенные условия договора страхования титула

- Какие самые возможные случаи по страховке

- Когда титульное страхование заемщика НЕ действует

- От чего защищает страхование титула?

- Какая страховка при ипотеке обязательна?

- Иск о признании сделки недействительной

- Иск о признании сделки недействительной

- Что такое титул

- Преимущества и недостатки данной услуги

Что такое титульное страхование при ипотеке и от чего оно защищает? Страховой случай при титульном страховании возникает в случае признания сделки ничтожной или недействительной. Поскольку это влечет утрату права собственности на объект у покупателя.

Далеко не каждая страховая компания готова предложить программы титульного страхования. Зачастую СК предлагают полис комплексного страхования. Комплексное страхование в обязательном порядке пригодится в следующих банках:

Титульная страховка – это защита

Все эти случаи приводят к потере права собственности и называются страховым случаем. При наличии страхования на титул страховая компания обязана выплатить компенсацию.

Страховая компания проверяет историю и чистоту квартиры на вторичном рынке недвижимости прежде чем проводить страхование титула. Поскольку она обязана учитывать все риски. По результатам проверки страхование развивается по одному из трех сценариев:

В среднем стоимость полиса при титульном страховании колеблется на уровне 0,2-2,5% от стоимости договора по ипотеке. Цена на страхование титула зависит от ряда факторов:

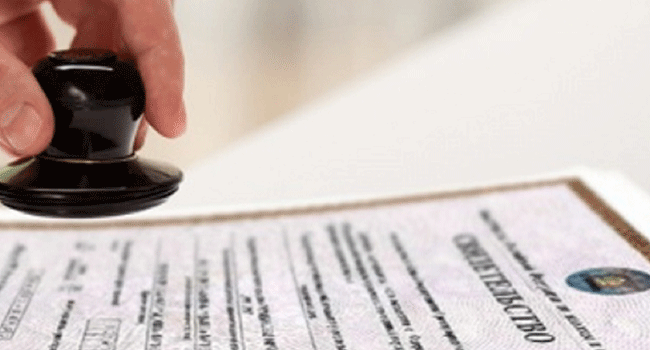

Полезно: не вдаваясь в теоретические нюансы, что следует понимать под титулом собственности на недвижимость, ограничимся тем, что сведения о титуле подлежат учету в Едином государственном реестре недвижимости (ЕГРН). Право собственности признается зарегистрированным с момента внесения сведений в ЕГРН

Обычно размер страховой премии составляет от 0,2 до 2 % от стоимости имущества.

Существенные условия договора страхования титула

4. Страхование титула при ипотеке?

Является скорее принудительной, чем нежели добровольной формой страхования, по условиям которой за счет приобретателя недвижимости страхуется титул в пользу банка. Банк обычно стимулирует заемщика более высоким процентом по кредиту, если не будет заключен договор титульного страхования.

1. Титульное страхование недвижимости что это?

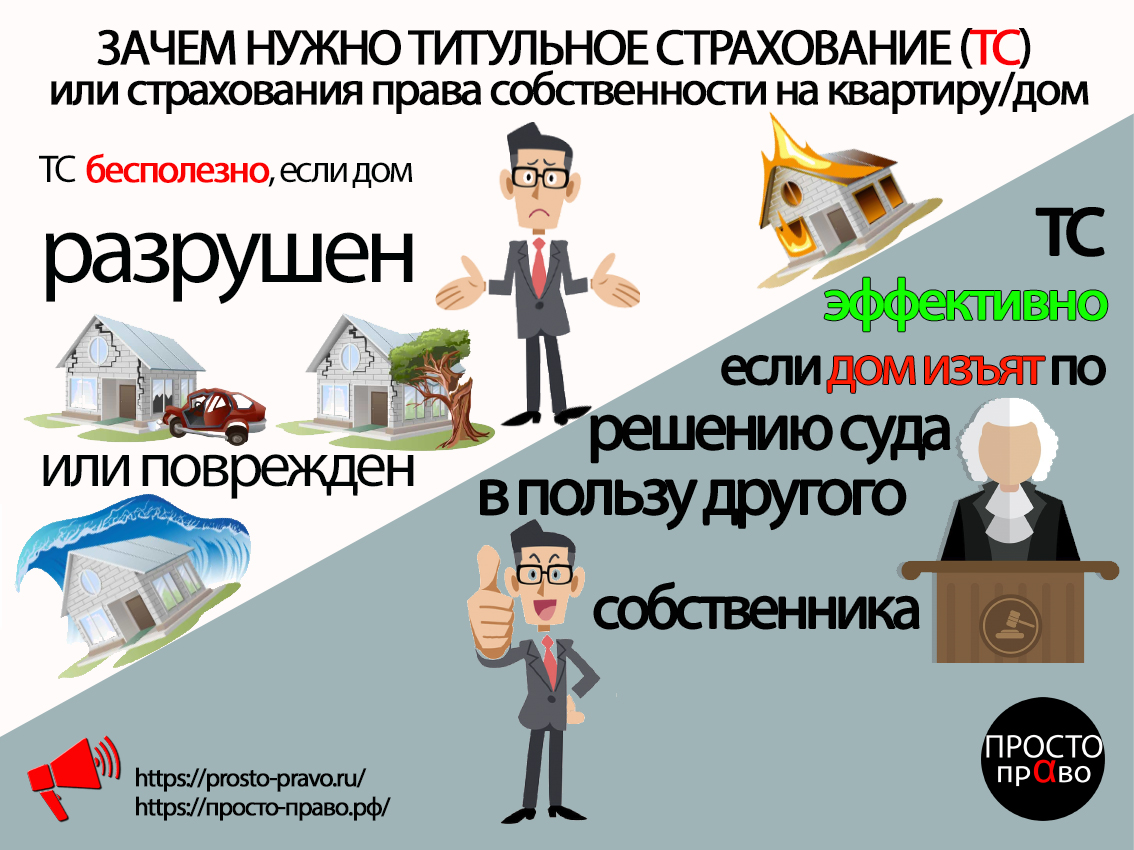

Вид страхования, при котором страхуется не вещь в натуре, а право собственности на нее. То есть страховым случаем по договору титульного страхования может быть попытка предыдущего собственника признать договор купли-продажи квартиры недействительным, а вот разрушение недвижимости вследствие каких либо причин не может считаться страховым случаем при титульном страховании.

Цель титульного страхования — возместить убытки приобретателю недвижимости, если на титул (право собственности) заявят обоснованные требования иные лица и имущество будет передано им по судебному решению.

ВНИМАНИЕ . Как правило, почти во всех случаях, право владения недвижимостью приобретается после совершения сделки купли-продажи, но стоит отметить, что очень редко в сделке замешаны только продавец и покупатель.

Конечно, покупатель имеет право отказаться от страховки сразу же как пройдет пять дней после ее оформления, но в таком случае банк может отказать в ипотечном кредите или что еще хуже, увеличить процент на использование кредитных денег. Получается, что страховка — это все же необходимое условие и именно поэтому в последнее время люди все чаще прибегают именно к титульному страхованию.

Титульное страхование недвижимости — это страховка, которая защищает честного клиента от утери прав владения на свое жилье. Почему же вообще страхование недвижимости так популярно? Да потому что, многие банки, такие как Сбербанк и ВТБ, не дают ипотеку на жилплощадь, если на нее не оформить страховку.

Какие самые возможные случаи по страховке

Что это такое «страховой случай» в страховке? Это любое основание, которое может повлечь за собой аннулирование акта купли-продажи. Для того чтобы страховой случай произошел, должны наступить различные ситуации. Стоит отметить что это может быть, как добросовестные действия, так и мошеннические. Но, как бы там ни было человек, застраховавший свою недвижимость уже защитил свои интересы, и компания, занимающаяся его страховкой, возместит ему всю денежную сумму, которая была израсходована на сделку.

Основываясь на практику, был составлен перечень самых популярных причин, которые могут повлечь за собой потерю титульного права на недвижимость.

Страховка титульного вида очень популярна при оформлении ипотечного кредита. Почти каждый банк выдает ссуду только после того, как заемщик застрахует титул. Особенно такое происходит, если человек берет ссуду для приобретения недвижимого имущества на вторичном рынке, а это как можно понять, весьма рискованное дело. Также при покупке жилья при помощи вторичного рынка, банковское учреждение, помимо страхования титула, может требовать и страховку от пожара.

При продаже жилья не учтены интересы наследников или несовершеннолетних детей

Свидетельство о регистрации права на недвижимость (предмет страхования)

Когда титульное страхование заемщика НЕ действует

При чтении договора обратите внимание на пункт «ретроспективное покрытие» и убедитесь, что ваш полис действует даже на те события, которые случились ДО заключения сделки.

При форс-мажорных обстоятельствах – уничтожение жилища стихийными бедствиями или, например, в результате боевых действий.

Неправильное оформление сделки

Признание сделки недействительной возможно по различным основаниям, установленным законом, например:

Договор страхования заключается на срок от 1 года до 10 лет. При единовременной оплате премии за весь срок договора, за исключением срока в 1 год, применяется понижающий коэффициент.

От чего защищает страхование титула?

Базовый тариф в компании составляет 0,30%.

Страховая сумма может быть установлена в размере действительной (рыночной) стоимости недвижимого имущества, но не более фактически произведенных расходов по покупке недвижимости.

Этот вид страхования защищает собственника недвижимого имущества от признания сделки по приобретению недвижимости недействительной или требований бывшего собственника о возврате имущества, выбывшего у него помимо его воли.

Рассмотрим, какие бывают страховки при ипотеке в качестве дополнительных услуг.

Важно знать! Страховка ипотеки онлайн доступна для каждого и позволяет максимально точно рассчитать свою переплату в случае подписания договора.

Важно знать! Банк не имеет право основывать свой отказ в выдаче займа на отсутствии подписанного договора о предоставлении дополнительных вариантов страховки.

Какая страховка при ипотеке обязательна?

Данные варианты не являются обязательными, они оформляются только на усмотрение заемщика.

Рассмотрим основные варианты того, как можно вернуть страховку по ипотеке. Условием возврата является отсутствие страхового случая.

Кредитными компаниями предлагаются следующие разновидности услуги в качестве дополнения:

Также учитываются подводные камни, например, приобретаемая квартира, подвергается перепродаже, а сделка не является юридически чистой. Впоследствии судебного разбирательства, заемщик признается пострадавшей стороной и теряет право на приобретенную недвижимость.

Договор страхования права собственности заключают на срок от полугода до трех лет (срок исковой давности по недействительным сделкам недавно был сокращен с десяти до трех лет).

Специалисты включают в страховое покрытие возможные риски, проявление которых влечет за собой прекращение права собственности. То есть страховая защита может покрывать риск утраты права собственности на недвижимость по решению суда, в том числе по основаниям, предусмотренным ст. 168-179, 302 ГК РФ. Объем покрытия избирает страховщик.

Таким образом, ни риэлторы, ни нотариусы, ни система регистрации не дают стопроцентной защиты прав владельцев недвижимости. В этом случае дополнительной защитой и гарантией становится страхование права собственности, созданное в целях защиты хозяина от правопритязаний третьих лиц на приобретенное жилье.

Участники рынка недвижимости справедливо признают, что единственной гарантией финансовой защиты при совершении сделки с недвижимостью является полис страхования права собственности — страхования титула. Не зря при ипотеке кредитные организации, не испытывающие (в отличие от некоторых риэлторов) чувства псевдоконкуренции к страховщикам, давно включили страхование титула в программу страховой защиты ипотеки наряду со страхованием предмета залога (квартиры), жизни и здоровья заемщика.

Рассмотрим основные этапы страхования права собственности.

Существенным является такое обстоятельство: если даже к моменту вынесения судом решения о лишении права собственности договор страхования заканчивается, страховая компания продолжает нести ответственность по выплате возмещения.

Проводится преддоговорная экспертиза на предмет юридической чистоты объекта страхования (приобретаемого жилья); оценивается судебная перспектива спора как по выявленным рискам, так и по скрытым, невыявленным. Это особенно важно, если страхование осуществляется до сделки купли-продажи. Обеспечивается финансовая гарантия возврата вложенных в недвижимость средств. Размер гарантии определяет страховая сумма, которая может быть равна рыночной стоимости жилья.

Срок исковой давности по искам о признании сделки недействительной также составляет 3 года с момента заключения сделки.

В этом случае для заемщика самое главное — доказать, что он является добросовестным приобретателем. И на момент сделки ему не было известно о существовании иного собственника, чем фактический продавец, а также что недвижимость приобретена не безвозмездно, а с использованием личных и заемных средств.

Наступление страхового случая в отношении права собственность на недвижимости обычно выглядит как оспаривание этого права третьим лицом, причем оспаривание не на словах, а в форме судебного иска. Юристы делят подобные иски на два типа: виндикационный и о признании сделки ничтожной (недействительной).

Иск о признании сделки недействительной

Представляет собой истребование недвижимости из чужого незаконного использования. Подать его может только законный собственник, способный доказать свои права.

Классический пример виндикационного иска — пьющий родственник отказался от своей доли квартиры в пользу брата, который выставил квартиру на продажу. А затем, проспавшись, заявил, что не руководил своими действиями, от доли отказываться не собирается и требует «вернуть все как было». Самое неприятное, что суд может стать на сторону «алконавта», если в момент совершения нотариальных действий об отказе им от своих прав не было проведено медицинское освидетельствование (а также в ряде других случаев).

Вроде бы, все не так ужасно: ведь если сделка ничтожна, то ее как бы не было, следовательно, все должны остаться при своих – квартира возвращается продавцу, деньги — покупателю… Но де-факто для покупателя велик риск остаться и без денег, и без квартиры. И даже если в итоге все разрешится благополучно, жутковато представить временные, финансовые и нервные затраты в процессе доказывания, что вы не верблюд, то есть — добросовестный приобретатель, с которого взятки гладки.

Согласно Гражданскому кодексу РФ, сделка по купле-продаже недвижимого имущества может быть признана недействительной в связи с мошенничеством, нарушением прав несовершеннолетних, наследников, а также по ряду других причин.

В случае, если недвижимость не зарегистрирована в Росреестре, то титул собственника могут подтвердить следующие документы:

Страхование титула – это услуга страховых фирм, направленная на материальное обеспечение и компенсацию при возникновении непредвиденных обстоятельств, последствием которых титул теряется.

Что такое титул

Все случаи являются частными, а обращение недвижимости в собственность банка при отсутствии платежей со стороны заемщика и вовсе редкость, так как подобная практика начала формироваться только с недавнего времени и еще не до конца зарекомендовала себя.

В случае, если потеря права собственности была по вине заемщика, то никаких выплат по страховке не будет.

Договор титульного страхования подтверждается только одноименным свидетельством, выдаваемом в организации-страховщике, поэтому к сохранению бумаги следует отнестись внимательно.

Такой вид страховки должен защитить нового владельца недвижимости от следующих случаев:

Если возникают какие-то подобные обстоятельства, то клиент получает компенсацию. В противном случае, можно остаться без квартиры. Титульное страхование подходит только для покупки вторичного жилья, так как на первичном рынке каждый покупатель — первый и единственный владелец.

Преимущества и недостатки данной услуги

Подобная ситуация может произойти, к примеру, если уже после регистрации в Росреестре появляются некие третьи лица и оспаривают право собственности купившего эту недвижимость. То есть страхуется не сама квартира как таковая, а право собственности на нее — титул.

Если наступил страховой случай, гражданин, при наличии полиса титульного страхования, должен:

Цена страхования титула, как правило, зависит от оценочной стоимости, которая проводится бюро технической инвентаризации. Страховка титула чаще всего стоит 0,5-1% от оценочной стоимости. Полис покупается каждый год.