- Пакет «Бизнес»

- Для молодой семьи

- Выбор квартиры

- Этапы получения ипотеки на вторичное жилье

- Какие документы попросят после одобрения ипотеки

- Обязательные документы

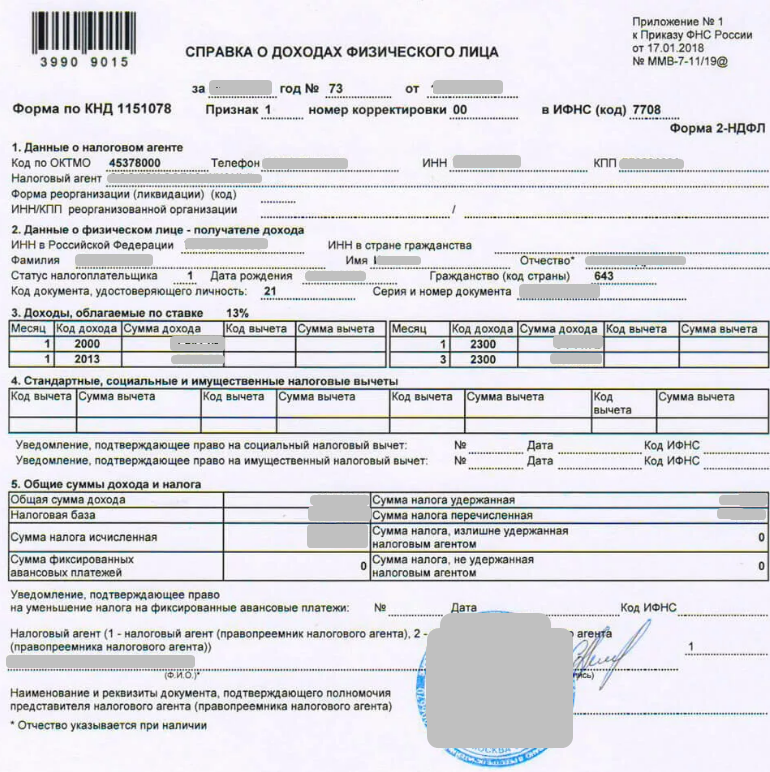

- Паспорт, СНИЛС, копия трудовой и справка 2‑НДФЛ для ипотеки с подтверждением дохода

- Срок рассмотрения заявки

- На что обратить внимание

- Действие №9 – регистрация сделки купли-продажи квартиры по ипотеке

Впрочем, люди продолжают покупать квартиры в строящихся домах, а значит, нам есть о чем рассказать.

Ставка по ипотеке снижается все больше, а значит, растут и объемы кредитования. Единственное, что не меняется, но до сих пор вызывает много вопросов — пакет документов, который нужно подготовить для получения ипотеки. Выберу.Ру разобрался в этом вопросе.

Как правило, набор документов во всех банках стандартный, однако может отличаться для разных групп населения – например, для многодетных семей или предпринимателей. Давайте разберемся.

Пакет «Бизнес»

Льготная ипотека предполагает получение субсидий на часть приобретаемой жилплощади, снижение процентов по кредиту и цены. Это намного облегчает кредитную нагрузку на перечисленные категории населения.

Если заемщик владеет какими-либо ценными бумагами, необходимо приложить в этот пакет документов документы о владении таковыми, так как они – источник дополнительного дохода.

-

Первое – гражданство. Для получения ипотечного кредита нужно иметь гражданство.

Ипотека – популярный и, тем не менее, очень сложный вид займов. Его огромный плюс в возможности получить квартиру сразу же, не откладывая деньги долгие годы. Ипотека легко решает «квартирный вопрос», однако также легко найти подходящий ипотечный кредит и оформить его – не так просто.

Обратите внимание: документы должны действовать как минимум еще полгода после подачи заявки. Убедитесь, что в представленном банку пакете нет просроченных документов. Если имела место смена фамилии, проконтролируйте, чтобы везде значилась одинаковая информация.

Военным, проходящим службу по контракту, нужен стандартный перечень документов. Однако дополнительно придется обращаться в Росвоенипотеку для получения документов. Для запроса необходимы:

Для молодой семьи

Озаботиться вопросом о том, какие документы нужны для оформления ипотеки, рекомендуется заранее, так как их сбор потребует определенного времени. Если вы определились с объектом недвижимости, который будете приобретать, не теряйте времени и собирайте о нем следующие материалы:

Чем больше документов, подтверждающие ваши доходы, будет предоставлено в банк, тем выше шансы на получение ипотечного кредита.

Программы для молодых семей нельзя путать с государственным субсидированием. Такая ипотека предполагает лояльный процент и продолжительный период полной выплаты. Обычно требуются такие документы, как:

Следующая ступень после того, как Вы определились с недвижимостью, сбор документов на этот объект (ведь он передается в залог). Вот что вам потребуется:

Если вы привлекаете созаемщиков, то такой же пакет документов потребуется от них. Если Вы выбрали банк, в котором у Вас зарплатный проект, документов от Вас потребуется еще меньше, а условия кредитования будут лучше.

Это неполный список того, что у Вас может потребовать банк. Список меняется в зависимости от объекта недвижимости и банка. При подготовке документов обязательно уточните в банке срок действия предоставляемых справок.

Выбор квартиры

Изучив предложения по ипотечному кредитованию, остановите свой выбор на двух-трех банках. Далее приступайте к сбору документов для аккредитации в банке Вас как заемщика. В последнее время список из этих документов значительно сократился. Основные документы следующие:

Такой же список документов потребуется для аккредитации объекта недвижимости в страховой компании. Будьте готовы к тому, что страховая компания запросит от Вас и от продавца дополнительный пакет документов. Обратите внимание, что у разных страховых компаний разные требования. После получения положительного юридического заключения от банка и страховой, можно назначать дату сделки.

Первое, что нужно сделать, изучить предложения банков по ипотечному кредитованию на текущий момент. Иногда самая низкая процентная ставка не означает лучшие условия кредитования. На что еще следует обратить внимание, выбирая банк для ипотеки:

Получив положительный ответ от банка, приступайте к выбору объекта недвижимости. При выборе, обязательно предупреждайте продавца, что Вы планируете приобрести квартиру с привлечением ипотечных средств.

паспорт, справки о доходах созаемщика и поручителя, если они участвуют в сделке

Если при покупке жилья в ипотеку используется льготные программы или господдержка, банк может запросить дополнительные документы.

продавалась много раз или участвовала более чем в 2 сделках за последний год

Этапы получения ипотеки на вторичное жилье

свидетельство права собственности и документ, подтверждающий его (договор , наследования, дарения), выписку из ЕГРН

справки из БТИ и об отсутствии задолженностей по коммунальным платежам, кадастровый паспорт на жилье

Покупка жилья на вторичном рынке проходит в несколько этапов:

оформлена в наследство до истечения 6 месяцев

Паспорта, подтверждения дохода и права на участие в льготной программе нужны для предварительного одобрения кредита. Окончательное решение банк примет, когда ознакомится со всеми подробностями вашей сделки.

Если зарплата «белая», но со справкой 2-НДФЛ есть проблема, можно попробовать заменить ее выпиской с зарплатной карты. Например, это актуально, когда компания большая, головной офис с бухгалтерией в столице, а вы работаете удаленно в другом регионе — пока сделают справку, оформят пересылку и вы дождетесь курьера, может пройти больше месяца. А это риск упустить нужную квартиру.

Справку 2-НДФЛ можно заменить справкой о доходах по форме банка. Так делают, когда работодатель не может подготовить 2-НДФЛ. Например, если ваш официальный доход меньше суммы, которая реально выдается на руки.

Какие документы попросят после одобрения ипотеки

Для ипотеки на новостройку пакет документов отличается:

Предпринимателям и самозанятым взять ипотеку сложнее, чем обычным гражданам. Например, ИП могут попросить открыть расчетный счет в банке, где планируется выдача кредита, принести подтверждение стабильного дохода за год и дольше, а также иметь 30-50% первоначального взноса.

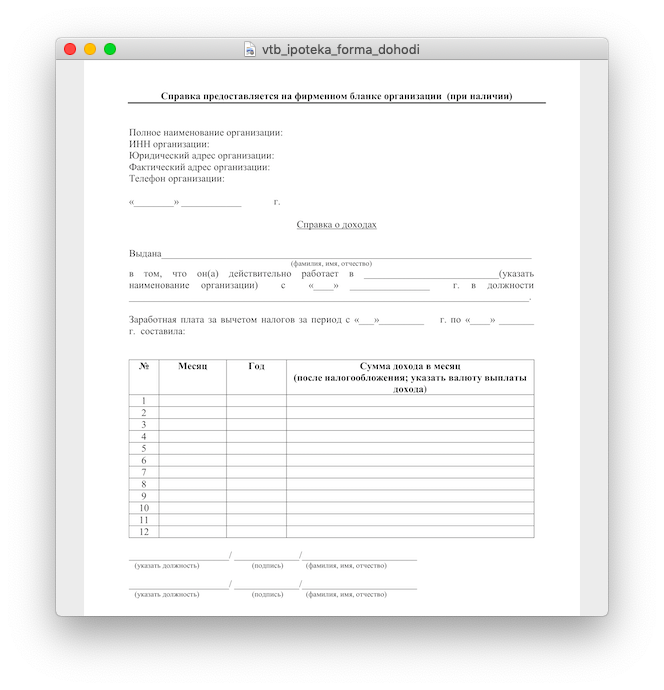

Шаблона для справки о доходах нет, заполняется по форме банка

Справку о доходах тоже получают на работе — возьмите нужный шаблон у менеджера банка и отдайте его в бухгалтерию. Там документ распечатают на бланке компании и заполнят поля — данные о работнике, контакт и адрес офиса, помесячный доход.

Чтобы взять ипотеку, вам, скорее всего, понадобится подготовить еще ряд дополнительных документов. Как показывает практика, большинство банков вносят такие бумаги в список обязательных для получения ипотечного кредита. Итак, рассмотрим, какие документы требуются для получения ипотеки дополнительно.

Обратите особое внимание, что при покупке дома или квартиры в ипотеку в банк необходимо предоставлять только копии всех вышеперечисленных документов (кроме справки о доходах). Однако все оригиналы нужно иметь при себе, так как их нужно будет продемонстрировать сотруднику финансового учреждения. Только на основании ваших оригиналов сотрудник сможет заверить ваши копии со стороны банка.

Обязательные документы

Если по условиям кредитования на ипотеку предусмотрен один поручитель, то ему также нужно будет собрать весь стандартный пакет документов. Поручителем может выступать любой человек, как родственник, так и просто друг.

Как уже было сказано, существует стандартный пакет документов, необходимый для получения кредита под залог недвижимости в банке. Нужно сразу сказать, что список достаточно объемный. И это не удивительно, ведь ипотека – это серьезное дело. Итак, рассмотрим, какие документы нужны для ипотеки на квартиру или дом:

Регион, в котором вы собираетесь брать кредит, не имеет значение. Будь то Москва или Санкт-Петербург – список необходимых документов будет идентичен. Он является универсальным и установленный Центральным банком Российской Федерации.

Так выглядит справка по форме банка ВТБ, ее нужно напечатать на фирменном бланке компании, а затем заверить подписью главного бухгалтера и печатью

Для ипотеки с материнским капиталом. Если при оформлении ипотеки будет использоваться материнский капитал или программа «Семейная ипотека», дополнительно нужно подготовить:

Еще можно подавать одну заявку на ипотеку сразу в нескольких банках. Например, на сайте Банки-ру или через застройщика.

Паспорт, СНИЛС, копия трудовой и справка 2‑НДФЛ для ипотеки с подтверждением дохода

Справки отличаются по внешнему виду, но поля обычно одинаковые: паспортные данные, контакты работодателя и таблица с заработком по месяцам.

У банков есть программа — ипотека по двум документам. Она подходит для тех, у кого нет времени собирать документы или возможности подтвердить доход, но есть от 30% стоимости квартиры для первого взноса. 30% — это минимум, в большинстве банков понадобится 50 – 60%.

У владельцев бизнеса банки запрашивают больше документов, чем у наемных работников:

Если взнос меньше, чем нужно для ипотеки по двум документам, придется собрать больше документов. Для каждого участника сделки понадобятся:

Если в качестве обеспечения по кредиту оформляется залог иного объекта недвижимости:

Без подтверждения доходов и трудовой занятости:

Рассмотрим список документов для получения ипотеки в Сбербанке. Есть три варианта подачи документов:

Срок рассмотрения заявки

Как правило на сбор всех документов уходит до 10 дней. После подачи документов в банк, в течении недели вам обязательно придет ответ. Обычно это происходит за 2-3 дня. После это вам необходимо явиться в банк с оригиналами документов для заключения ипотечного договора.

При подтверждении доходов и трудовой занятости:

Для получения кредита по программе «Молодая семья» дополнительно предоставляются:

Мы подготовили для вас видео, в котором раскрыты все нюансы и подробности — какие документы нужны для ипотеки.

Согласно требованиям кредитных учреждений, получить ипотеку может гражданин, достигший возраста 21 год, зарегистрированный в регионе расположения приобретаемой недвижимости. Человек должен быть трудоустроен официально, а его стаж составлять более 1 года, из которых на последнем месте работы – не менее 6 месяцев. Банки одобряют ипотеку в том случае, если у заемщика после оплаты ежемесячного взноса останется свыше 50 % дохода. Важным требованием является хорошая кредитная история.

Ипотека – это вид банковского кредита, который берется для определенной цели – покупки недвижимости. По сравнению с другими государствами, в нашей стране процент по ипотеке достаточно высок, поэтому к данному вопросу нужно отнестись со всей серьезностью.

Проценты по ипотеке могут быть фиксированными или плавающими. Привлекательность плавающих заключается в том, что они снижаются вместе со снижением ставки рефинансирования ЦБ. Это приведет к уменьшению и ежемесячных платежей. Но тут следует учесть, что ставка рефинансирования снижается только в условиях стабильной экономической ситуации.

На что обратить внимание

В нашей стране можно прогнозировать это на длительное время? Скорее всего – нет. А при повышении ставки выплаты, соответственно, также повысятся. Поэтому пытаться выиграть на плавающей ставке не стоит.

Заранее изучите цены на рынке жилья. Особенно это касается приобретения недвижимости на вторичном рынке. Не дайте риелторам вас обмануть, продав плохую квартиру за высокую цену.

Вот список обязательных документов:

Не забывайте о том, что в квартиру с голыми стенами вы въехать не сможете. Вам понадобится ремонт, мебель, техника, предметы интерьера. Поэтому берите ипотеку на максимально доступную сумму. Лишние деньги вы потратите на обустройство жилья. Это очень выгодно, потому что ставка по ипотеке ниже, чем по потребительскому кредиту.

Перевозите вещи, делайте ремонт, прописывайте себя и родственников! Теперь у Вас есть собственная квартира, купленная в ипотеку!

Вот с чего следует начать оформление ипотеки — определитесь, сколько денежных средств у Вас есть в наличии для покупки квартиры. Посчитайте свои сбережения, возьмите в расчет возможную помощь от родственников, обсудите с семьей сумму, которую вы сможете использовать. Минимальный первоначальный взнос на ипотеку начинается от 10% (но есть программы и без первоначального взноса). Чем взнос больше – тем лучше. Исходя из суммы первоначального взноса переходите к действию №2.

Если после проверки юристов не возникло вопросов о юридической «чистоте» выбранной квартиры, то Вы можете переходить к следующему действию – заказу оценки квартиры в независимой оценочной компании, аккредитованной в банке. Оценка квартиры позволит и Вам, и банку узнать рыночную стоимость квартиры, приобретаемой в ипотеку. И от этой цены будет зависеть сумма кредита, выданная банком.

Действие №9 – регистрация сделки купли-продажи квартиры по ипотеке

Большинство банков потребуют от Вас обязательно застраховать риски по ипотеке в страховой компании. Можно осуществить страхование жизни и здоровья (от болезней), страхование имущества (от пожаров, потопов), страхование титула (от притязаний третьих лиц на имущество), страхование ответственности (от невыплаты ипотечного кредита). Уточните, какой вид страхования в банке является обязательным, а какой добровольным. Обычно комиссия за страхование оплачивается в день проведения ипотечной сделки.

Когда все документы подписаны, то вы вместе с продавцами отправитесь в регистрационную палату, чтобы провести регистрацию ДКП и банковской закладной. Сделка по ипотеке регистрируется 5 рабочих дней. После этого срока Вы получите зарегистрированный договор купли-продажи и свидетельство о праве собственности на квартиру уже на Ваше имя. Многие обращаются к услугам специализированных фирм по регистрации сделок с недвижимостью, чтобы избежать очередей и ошибок.

Надеемся, что наша пошаговая инструкция по получению ипотеки в Москве окажется для Вас полезной!