Для получения одобрения нужно предоставить следующие документы:

Рефинансирование это оформление нового займа с более выгодными условиями для оплаты старого. Этот способ применяется к разным кредитам на приобретение автомобиля, оплату обучения, покупку жилья. При этом новый кредит строго целевой: его нельзя обналичить, перенаправить на погашение кредитной карты, потратить на покупки.

Кроме документов заемщика и бумаг по предыдущему займу, кредитная организация может запросить документы по предмету залога приобретаемому объекту недвижимости. В список включены:

Требования к рефинансируемому кредиту

К заемщику и созаемщикам по ипотечному кредиту банки предъявляют следующие требования:

Некоторые банки также предъявляют требования к дате выдачи или погашения займа, позволяя оформить рефинансирование не ранее или не позднее определенного срока.

Оформить рефинансирование ипотеки можно как в том же банке, где вы брали старый ипотечный кредит, так и в любом другом. Чтобы получить одобрение, необходимо чтобы и заемщик, и сам кредит соответствовали определенным требованиям.

Разные кредитные организации предъявляют разные требования к ипотечному кредиту, заявляемому на рефинансирование. Им необходимо убедиться в платежеспособности и благонадежности клиента то есть в том, что он будет выплачивать новый кредит в срок, без штрафов и просрочек. Чтобы новый заем был одобрен, он должен отвечать следующим условиям:

Банки периодически меняют список документов для проведения перекредитования, но основные требования остаются неизменными и идентичными у разных организаций. Обязательный перечень состоит из:

Перечисленные бумаги позволяют подготовить все три стороны сделки к ее совершению. На этом этапе стоит позаботиться и оформить справки, выписки и квитанции:

Нельзя забывать про дополнительные расходы при оформлении рефинансирования. Они могут составить существенную долю. Сюда входят:

Какие документы нужны для рефинансирования ипотеки

В первую группу входят:

Если после всех подсчетов рефинансирование имеет смысл, то можно начинать переговоры с банком.

Как только все будет закончено, можно собирать основной пакет документов:

С запросом на перекредитование ипотеки в финансовые учреждения заемщики отправляются все чаще. Каждый банк просит свой перечень документов, обязательных для осуществления процедуры. Большинство требований аналогичны, поэтому перечисленные в статье документы, необходимые для рефинансирования ипотеки, актуализированы для 2021 года.

Затем необходимо уведомить прежний банк о досрочном погашении кредита.

Заключительным этапом является обращение в Многофункциональный центр для передачи документов для регистрации в Росреестр.

Только имеется одно очень важное условие — нужно быть добросовестным плательщиком.

Для оформления прав залогодержателя на нового кредитора необходимо погасить прежнюю регистрационную запись об ипотеке. Для этого следует подать в Росреестр заявление и представить документарную закладную (в случае ее оформления), содержащую отметку первоначального банка-кредитора об исполнении обеспеченного ипотекой обязательства в полном объеме. Запись об обременении погашается в течение трех рабочих дней.

Под рефинансированием ипотеки понимается погашение кредита в одном банке с помощью нового займа в другом банке. При этом предметом ипотеки остается прежний объект недвижимости. Как правило, при рефинансировании заемщики преследуют такую цель, как снижение процентных ставок, а так же изменений условий выплаты денежных средств (уменьшение ежемесячного платежа или уменьшение срока платежа).

Также необходимо представить в Росреестр документы, необходимые для регистрации прав залогодержателя на нового кредитора (заявления заемщика и кредитора, договор ипотеки (залога) в трех экземплярах, договор рефинансирования (подлинник и копию), доверенность кредитора, документ об уплате госпошлины так же можно представить самостоятельно).

В разные периоды банки предлагают свои процентные ставки. К примеру, с 2014-2016 г. банки выдавали ипотечные кредиты под более высокие проценты. Далее был отмечен спад. В настоящее время, если у граждан имеется ипотека, то банки предлагают рефинансировать кредит.

Выход на сделку

В день сделки вы приезжаете в новый банк-кредитор, открываете счет и знакомитесь с документами. По возможности просите прислать вам документы заранее, поскольку невозможно внимательно прочитать и осознать все положения договора на месте.

Чтобы снизить себе ставку по ипотеке путем перекредитования в другом банке, вы можете как обратиться в банки напрямую, так и воспользоваться агрегатором предложений банков, которым, например, выступает тот же «Тинькофф» или другие ресурсы.

Оформление документов

Если с момента заключения ипотечного договора ваши семейные обстоятельства изменились, будьте готовы, что вам придется вооружиться дополнительными документами. В случае, если вы женились или вышли замуж, потенциальный банк-кредитор может потребовать, чтобы ваша вторая половина стала созаемщиком нового кредита, аргументируя это статьями гражданского и семейного кодексов.

Вам также необходимо заключить договор о страховании жизни, потери работоспособности, собственности.

Фото: Klaus Ohlenschlдger (DPA/TASS)

По программе рефинансирования Альфа-банк предлагает перекредитование всех видов займов: потребительских и залоговых (например, ипотеки). Кроме того, некоторые категории граждан могут воспользоваться значительными льготами от финансовой организации. К таким категориям относятся пенсионеры, бюджетники, пользователи зарплатных карт Альфа-банк, которые могут получить сниженную процентную ставку или подавать упрощенный пакет документов.

Наибольшим спросом пользуется услуга рефинансирования, предоставляемая по двум документам. Это рациональное предложение, поскольку платежеспособность заемщика можно определить по справкам от действующего кредитора. Выписка о графике погашении кредита подтверждает, что клиент благонадежен и исправно выплачивает необходимые суммы. Для снижения долговой нагрузки нужно представить в банк два документа:

Одним из наиболее востребованных сервисов является zaym-go.ru. При оформлении банковских услуг множество пользователей обращается в эту организацию, чтобы сократить сроки получения продукта. Алгоритм действий выглядит следующим образом:

Какие документы потребуются в Альфа-банке

Вопрос о возможности снизить кредитную нагрузку часто встает перед гражданами, которые взяли в долг деньги у банка. Рефинансирование позволяет изменить процентную ставку, уменьшить итоговую переплату или отсрочить дату выплаты кредита. Для обращения в банк, понадобится собрать пакет документов, речь о котором ниже.

В Сбербанке от кредитополучателя требуются документы по списку:

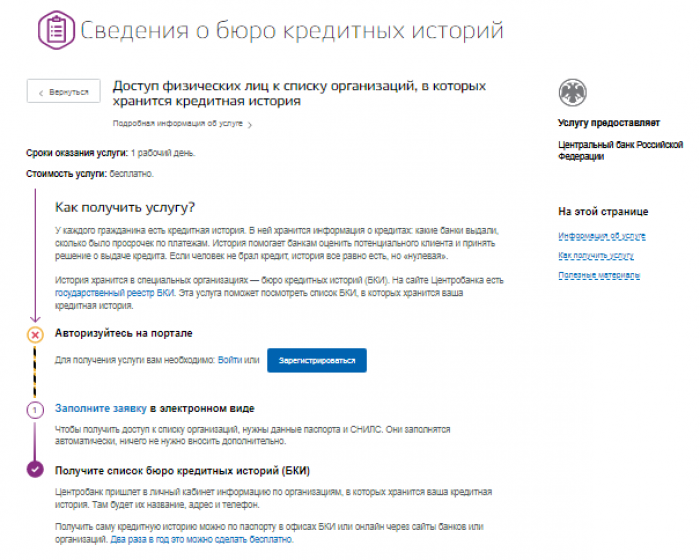

Всегда существует вероятность получения отказа в перекредитовании, даже если у клиента положительная кредитная история. Поэтому многие заемщики используют помощь специальных кредитных сервисов, позволяющих быстро и без проблем оформить рефинансирование.

Чтобы точно знать, какие документы нужны для рефинансирования, следует обратиться в офис банка. Но основными бумагами, которые потребует финансовая организация, являются:

Для удобства банк, в котором у вас уже есть ипотека, мы назовем «И», в котором будете переоформлять — «Р».

Договор на выдачу кредита необходим, чтобы избавиться от обязательств перед банком «И». Другими словами — расплатиться и закрыть кредит. На этом этапе вы идете в банк «И» и пишете заявление о досрочном погашении ипотеки. Точную сумму задолженности и реквизиты на оплату передаете в банк «Р», а тот переводит деньги.

Порядок действий

Кроме изучения документов, проводится оценка квартиры с помощью эксперта. Она нужна для того, чтобы выяснить не занижена ли стоимость, в каком состоянии жилплощадь, отсутствие двойных продаж. При заключении ипотеки в банке «И», оценку уже провел застройщик. При рефинансировании — это задача покупателя.

После того, как программа рефинансирования выбрана, нужно подать на нее заявку. Скорее всего, на страничке банка «Р» есть специальная форма и заполнить ее можно не выходя из дома. Кроме заявки от вас потребуют пакет документов. Какие и в каком виде (электронном или бумажном) подавать — определено каждым учреждением, это также есть на сайте или можно узнать у менеджера по телефону. Как правило, требуют паспорт, подтвердить доход справкой 2-НДФЛ, застраховать жизнь, показать текущий кредитный договор.

Прайс одной из оценочных компаний в Санкт-Петербурге, 2020 год

Новый банк в качестве бонуса может предложить новому клиенту увеличить размер займа на льготных условиях. Если вы планируете квартирный ремонт, покупку новой мебели или другие расходы, этим предложением стоит воспользоваться.

Статья подготовлена компанией Ипотека Live. Если требуется помощь в рефинансировании, обращайтесь, а также Вы можете пройти экспресс-тест для оценки ваших шансов на ипотеку. Спасибо, полезного чтения.

Чем рефинансирование отличается от реструктуризации

Стандартный список документов для рефинансирования ипотеки:

Рефинансирование — это перекредитование старого займа по новым условиям. Причем в качестве нового заемщика может выступать как тот банк, в котором Вы первоначально оформляли ипотеки, так и любое другое финансовое учреждение, предлагающее более выгодные условия по сравнению с текущими.

После того, как заемщик выбрал банк и программу рефинансирования ипотеки, ему нужно собрать пакет документов и оформить заявку. В процессе перекредитования возникают дополнительные расходы:

После чего в течение месяца ФНС выдаст вам специальное уведомление о праве уменьшения налогооблагаемой базы. И с этим уведомлением и заявлением на вычет вам нужно будет обратиться в бухгалтерию. И работодатель в счет налогового вычета не будет удерживать с вашей зарплаты подоходный налог.

Вы можете оформить возврат налога своими силами с помощью ФНС, а можете сделать это через работодателя.

Чтобы претендовать на возврат налога при рефинансировании ипотеки, вы должны быть резидентом РФ – то есть проживать не менее 183 дней в году на российской территории, а также иметь доходы, которые облагаются налоговой ставкой 13 % (кроме дивидендов).

Оформление через ФНС

Налоговый Кодекс дает возможность получить налоговый вычет и в этом случае. Но есть определенные нюансы.

В данной статье мы рассмотрим, что такое налоговый вычет при рефинансировании ипотеки, какое перекредитование позволяет сохранить право на возврат налога, а когда такое право теряется; какими суммами ограничен имущественный вычет по уплате процентов ипотеки, кто может на него претендовать и каким образом можно оформить возврат процентов через ФНС и работодателя.

Сейчас, с 2020 года, можно дополнительно заявить на налоговый вычет по % ипотеки, полученных в рамках помощи ипотечникам, оказавшимся в сложной финансовой ситуации, в целях рефинансирования кредитов, взятых на новое жилье. Но в данном конкретном случае речь идет об отдельных категориях заемщиков, которым выдаются кредиты в соответствии с программами помощи, утвержденными Правительством РФ.

Но если первоначальный целевой кредит был оформлен до 2014 года (тогда не было ограничений по сумме вычета по ипотечным процентам), то и при рефинансировании этого кредита у вас также не будет ограничений. Но об этом мы расскажем чуть ниже.

Поэтому сегодня многие граждане знакомятся с новым удобным инструментом – ипотечным рефинансированием.

Список документов, приведенный выше, является общим и может отличаться в каждом отдельном банке, поэтому перед посещением конкретного отделения, уточняйте информацию на сайте организации или по телефону.

# Рефинансирование

Документы для рассмотрения кредитной заявки

Что делать, если вы реализовали одну из самых важных задач в жизни: купили новую квартиру или даже загородный дом, но после этого у вас за плечами остался тяжелый груз – ипотечный кредит?

Любому человеку иногда бывает трудно без задержек производить платежи по ипотеке. Высокие процентные ставки и нестабильная экономика может сделать погашение долгосрочного займа тяжелой задачей. И, если вы оказались именно в такой ситуации, может пришло время подумать об изменении существующего долгового обязательства? Давайте узнаем, что собой представляет финансовый инструмент рефинансирование ипотеки и какие нужны документы для его оформления.

Особенно внимательно нужно отнестись к данным о банковских реквизитах. Если они менялись, а вы указали в первичном пакете неактуальную информацию, то заявление придется подавать заново. Также нужно быть внимательным, если банк был реорганизован и передан под юрисдикцию другой организации. В таком случае потребуется представить справку, официально подтверждающую новые реквизиты для погашения займа.

Ипотека выдается банком на длительный период. В качестве обеспечения гарантированного возврата по кредиту выступает та самая собственность, которую вы приобретаете. Так как займ оформляется на годы и десятилетия, то его условия могут периодически меняться:

При неизменном графике платежей выгода составляет 1130 т.р., но если банк навязывает аннуитет, она сокращается более чем в два раза – до 591 т.р. И это при изменении процентной ставки на 5%. В случае ее изменения на 3% ситуация выглядит так:

Положительно в рефинсировании то, что процедура позволяет:

Существующие программы

В зависимости от экономической обстановки существующие программы меняются как в лучшую, так и в худшую сторону. Уточнять их актуальность рекомендуется непосредственно при рассмотрении возможности рефинансирования. Такой подход предупреждает ошибки в решениях.

То есть, если график остается прежним, экономия около 679 т.р. Но если банк навязывает аннуитет, стоимость кредита немного повышается (на 97 т.р.). В случае изменения ставки на 1-2 %, рефинансирование еще менее выгодно. Кроме того, кредитор откажет, если оставшийся срок действующего кредита полгода и меньше. Не идет он навстречу заемщику, когда процентная ставка меняется в пределах 1%.

Рефинансирование или перекредитование относится к одному из способов реструктуризации. Его отличительная черта от других программ изменения условий займа – может предоставляться как банком, в котором уже оформлен заем, так и в другом финансовом учреждении. Последнее берет на себя обязанность рассчитаться по остатку действующего кредита, оформив соглашение с участником ипотеки.