- Сравните условия по ипотеке в банках Ростова-на-Дону

- Необходимые документы

- На что обратить внимание

- Рейтинг банков по уровню лояльности к плохой кредитной истории

- Ситуация на вторичном рынке жилья

- Условия получения ипотеки

- Особенности кредитования: на какой срок выгоднее брать ипотеку

- Когда выбирать ипотеку

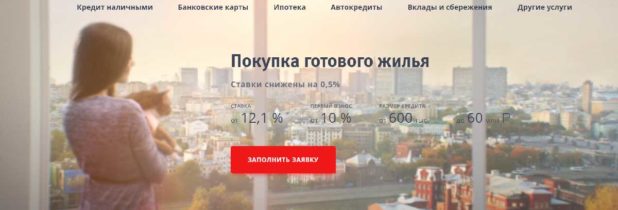

- Ипотека от ВТБ-24

Ипотека на первичном рынке в банке Транскапиталбанк 1 отделение в Ростове-на-Дону

Ипотека по двум документам в банке Россельхозбанк 7 отделений в Ростове-на-Дону

Сравните условия по ипотеке в банках Ростова-на-Дону

Ипотечные программы Райффайзенбанка в банке Райффайзенбанк 1 отделение в Ростове-на-Дону

Ипотека с господдержкой в банке МТС-Банк 2 отделения в Ростове-на-Дону

Ипотека на новостройки в банке Сбербанк 68 отделений в Ростове-на-Дону

При выдаче кредитов на жилье требуется схожий пакет документов. В него входят:

Выбирая, в каком банке ипотека выгоднее, не забывайте, что требования кредиторов различаются — где-то хватит минимального набора документов, а где-то проверка серьезнее. В последнем случае могут понадобиться выписки с банковских счетов, свидетельства о собственности, браке, рождении детей.

Точно ответить на вопрос о том, в каком банке низкая ставка по ипотеке, сложно — условия предоставления кредитов в Москве и по всей России периодически меняются. Однако об экономии можно судить, исходя из динамики изменения ставок за последние полгода-год.

Необходимые документы

В первую очередь процентные ставки по ипотеке в банках зависят от степени надежности заемщика. Кредиторы оценивают ее по нескольким основным параметрам:

Хотите выгодно купить квартиру в ипотеку в Москве или области? С Авахо выбрать новостройку — легко. Бесплатная консультация и индивидуальный подбор квартир: +7 495 320-99-22.

В большинстве случаев проценты по ипотеке в банках будут ниже для заемщиков, которые являются их зарплатными клиентами. По программам лояльности ставку могут уменьшить в среднем на 1,5-2,0%.

Составили для вас список банков с самой выгодной ипотекой в Москве и в целом по стране и дали полезные советы о том, как можно снизить проценты, оформляя кредит на покупку жилья.

Также необходимо учитывать требования банков к заемщикам:

Выбирая ипотечную программу, необходимо учитывать следующие моменты:

При этом многие заемщики обращают внимание только на важные для них аспекты, игнорируя остальные, что приводит к печальным последствиям.

На что обратить внимание

Наибольшей популярностью пользуются крупные государственные банки: Сбербанк, Альфа-банк, Банк Москвы, ВТБ 24, Газпромбанк и другие. Заемщиков привлекает их репутация, объем средств, возможность воспользоваться разными программами, популярность среди населения.

Выбор банка лучше всего начинать с рассмотрения основных условий на сайтах или рекламных буклетах – это поможет отсеять совершенно неподходящие варианты сразу же.

Назвать однозначно лучший банк для взятия ипотеки довольно сложно: в зависимости от нужд заемщика банки могут серьезно различаться. Выбирая банк, лучше не останавливаться на одном варианте, а выбрать несколько и посетить для консультаций каждый. Это поможет составить наиболее полную картину.

Давайте подробнее рассмотрим выбор банка.

Коммерческие банки

Эти банковские организации используют упрощенную схему одобрения новостроек в случае, если уже есть аккредитация крупных игроков рынка «Сбербанка России» и ВТБ24. Государственные банки проводят крайне тщательную и полную проверку проектов, поэтому их коллеги по рынку готовы «идти по уже проторенной дорожке».

Рейтинг банков по уровню лояльности к плохой кредитной истории

1. Банк «Возрождение», ВТБ24, банк «Открытие», «Сбербанк России»

Чаще всего первыми «входят» в новые проекты, хотя процесс аккредитации и проверка предусматривается достаточно тщательные.

1. «Московский кредитный банк», «ТрансКапиталБанк», «ДельтаКредит»

Цены на вторичное жильё в июле 2020 года опустились на 0,1%, но затем снова пошли вверх. Наибольшим спросом пользуются квартиры в пятиэтажках и современных панельных домах.

Программа льготного кредитования будет действовать до 1 июля 2021 года. И вопреки мнению многих финансовых аналитиков, её вряд ли продлят. Поэтому, если ваша цель покупка квартиры в новостройке с привлечением кредитных средств, стоит поторопиться и оформить ипотеку.

Итак, первый квартал 2021 года неплохое время для оформления жилищного кредита, так как пока ещё действует масса льготных программ и в целом ситуация на рынке складывается в пользу ипотеки. Но это общие рыночные факторы, а успех ипотеки для конкретного человека зависит от соблюдения ряда условий:

Ситуация на вторичном рынке жилья

На первичном рынке цены на новостройки продолжали понемногу расти даже во время жёсткого карантина, и нет предпосылок к тому, что в ближайшие месяцы динамика изменится. Рост цен продолжится по мере увеличения числа проектов, продаваемых через эскроу-счета.

Кроме того, в силу вступил закон, по которому сделки долевого участия стали более безопасными. Деньги дольщиков теперь поступают на специальные эскроу-счета, где остаются до момента полного исполнения обязательств застройщиком.

Средняя ипотечная ставка для вторичного рынка составляет 8,02%, при этом кредит можно взять и дешевле: минимальная ставка стартует с 7,4%.

В любое время привлекательность жилищного кредита зависит от ряда факторов:

Стоит отметить, что ставки по ипотеке могут быть комбинированными, плавающими и фиксированными. У каждого конкретного банка, устанавливается свой размер первоначального взноса. Зачастую ипотека в банках требует обязательной прописки в том районе, где будет приобретен дом. Некоторые банки могут предоставить ипотечный кредит не резидентам РФ.

Современная ипотека подразумевает под собой возможность получения средств на приобретение вторичного или нового жилья. Благодаря большому количеству предложений в этом сегменте кредитования, можно самостоятельно подобрать для себя программу кредитования, практически на любой срок.

Благодаря тому, что условия ипотеки очень гибкие, практически любая семья (особенно молодая), способна получить максимально выгодную программу.

Условия получения ипотеки

Ипотека 2021 – самый популярный и один из наиболее доступных методов, заполучить собственное жилье. Банки достаточно активно предлагают населению ипотечные кредиты.

Перед тем, как взять кредит на покупку жилья, нужно максимально тщательно расспросить у представителя кредитно-финансовой организации относительно срока рассмотрения заявки, и обо всех особых условиях касаемо типа жилья и суммы кредита.

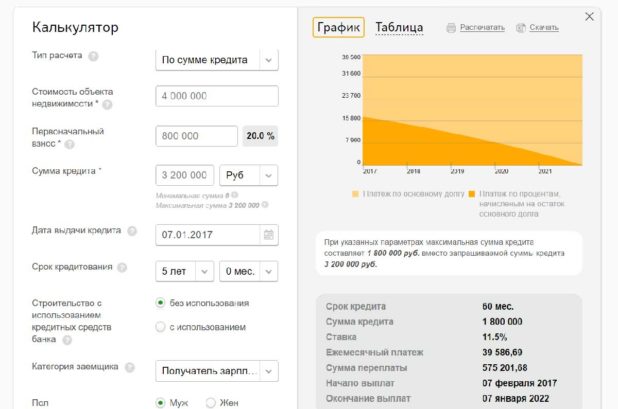

Если для заемщика важнее размер ежемесячного платежа, то переплачивать по кредиту придется намного больше, потому что чем дольше срок ипотеки, тем выше ее итоговая стоимость. Самый выгодный кредит всегда выдается на минимальный срок и с максимальным размером первоначального взноса. В таких случаях процентная ставка самая низкая, как и итоговая переплата.

Эксперты сходятся во мнении, что кредиты на вторичное жилье в 2017 году остануться актуальными.

В ВТБ 24 можно оформить ипотеку на покупку квартиры на вторичном и первичном рынке. Срок кредита до 30 лет, первоначальный взнос – от 10% стоимости жилья (0% при оформлении кредита под залог уже имеющегося жилья). Процентная ставка варьируется в пределах 9,5% — 12% годовых. При отказе от полного пакета страхования она увеличивается на 1% годовых. Возможно оформление услуги по двум документам при первом взносе не менее 50% стоимости жилья и на срок до 20 лет.

Крупные банки в сложившихся обстоятельствах попытались сдержать рост ставок, однако в некоторых организациях с конца 2016 года они повысились до 15%-18% годовых в рублях. Из-за обострения ситуации была приостановлена выдача средств и пересмотрена линейка программ. Большинство банков сейчас выдают жилищные займы только по базовым программам, сократив выбор кредитных продуктов. Изменились и условия выдачи. Банки тщательно относятся к проверке платежеспособности заемщика.

Влияние кризиса

А сейчас сделаем небольшой обзор программ, которые представлены в крупнейших российских банках. Где дешевле на данный момент оформить кредит, и какие банки предлагают низкие ставки по ипотеке?

Изменения в законодательстве

Главной особенностью ипотеки является длительный срок кредитования. Определяют срок банк и заемщик на определенных условиях. Срок и размер займа согласовывается и приписывается в кредитном договоре.

Банки предлагают различные программы и условия кредитования. Ответ на вопрос, в каком банке самая выгодная ипотека, зависит от возраста, возможностей и социального положения заемщика.

Особенности кредитования: на какой срок выгоднее брать ипотеку

Срок ипотеки зависит от многих факторов. Он определяется самим заемщиком, и банком-кредитором:

Покупка собственного жилья в ипотеку – ответственный момент. Договор заключается на длительный срок и разорвать его можно только при определенных условиях.

Начать следует со сравнительного анализа предложений всех доступных кредитных организаций. Их можно найти на сайтах или в офисах. Банки часто сами распространяют брошюры с выгодными предложениями, чтобы заинтересовать клиентов.

Оплату первого взноса или погашение дальнейших выплат можно провести с использование материнского капитала, что значительно снизит финансовую нагрузку на заемщика. Если клиент банка принадлежит к одной из категорий льготников и может рассчитывать получить этот займ на улучшенных условиях, то ипотека станет лучшим вариантом выгодно взять кредит

В некоторых случаях выгоднее может оказаться как ипотека, так и нецелевой кредит. В отдельных моментах получается что выгоднее взять оба вида долговых продуктов, чтобы купить квартиру. Обычный потребительский заем можно использовать в качестве первоначального взноса при оформлении ипотечного кредита.

Учитывая, что документы на квартиру у продавца часто отсутствуют, придется заказывать их в соответствующих органах, оплачивая каждую справку и ожидая установленное законом время.

Когда выбирать ипотеку

При условии достаточных будущих доходов для досрочного погашения задолженности ипотека становится выгоднее потребительского кредита по сумме переплаты. Также, если нет возможности сразу выплатить 70% и более стоимости жилья, верным выбором будет ипотека. Можно выбрать размер ежемесячного платежа, посильный для семьи без особого дискомфорта.

По сравнению с потребительским кредитом для приобретения жилья ипотека имеет ряд преимуществ:

Решение зависит от ряда факторов:

Ипотека привлекает покупателей недвижимости сниженной процентной ставкой, крупными суммами, наличием льготных федеральных и региональных программ. Льготы предлагаются многодетным и молодым семьям, госслужащим, молодым специалистам, действующим военным и ветеранам, другим категориям граждан. Но свои преимущества есть и у потребительского займа, его предоставляют охотнее, а отсутствие целевого назначения ссуды исключает контроль банком расхода средств.

Минимальная процентная ставка Сбера составляет 10,75%. Ее выплачивают покупатели готового жилья, получающие зарплату через банк. Для всех остальных действуют повышенные базовые ставки, самый большой размер которых – 12,5%. Если заемщик откажется страховать свою жизнь и здоровье, процентная ставка вырастает еще на 1%.

Обязательно потребуется оформление комплексного страхования объекта недвижимости и жизни заемщика. Непременным условием одобрения заявки является подходящий возраст кредитополучателя. Деньги не дадут лицам младше 21 года и тем, кому на момент окончания выплат исполняется более 70 лет.

Ипотека от ВТБ-24

При этом процентная ставка для покупки жилья у партнеров-застройщиков составляет от 7% до 7,5%. Минусом является то, что предложения ограничены конечным числом новостроек, всего шесть объектов в Москве и Липецке. Для всех остальных заемщиков проценты начисляются из расчета 11,5% годовых.

Для всех программ Сбербанка действует ограничение, которое касается минимальной суммы займа. Он не может быть менее 300 000 рублей. Есть ограничение, касающееся первоначального взноса. Заемщик должен иметь собственные средства как минимум на 20% от стоимости объекта недвижимости.

Даже у лиц, решивших оформить ипотеку по двум документам, должен быть минимум один год трудового стажа. Анализ предложений ВТБ-24 показывает, что его клиентами становятся те, кто не получил одобрения в Сбербанке, или предлагаемая там сумма не покрывает потребностей приобретателя недвижимости.