- Внутренние правила кредитных организаций

- Проверка недвижимости в ипотеку

- Как это работает и что такое ипотечный брокер? О сути сервиса простыми словами

- Получить решение о кредитовании в смс

- Как влияет первоначальный взнос на сумму ипотечного кредита?

- 5 банков, где вам точно дадут кредит без справок и поручителей

- Требования к заемщикам

- Актуальные предложения

- Подтверждайте все доходы

Кроме обычных условий, банки обращают внимание еще и на некоторые другие критерии. Используя их, можно с большей долей уверенности рассуждать о том, дадут ли ипотеку заемщику.

Если КИ положительная, есть первый взнос и достаточно большой доход, одобрение от банка о выдаче кредита клиент получит в 95% случаев. Лучше обращаться в крупные кредитные структуры, такие как ВТБ24, Сбербанк, Россельхозбанк. Такие банки предоставляю кредиты широкому кругу лиц.

Ипотечное кредитование – очень популярное на данный момент направление. Ипотека пользуется спросом несмотря на нестабильную экономическую ситуацию. Цифра выданных ипотечных кредитов за период с 2012 года по 2019 год выросла в несколько раз.

Внутренние правила кредитных организаций

Самыми распространенными из них являются:

Люди перед получением ипотечного кредита часто задаются вопросом: а дадут ли мне ипотеку? О том, как узнать эту информацию мы и поговорим в статье.

Эти условия слишком общие, и часто только с помощью них трудно узнать наверняка, одобрят ли ипотеку. В каждом банке существует множество дополнительных оговорок. Так, например, необходим постоянный уровень дохода на весь срок выплат. Возможно ли достоверно спрогнозировать данный фактор?

Обычно набор требований в каждой кредитной организации стандартный:

На практике возможно оформление в качестве обеспечения по кредиту как залога приобретаемой квартиры, так уже имеющейся в собственности квартиры.

В случае, если необходимо дополнительное подтверждение сведений о доходах заемщика банки делают запрос в Пенсионный фонд России (ПФР) (с письменного согласия заемщика).

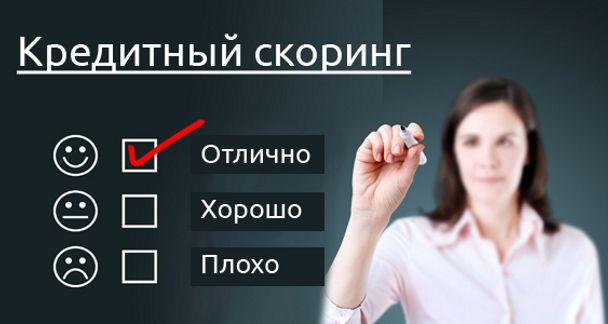

Банк настраивает систему согласно своим требованиям и задает параметры допустимых просрочек по кредитам. Некоторые банки не допускают ни единой просрочки, и тогда по результатам скоринга, при наличии просрочек, у вас будет отказ. Какие-то банки допускаю наличие единичных случаев просрочки до определенного временного периода (обычно допускаются просрочки до 60 дней), поэтому скоринговую проверку в таких банках вы сможете пройти.

Проверка недвижимости в ипотеку

Оценка кредитных рисков заключается в присвоении заемщику автоматизированной скоринговой программой определенных баллов исходя из указанных в анкете (заявке) на кредит данных и информации, полученной из реестра бюро кредитных историй.

Получение высоких баллов дают:

Кредитный специалист банка детально рассматривает документы о трудовой деятельности заемщика и его доходах за последние годы. Особенно тщательно изучаются документы, подтверждающие занятость на текущей работе. Менеджер проводит оценку платежеспособности на основе среднемесячного размера зарплаты за последние 6 месяцев с учетом действующих обязательств и текущих расходов. В них включаются:

Существуют общие и частные подходы к тому, как банк проводит проверку потенциального ипотечного заемщика. О них мы подробно расскажем в данной статье.

Прежде чем подавать заявку на ипотеку в кредитную организацию, будущий заемщик тратит немало времени и сил на решение сопутствующих вопросов:

Затраченные усилия могут оказаться тщетными, если потенциальный клиент не подходит банку по какому-либо критерию. Тогда придется начинать все сначала. Заранее предсказать результат заявки на ипотеку без специальных знаний очень сложно. В разных банках один и тот же человек может получить одобрение или отказ. Только кредитный брокер, который имеет полное представление о внутренней работе систем банковского скоринга, может оценить вероятность одобрения.

Чтобы не тратить драгоценное время на подачу документов в разные банки, воспользуйтесь экспресс-тестом по расчету вероятности получения ипотеки. Для ответа на 12 вопросов вам потребуются несколько минут. При составлении опроса специалисты кредитного брокера «Ипотека Live» учли основные параметры, которые влияют на решение потенциального кредитора:

Для самых нетерпеливых мы сразу разместили саму форму в начале статьи. Вы можете отправить заявку и узнать результат сразу. Если же вы любите во все глубоко вникать, подробный обзор сервиса читайте ниже.

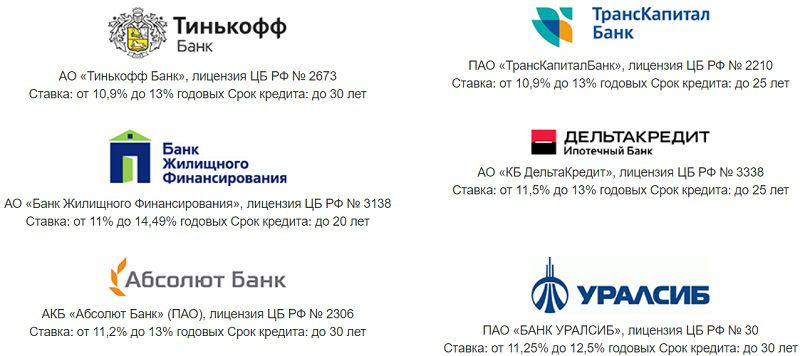

Как видим — 5 банков из 6 это твердые середнячки, чьи названия, как минимум, прочно знакомы населению. В целом, условия у всех примерно одинаковые, с несущественной разницей.

Как это работает и что такое ипотечный брокер? О сути сервиса простыми словами

В связи со снижением ипотечных ставок, многие россияне стали всерьез задумываться: «А не взять ли мне ипотеку?» Но человек — существо ленивое и мнительное. Многим из нас просто лень тащиться в банк, заполнять там кучу форм, стоять в очереди — и все это только для того, чтобы узнать: да, ипотеку вам дадут, но на смешную сумму и под грабительский процент в полтора раза выше рекламного. Время потеряно, нервы расшатаны, новая квартира была так близка, так возможна, но все зря.

Базовые требования для выдачи ипотеки у всех банков похожи: заемщик должен соответствовать распространенным параметрам (возраст от 21 года, чистая кредитная история, стабильный официальный доход на уровне, позволяющем выплачивать ежемесячный платеж и оставлять сумму на проживание), чтобы гарантированно получить кредит.

Такой формат в разы упрощает и ускоряет процесс поиска банка, в котором вы будете оформлять кредит. На самом деле, это очень удобно, ведь всех заемщиков беспокоят абсолютно разные вопросы, например:

Цифра – соединение с оператором Сбербанка (обычно 0).

Позвонить оператору колл-центра Сбербанка можно по указанному в экземпляре заявления телефону или уточненному на сайте, 2GIS. В последнем варианте можно не сразу попасть на нужного специалиста по кредитованию. Лучше звонить не на общую горячую линию, а не посредственно в отделение банка, где лежат документы на рассмотрение.

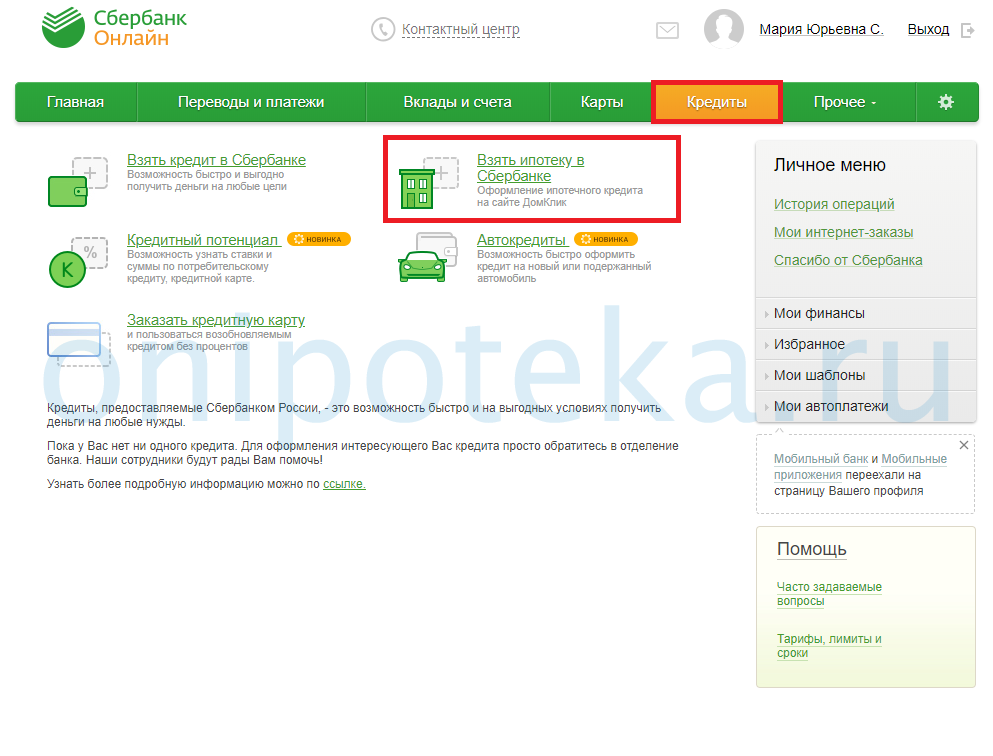

Итак, как узнать одобрена ли ипотека в Сбербанке через интернет? Клиент должен совершить следующие действия:

Получить решение о кредитовании в смс

Общение со специалистом позволит уточнить:

Общее время рассмотрения обращения не превышает 5 рабочих дней, но бывают случаи его увеличения из-за возникновения сложных ситуаций с оценкой заемщика.

Основным способом уточнения статуса и результата рассмотрения заявки является оповещение по смс на номер мобильного телефона, который указывается клиентом при оформлении заявления. Так же оповещение приходит на указанную электронную почту, либо менеджер Сбербанка позвонит по телефону и известит о времени и условиях получения денежных средств.

В банкомате клиент получает ограничено действующий по времени логин и пароль, которые необходимо будет изменить на подходящие по требованиям идентификационными данными при первом посещении Сбербанк-онлайн.

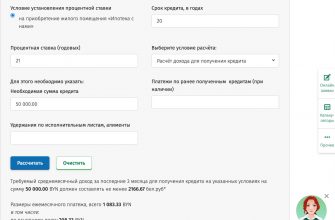

В некоторых банках максимальный объём выплат может достигать ста процентов, а минимальная может равняться тридцати, а порой даже десяти процентам. Однако, чаще всего, объём ипотечного кредита составляет от семидесяти до восьмидесяти процентов от стоимости жилья.

При этом на фактический объем ипотечного кредита влияют следующие факторы: первоначальный взнос, доход заемщика, оценочная стоимость жилья, наличие других кредитов.

Как влияет первоначальный взнос на сумму ипотечного кредита?

Содержание статьи:

Объём доходов влияет на размер ипотеки, вероятность ее получения, а также на процентную ставку по выплатам. Людям свободных профессий, без стабильного дохода практически не представляется возможным получить ипотечный кредит.

Оценка стоимости жилья проводится специалистом, услуги которого могут обойтись в две с половиной, а то и четыре тысячи рублей, хотя в некоторых случаях оценка может стоить еще дороже.

Чтобы воспользоваться бесплатной консультацией от квалифицированного специалиста и получить ответы на свои вопросы, перейдите на официальный сайт выбранного финансового учреждения, найдите и заполните форму (Имя и номер телефона). В течение 10 минут вам перезвонят и проконсультируют.

Требования для получения кредита такие:

Рассмотрение онлайн заявки происходит в течение 5 дней, но ждать стоит, поскольку вероятность получения кредита практически сто процентов. Погасить заем можно в течение одного года, а оформление страховки в обязательном порядке не требуется.

5 банков, где вам точно дадут кредит без справок и поручителей

«Суперпочтовый» предлагает своим клиентам кредит до 5 миллионов рублей. Годовая ставка составляет 3,9% (гарантированная – 5,9%). Погасить долг можно в течение 60 месяцев. Заявка рассматривается в течение одного дня, после чего деньги зачисляются на карту любого банка.

Еще одним безотказным является банк «Суперпочтовый», известный также как Почта Банк. Свою работу он начал в 2016 году, но за это время стал известен как наиболее быстроразвивающийся банк страны. ПАО «Почта Банк» отличается прогрессивностью и лояльным отношением к клиентам. Эту политику банк исповедует и в области кредитов: благодаря гибкости, получить деньги может практически любой.

Как видите, желающие, обладающие движимым или недвижимым имуществом, могут получить деньги под залог.

Финансовый аналитик. Имею высшее экономическое образование. В 2002 году окончила Ростовский государственный экономический университет. 7 лет работала в банке старшим консультантом. Являюсь независимым экспертом в области кредитования.

Онлайн-сервисы банков позволяют получить предварительное решение в течение 10 минут. После того как кредитная организация проанализирует первичную предоставленную клиентом информацию, она назначает встречу в офисе для предоставления документов (или просит отправить их так же через Интернет).

неудовлетворительное состояние здоровья заемщика;

плохая кредитная история, наличие долгов и просрочек;

Требования к заемщикам

непрерывный рабочий стаж (2-3 года на одном месте);

Для многих семей ипотечное кредитование единственный возможный вариант улучшить жилищные условия здесь и сейчас. Несмотря на то, что кредиты на недвижимость стали обыденной практикой, заемщиков тревожат сомнения и опасения, мешающие решить вопрос с жильем, согласится ли банк выдать ипотеку и на каких условиях?

подробно анализирует кредитную историю;

С помощью сервиса «Росбанк Дом Экспресс» можно мгновенно узнать, какую ипотеку одобрят, оценить финансовые возможности, сравнить условия программы с предложениями других банков.

Прочтите эти требования и примерьте их на себя. Если вы подходите под описанные пункты, то это уже половина успеха. Далее вам нужно воспользоваться кредитным калькулятором на том же сайте: если платеж получается меньше 50% от вашего уровня официального заработка, то ваши шансы на одобрение весьма велики.

Как правило, они стандартные:

На самом деле, все достаточно просто: если у вас уже есть на примете определенное банковское учреждение, в которое вы планируете обратиться, нужно зайти на его официальный сайт. Там в разделе “Кредиты” – “Ипотека” в описании кредитных программ всегда есть дополнительный раздел под названием “Требования к заемщикам”, он-то вам и нужен.

Актуальные предложения

Ипотечное кредитование – одно из самых популярных направлений российского банковского рынка на текущий момент. Несмотря на кризис и нестабильную ситуацию, спрос на ипотечные продукты банков продолжает расти. С 2012 года количество выданных ссуд возросло в несколько раз.

И у клиентов, задумывающихся о приобретении собственного жилья, возникает актуальный вопрос – как узнать, одобрят ли ипотеку? Об этом мы и поговорим в данной статье.

-

Должна быть адекватная кредитная история. Такое досье заводится на каждого заемщика сразу же после оформления любого займа в банке. Чтобы не было проблем с кредитованием, его нужно поддерживать положительным, о том, как это сделать, читайте по данной ссылке.

Точно не смогут претендовать на финансирование покупки жилья лица моложе 20 лет и старше 65. По понятным причинам: первые только получили специальность и еще не достигли определенного стабильного благосостояния, вторые просто могут не дожить до окончания ипотеки. Средний возраст дожития составляет 65-67 лет. Обратите внимание, банки также считают указанный возрастной диапазон на момент предполагаемого окончания договора.

Банки готовы рисковать. Готовы кредитовать заемщиков с минимальными требованиями. За счет простого механизма. Увеличение объемов кредитования – снижает степень риска. На одного просроченного должника, придут 3 новых клиента с аккуратными ежемесячными платежами. Поэтому банку выгодно скорее брать не идеальных клиентов, а тех, кто предоставляет честную информацию и строго соблюдает графики платежей.

Подтверждайте все доходы

Нужно усвоить формулу – банку выгодно кредитовать. Если вы представляете ему вводные условия – его задача как подстроить уровень ваших доходов и социальное положение под условия финансирования. Для этого есть самые гибкие инструменты – модерирование размера первоначального взноса или увеличение срока кредитования.

Решили подать заявку – лучше это сделать в том отделении, в котором вы уже храните свой депозит, вам начисляется заработная плата или уже имеется оформленный кредит. К своим клиентам условия намного лучше, кроме того, вы можете рассчитывать на понижение ежемесячного платежа в пределах 0,5%. Если суммировать общую сумму – экономия окажется внушительной. Для надежных клиентов и «своих» процентные ставки всегда варьируются в сторону уменьшения.

В начале статьи мы не зря упомянули о возросшем количестве одобренных заявок. Чем больше заявок – тем больше выдается ипотечных кредитов. Соответственно, больше покупается квартир. Если спрос увеличивается – квартира растет в стоимости (рынок ограничен в сдаче новых квадратных метров). Одобрили ипотеку взяли кредит на первоначальный взнос – через несколько лет стоимость продажи вашей квартиры увеличилась на 10%.