Последующая ипотека согласно п. 5 статьи 43 Закона не может составление и выдачу закладной, в отличие от «обычной» ипотеки (смотрите: «Закладная как удостоверение прав по обеспеченному ипотекой обязательству»).

Последующий договор об ипотеке должен содержать отметки обо всех регистрационных записях о предшествующих ипотеках того же имущества. Отметка о последующей ипотеке вносится в регистрационные записи обо всех предшествующих ипотеках того же имущества.

Очередность залогодержателей по последующей ипотеке устанавливается на основании данных Единого государственного реестра прав на недвижимое имущество и сделок с ним о моменте возникновения ипотеки.

При этом рассмотренные выше условия и правила заключения последующей ипотеки не применяются, если сторонами в предшествующем и последующем договорах об ипотеке являются одни и те же лица.

Если последующая ипотека заключена, несмотря на запрещение, установленное предшествующим договором об ипотеке, то она может быть признана судом недействительной по иску залогодержателя по предшествующему договору независимо от того, знал ли залогодержатель по последующему договору о таком запрещении (п. 3 статьи 43 Закона).

2. Последующая ипотека допускается, если она не запрещена предшествующими договорами об ипотеке того же имущества, действие которых не прекратилось к моменту заключения последующего договора об ипотеке.

Если последующая ипотека не запрещена, но последующий договор заключен с нарушением условий, предусмотренных для него предшествующим договором, требования залогодержателя по последующему договору удовлетворяются в той степени, в какой их удовлетворение возможно в соответствии с условиями предшествующего договора об ипотеке.

Если предшествующий договор об ипотеке предусматривает условия, на которых может быть заключен последующий договор об ипотеке, последний должен быть заключен с соблюдением этих условий.

3. Последующий договор об ипотеке, заключенный несмотря на запрещение, установленное предшествующим договором об ипотеке, может быть признан судом недействительным по иску залогодержателя по предшествующему договору.

Очередность залогодержателей устанавливается на основании сведений Единого государственного реестра недвижимости о государственной регистрации ипотеки.

Адвокат Вячеслав Голенев обратил внимание, что проект постановления пленума открывает возможность делать поручительство под обязательства, возникающие из недействительности сделок.

Но в том-то и дело, что нередко договор покупки квартиры не расторгается, а признается недействительным.

Продавцов квартир обяжут возвращать деньги при разрыве сделки

Председатель правления Ассоциации юристов России Владимир Груздев подчеркнул, что на практике поручителям нередко приходится выполнять данные им обещания помочь выполнить обязательство.

"Представим ситуацию — приобретена квартира, но впоследствии родственник продавца оспаривает сделку по мотиву нарушений при первоначальной приватизации квартиры продавцом или притворности сделки купли-продажи, — рассказывает он. — На такой случай можно установить, что продавец или третье лицо выступает поручителем за исполнение обязанности по возврату денежных средств покупателю".

Сейчас пленум Верховного суда РФ разрабатывает постановление "О некоторых вопросах разрешения споров о поручительстве". Одна из принципиальных новаций: в договоре продажи квартиры можно предусматривать условие, что продавец выступает поручителем по возврату денег в случае признания договора недействительным. То есть будет отвечать за возврат денег.

Обратим внимание еще на одно основание прекращения ипотеки: реализация предмета ипотеки в рамках процедуры банкротства. Если залогодатель не заявит в сроки и порядке, установленные законодательством, о своих требования как кредитор, то может лишиться в дальнейшем возможности обратить взыскание на предмет ипотеки, т.к. ипотека может быть прекращена реализаций имущества на торгах в целях удовлетворения требований кредиторов должника-залогодателя.

То есть одним из главных оснований для признания сделки недействительным будет являться причинение вреда имущественным правам кредиторов, при этом должно быть установлено одновременно три обстоятельства: цель сделки причинить вред имущественным правам кредиторов (пусть и не явно), такой вред причинен, другая сторона сделки знала или должна быть знать об указанной цели к моменту совершения сделки (п.5 Постановления Пленума ВАС РФ от 23.12.2010 N 63 "О некоторых вопросах, связанных с применением главы III.1 Федерального закона "О несостоятельности (банкротстве)").

Так, банк не был признан добросовестным залогодержателем, т.к. должен был знать исходя из договора купли-продажи, иных документов, содержащим сведения о предмете ипотеки, о пороке сделки по купли-продажи имущества, которое было приобретено по заведомо заниженной цене с причинением убытка продавцу, отчуждение имущества повлекло уменьшение конкурсной массы, причинение имущественного вреда кредиторам продавца.

Споры о заключении договора ипотеки, изменение условий договора ипотеки

Перед изучением Обзора рекомендуем предварительно ознакомиться с его оглавлением.

Прекращение основного обязательства может возникнуть и по иным основаниям, например, ликвидацией должника, ипотека в этом случае также признается прекращенной, если залогодатель вовремя не среагирует на процедуру ликвидации и не заявит соответствующие требования.

Пересмотреть в кассационном порядке судебные акты о признании недействительным договора залога (ипотеки).

— заключению договора ипотеки и изменение условий договора ипотеки.

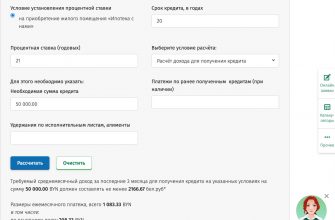

Составлением документа занимается банк, в котором вы получаете новый кредит. Обычно он оформляется по определенному шаблону. Если все условия понятны, вы с ними согласны, подпишите договор и передайте на государственную регистрацию последующей ипотеки (102-ФЗ, ст. 45 (скачать)). После этого у банка появляется право требовать оформление залога в свою пользу, а у заемщика – обязательство по выплате нового долга.

В законодательстве есть прямое указание на то, что первичный залогодержатель имеет право первоочередного требования при судебном взыскании (102-ФЗ, ст. 46 (скачать)). Оно устанавливается на основании имеющихся записей в Росреестре. Вырученными от продажи средствами нужно закрыть все кредитные обязательства, связанные с данным объектом залога.

Последующая ипотека что это такое? Так называется оформление кредита с условием предоставления объекта залога, который уже выступает таковым по другому обязательству перед банком (102-ФЗ Об Ипотеке, ст. 43 (скачать)) . Иными словами, это повторное обременение имущества, которое заложено в данный момент.

Договор последующей ипотеки

Законодательство позволяет обременить один объект недвижимости по нескольким банковским обязательствам. Тогда и составляется договор последующего залога (скачать образец в word). Ограничения прописываются первичным залогодержателем в собственном ипотечном документе. К примеру, текст может содержать следующие пояснения относительно согласия банка на последующую ипотеку:

Правомерная последующая ипотека в силу закона может быть оформлена только при наличии согласия первичного залогодержателя. В том числе, когда им установлены определенные условия совершения сделки.

Оформить последующий залог ипотеки разрешается не только в пользу иной кредитной организации, но и той же самой. К примеру, некоторые банки рефинансируют собственные ипотечные займы.

К примеру, человек заложил квартиру по двум кредитам, но перестал платить последний из них. Банк обращается в суд, чтобы обязать должника к погашению долга. При положительном судебном решении полученные от реализации недвижимости средства сначала пойдут на оплату первичной ипотеки, а потом уже на другие.

Исходя из общего принципа равенства участников гражданских отношений и необходимости обеспечения стабильности гражданского оборота, залогодержатель вправе использовать способ защиты своего права залога, ссылаясь на собственную добросовестность, указал Суд. В противном случае на это лицо необоснованно будут возлагаться риски последствий, связанных с нарушением сторонами сделок при отчуждении имущества требований текущего законодательства.

Комментируя определение, юрист юридической фирмы «Арбитраж.ру» Дмитрий Усольцев отметил, что споры о сохранении залогового права – не редкость в судебной практике. В рассматриваемом деле, отметил юрист, невозможно разрешить судьбу залога без исследования вопроса добросовестности залогодержателя.

Судебная коллегия по экономическим спорам Верховного Суда РФ вынесла Определение № 307-ЭС20-5284 по делу об оспаривании финансовым управляющим гражданина-банкрота сделок по продаже квартиры, впоследствии приобретенной в ипотеку и находящейся в залоге у банка.

В ходе судебного разбирательства было установлено, что последний собственник квартиры купил ее в ипотеку на кредитные средства, предоставленные банком «ДельтаКредит». Таким образом, квартира перешла этому банку в залог в силу закона.

После изучения материалов дела № А56-23506/2017 Судебная коллегия по экономическим спорам ВС напомнила, что согласно правовой позиции, изложенной в Постановлении Президиума Высшего Арбитражного Суда РФ от 26 июля 2011 г. № ВАС-2763/2011 по делу № А56-24071/2010, ипотека в отношении добросовестного залогодержателя сохраняется, в том числе, если сделка в отношении залогодателя признана недействительной.

В кассационной жалобе в Верховный Суд «РосБанк» просил изменить вынесенные по делу судебные акты и сохранить за ним залог.

Таким образом, ВС отменил судебные акты нижестоящих судов в части прекращения залога на спорную квартиру и отправил в этой части дело на новое рассмотрение в первую инстанцию. При новом рассмотрении суду, в частности, предстоит рассмотреть возможность изменения процессуального статуса залогодержателя с третьего лица на ответчика, дать оценку доводам заявителя и других участников обособленного спора о наличии или отсутствии в действиях залогодержателя признаков недобросовестности.

В последнее время в стране проявляется рост ипотечных сделок,где в качестве залога рассматривается нежилая недвижимость. Банки предлагают серьезные программы кредитовании. Помогая заемщикам получить ипотечные кредиты, мы сталкиваемся с желанием заемщиков оспорить договора ипотеки. Кредитные обязательства выполнять надо. Поэтому, в данной статье я хотела бы остановиться на вопросах юридического характера.

В силу ст. 168 ГК РФ, сделка, не соответствующая требованиям закона, иным правовым актам, ничтожна, если закон не устанавливает, что такая сделка оспорима, или не предусматривает иных последствий нарушения.

Квартира, дом или иное заложенное имущество, которые уже заложены по договору ипотеки (предшествующая ипотека), можно отдать в залог в обеспечение исполнения другого обязательства того же или иного должника тому же или иному залогодержателю (последующая ипотека). Другими словами, если квартира уже находится в залоге, то эту же квартиру можно вновь отдать в залог — это и будет последующая ипотека.

Если заложенная квартира перешла по наследству к нескольким лицам, каждый из них отвечает по обязательствам соразмерно перешедшей к нему части заложенного имущества. Если предмет ипотеки неделим или по иным основаниям поступает в общую собственность правопреемников залогодателя, правопреемники становятся солидарными залогодателями.

Но данные правила ничтожны по отношению к наследованию. Залогодатель, то есть заемщик, вправе завещать свое заложенное имущество любому лицу и в любое время. Банк-залогодержатель не вправе ограничивать залогодателя в этом. И, что бы ни было написано на эту тему в договоре об ипотеке или ином соглашении банка и клиента, этот пункт будет признан ничтожным.

То же самое касается и случая с наследством. Если залогодатель умер, то указанная квартира переходит к его наследникам, которые и должны будут исполнять обязательства по договору ипотеки. Избежать этого можно только в случае отказа от наследства. Но тогда такие наследники не могут претендовать на данную квартиру. Кроме того, отказ от наследства не может быть впоследствии взят обратно!

Получается, без согласия залогодержателя практически ничего нельзя сделать со своим имуществом? На самом деле можно. Например, без согласия залогодержателя законом разрешено сдавать заложенное имущество в аренду или внаем. Все полученные от этого доходы будут принадлежать залогодателю. Можно также передавать заложенное имущество во временное безвозмездное пользование.

Развитие ипотеки, ее сравнительная доступность, позволили многим россиянам стать собственниками квартир, находящихся в залоге. Однако права таких владельцев имеют свои особенности и ограничения. С чем сталкиваются собственники заложенной квартиры? Что они могут сделать со своим имуществом, а что противозаконно?

Когда квартира является предметом залога (ипотеки), в любом случае это обременение, которое накладывает определенные ограничения по распоряжению имуществом.

К примеру, вы принимаете решение купить квартиру в ипотеку, для чего обращаетесь в один из банков для заключения ипотечного договора.

Ипотечный договор представляет собой соглашение, согласно которому лицо берет денежные средства в кредит н покупку квартиры или жилого дома и обязуется возвращать долг в соответствии с определенным графиком в течение нескольких лет.

Нужно составить иск, в котором вы опишите всю цепочку действий, как выбирали банк, какие вам были предложены условия, что ставка изначально была другая.

Судебный порядок

Если при заключении ипотечного договора присутствует одно из указанных оснований, то вы можете признать его недействительным через суд.

Так как ипотечный договор является сделкой, поскольку порождает права и обязанности для каждой из сторон, то он может быть также признан недействительным. Однако это будет сделать очень сложно в силу того, что ипотечный договор вы заключаете с банком, который проверит вас досконально. Для этого необходимо иметь основания

На консультацию обратилась клиентка, муж которой решил взять в ипотеку жилой дом с участком, однако ее в известность об этом не поставил, согласие на покупку и ипотечный кредит в установленном порядке отсутствовало. Понимая финансовое положение в семье, она решила признать ипотечный договор недействительным.

5. Залоговые кредиторы несут риски несовершения действий по заявлению своих требований в установленные законом сроки. В частности, их денежные требования, ранее включенные в реестр без обеспечения, в этом случае не получат статус залоговых.

3. Добросовестное поведение залогодержателя по договору ипотеки влечет отказ в применении к такому договору статьи 10 ГК РФ и сохранение обременения ипотекой имущества, возвращаемого в конкурсную массу должника в порядке реституции (в связи с признанием недействительным договора о его отчуждении).

Постановление от 05.02.2018 № Ф03-5624/2017 по делу № А51-18847/2016 Арбитражного суда Приморского края

Соответствующая правовая позиция отражена в определении Верховного Суда Российской Федерации от 01.12.2016 № 307-ЭС16-15976.

Вышеизложенные выводы послужили основанием для отмены постановления апелляционного суда в части признания договора ипотеки недействительным с оставлением в этой части в силе определения суда первой инстанции об отклонении заявления.

Однако в рассмотренном случае обстоятельства, подобные перечисленным и свидетельствующим о заключении банком оспариваемого договора ипотеки не в целях гарантировать возврат заемных денежных средств, не установлены.

В деле о банкротстве гражданина задолженность перед конкурсным кредитором в заявленном последним размере включена в реестр требований кредиторов должника. Позднее кредитор направил в арбитражный суд заявление об установлении данного требования в качестве обеспеченного залогом имущества должника. Суды трех инстанций отказали заявителю в признании его требований залоговыми, аргументировав отказ следующим.