- Инструкция по заполнению 3-НДФЛ в программе для возврата налога по ипотечным процентам

- Заполнение декларации 3 ндфл: ипотека

- Кому положены послабления

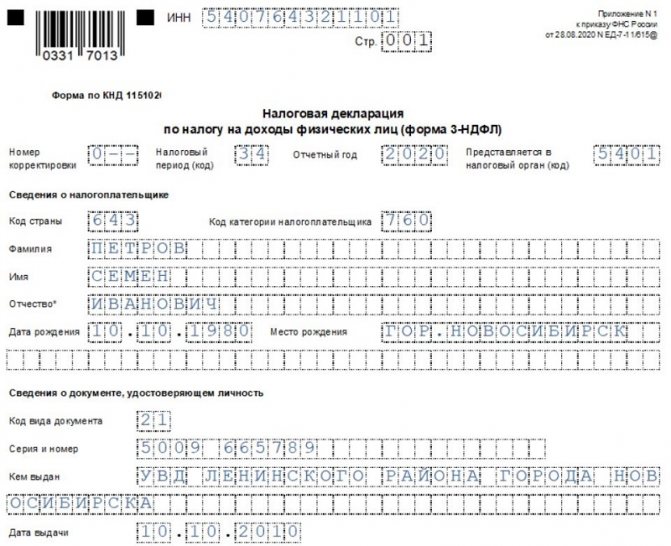

- Титульный лист

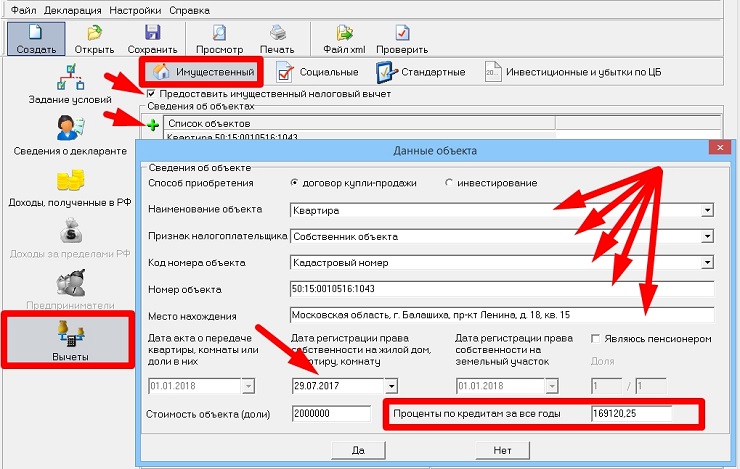

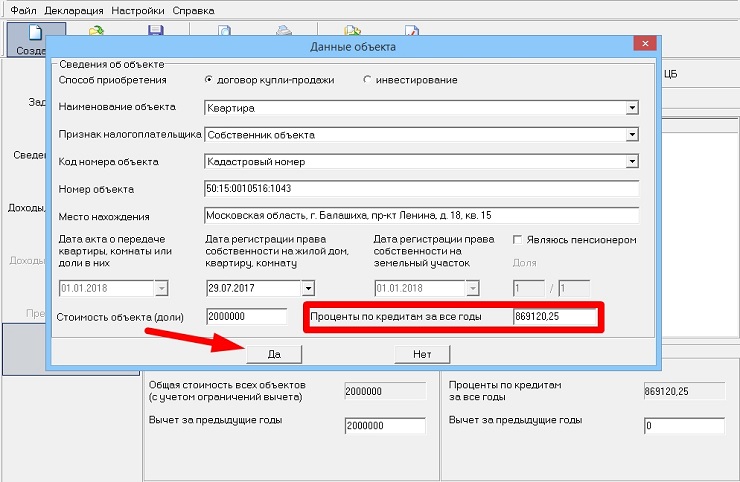

- Данные о процентах по кредитам в программе декларация

- Зачем заполнять 3-НДФЛ для имущественного вычета?

- Первый раздел

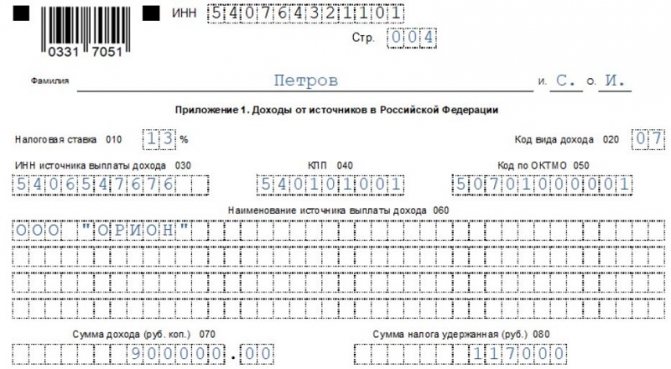

- Приложение 1

- Кто может получить вычет по ипотеке

- Как заполнить 3 НДФЛ — проценты по ипотеке

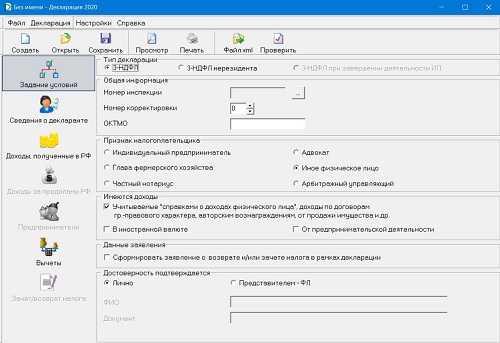

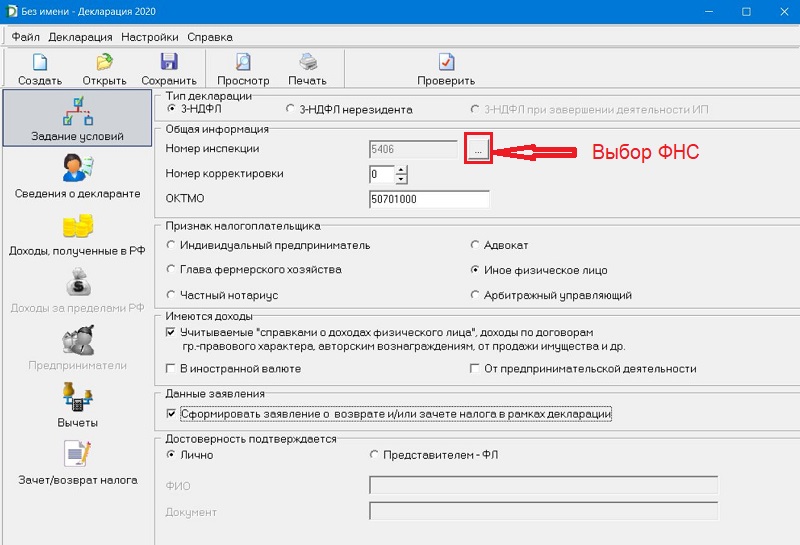

Слева можно увидеть 7 вкладок, из которых с целью получения вычета по ипотечным процентам нужно заполнить:

Если человек получал доходы только от российских компаний, то достаточно заполнить третью вкладку программы «Доходы, полученные в РФ». Если также были поступления от иностранных лиц, то на вкладке «Задание условие» нужно отметить пункт «имеются доходы в иностранной валюте», после чего активируется дополнительная вкладка «Доходы за пределами РФ».

Инструкция по заполнению 3-НДФЛ в программе для возврата налога по ипотечным процентам

В поле «Вид документа» нужно нажать на многоточие и выбрать «паспорт гражданина РФ» — код 21.

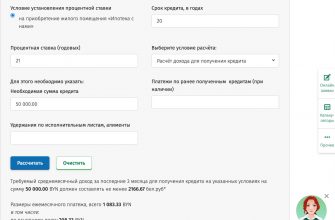

Ниже дана ссылка на бесплатное скачивание установочного архива, а также дана пошаговая инструкция, которая позволит правильно составить отчетность для получения вычета по ипотеке.

Скачивать архив для установки программы лучше всего из официального источника — сайта ФНС. Сделать это можно абсолютно бесплатно самостоятельно, процесс установки занимает не больше двух минут.

Ниже мы расскажем, как составляется декларация и где найти по форме 3 ндфл образец заполнения (ипотека или иные траты стали основанием для получения налогового вычета – в любом случае используется стандартный бланк отчёта).

Для заполнения декларации 3 НДФЛ по ипотеке кроме бланка отчёта вам потребуются также следующие документы:

Заполнение декларации 3 ндфл: ипотека

Налогоплательщику в данном случае следует заполнить только титульный лист, 2 раздела (I и VI) и 2 листа — «И» и «А».

В предыдущих статьях нами уже рассматривалось понятие налогового вычета, а также порядок его расчёта и оформления. Так, в публикации о документах для получения вычета мы выяснили, что оформить его невозможно без заполнения декларации 3 НДФЛ – ипотека не становится автоматически поводом для предоставления льготы, если заёмщик не подаёт в налоговую инспекцию данный отчёт.

Отметим, что налоговая служба настойчиво рекомендует использовать для составления отчёта бесплатную программу «Декларация», которая доступна на сайте ФНС. К дистрибутивам данного ПО, автоматически рассчитывающего размер вычета, прилагается инструкция по его установке и эксплуатации.

Налоговые вычеты делятся на несколько категорий:

При этом в текущем году общая сумма налогов составила всего 50 тысяч рублей, следовательно, вместо общей суммы в 130 тысяч продавец может вернуть только 50 тысяч рублей. Получить остальное можно в последующие годы.

Кому положены послабления

К последним относится покупка жилья в ипотеку и погашение ипотечных кредитов. Это может быть довольно выгодно многим семьям, так как позволяет вернуть часть выплаченного за квартиру. При этом вернуть можно только 13% — то, что ушло государству в виде налогов, при этом лимит составляет 260 тысяч рублей по покупке недвижимости и 390 тысяч рублей по ипотечным кредитам. Выплата не должен превышать сумму, которая была отдана государству.

Пресловутые 13 процентов налогов – эта та сумма, которую государство получает со всех финансовых операций: зарплат и некоторых других выплат, сделок по купле-продаже или сдаче в наем, от оплаты обучения или лечения.

Чтобы не ошибиться в заполнении, стоит заранее посмотреть образцы или зайти на сайт, специализирующийся на этом. После рассмотрения заявки ФНС перечислят на указанный плательщиком счет требуемую сумму.

Справиться с этой задачей под силу многим налогоплательщикам, можно обратиться за помощью и к профессионалам. В помощь также предоставлены программы для заполнения на официальном сайте ФНС. Интерфейс их понятен, доступна функция проверки и печати.

Поскольку без предоставления декларации на имущественный вычет рассчитывать не приходится, то отнестись к ее заполнению нужно серьезно. Вообще она состоит из большого количества листов, но нам понадобится лишь часть.

Титульный лист

Поскольку Иванова купила квартиру в индивидуальную собственность, то в приложении 7 укажет:

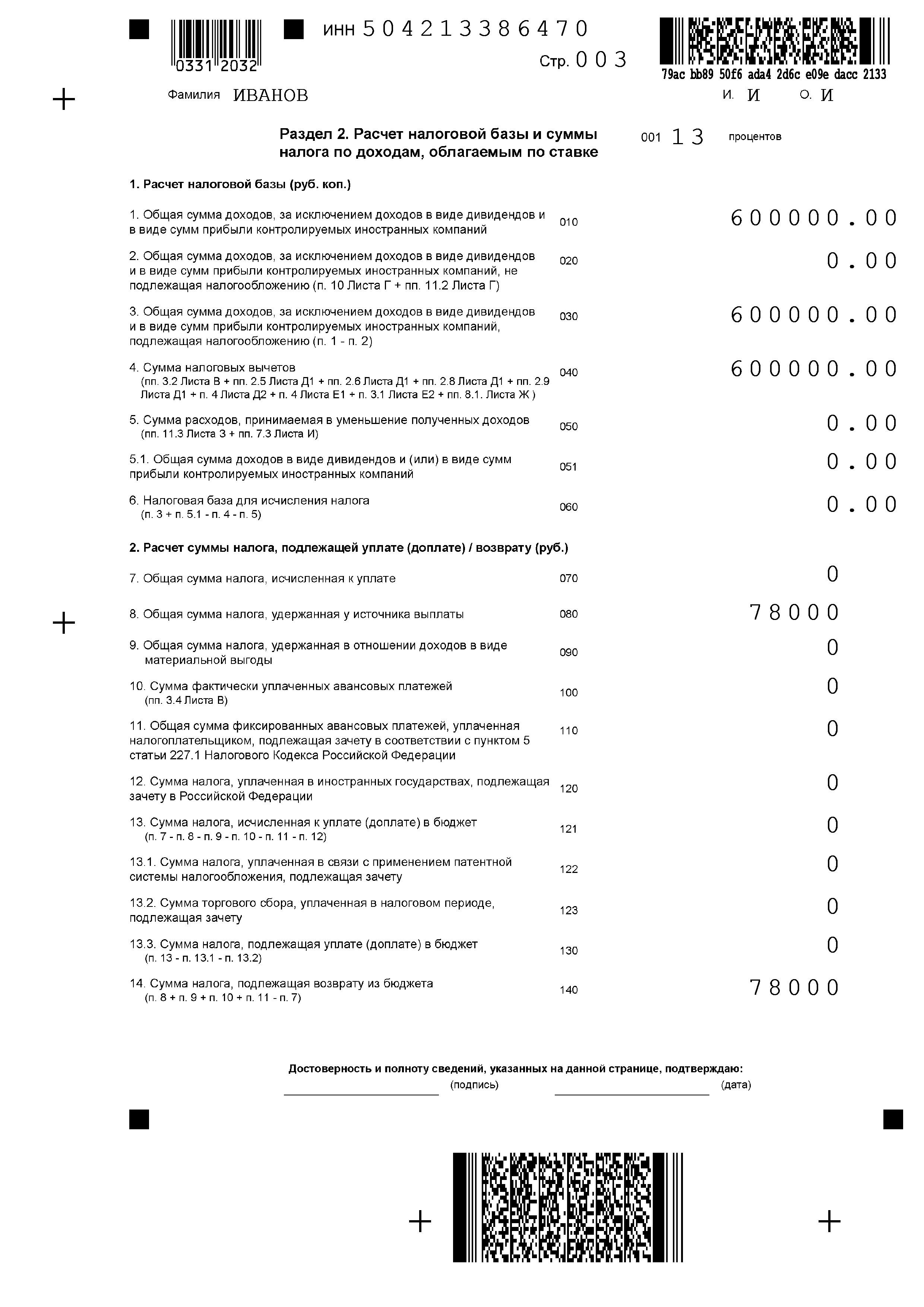

Во 2 разделе производится вычисление базы, с которой удерживается 13%. Заполняются доходы из справок, взятых с работы.

Общие сведения заполнены, приступаем к их детализации в остальных листах.

Как известно, размер имущественного вычета ограничен 2 миллионами. Положим, вы купили квартиру в ипотеку за 2,4 млн, значит ежегодно вы будете подавать декларацию, вплоть до достижения полной стоимости жилья. Все это время нужно прилежно заполнять полученный ранее вычет за предыдущие годы, пока он не станет равным 2000000, в нашем случае.

Заполнение вкладки элементарно:

Данные о процентах по кредитам в программе декларация

То есть к примеру, за первый год государство выплатило вам 13% со 169120,25 рублей, соответственно в следующей декларации 3-НДФЛ надо указать именно эту цифру. И так происходит вплоть до полного погашения переплаты по процентам.

Пока мы возвращаем деньги за квартиру в «вычете за предыдущие годы» ставим 0. Когда сумма достигнет 2 млн., налогоплательщик может приступить к возмещению переплаты по ипотеке. На следующий год после их первого получения, в эту графу потребуется внести сумму с которой производился возврат.

Итак, в поле % по кредитам за все годы необходимо писать нарастающую сумму, согласно справке из банка. Делаем это ежегодно, пока не израсходуем весь имущественный вычет. Когда мы вернем 13% от средств затраченных на покупку квартиры можно приступать к процентам по ипотеке.

Рассмотрим стандартную ситуацию. Налогоплательщик в течение налогового периода (года) работает по найму. Работодатель удерживает с его дохода определенную сумму НДФЛ. За этот же год работник уплачивает банку проценты по ипотеке. Если работодатель в течение периода не имел информации о праве сотрудника на налоговый вычет, то он удержит налог со всей суммы выплаченного дохода.

Далее рассмотрим пример 3-НДФЛ для процентов по ипотеке.

Зачем заполнять 3-НДФЛ для имущественного вычета?

В первую очередь заполним титульный лист. Он содержит общую информацию о налогоплательщике (Ф.И.О., статус резидента РФ, контактную информацию) и самом отчете (период, количество страниц, налоговый орган для представления).

Таким образом, по итогам 2020 года Петров должен запросить к возврату из бюджета НДФЛ в сумме: 58 500 48 100 = 10 400 руб.

Приложение 7 служит для обоснования права на имущественный вычет. На нем отражается:

Основные правила и нюансы заполнения декларации касаются следующего:

Документы для получения имущественного возврата, в том числе и налоговую декларацию, следует успеть подать до 30 апреля года, следующего за отчетным.

Образец декларации по форме 3-НДФЛ содержит 20 страниц, но для возврата процентов по ипотеке понадобятся не все, а только несколько разделов.

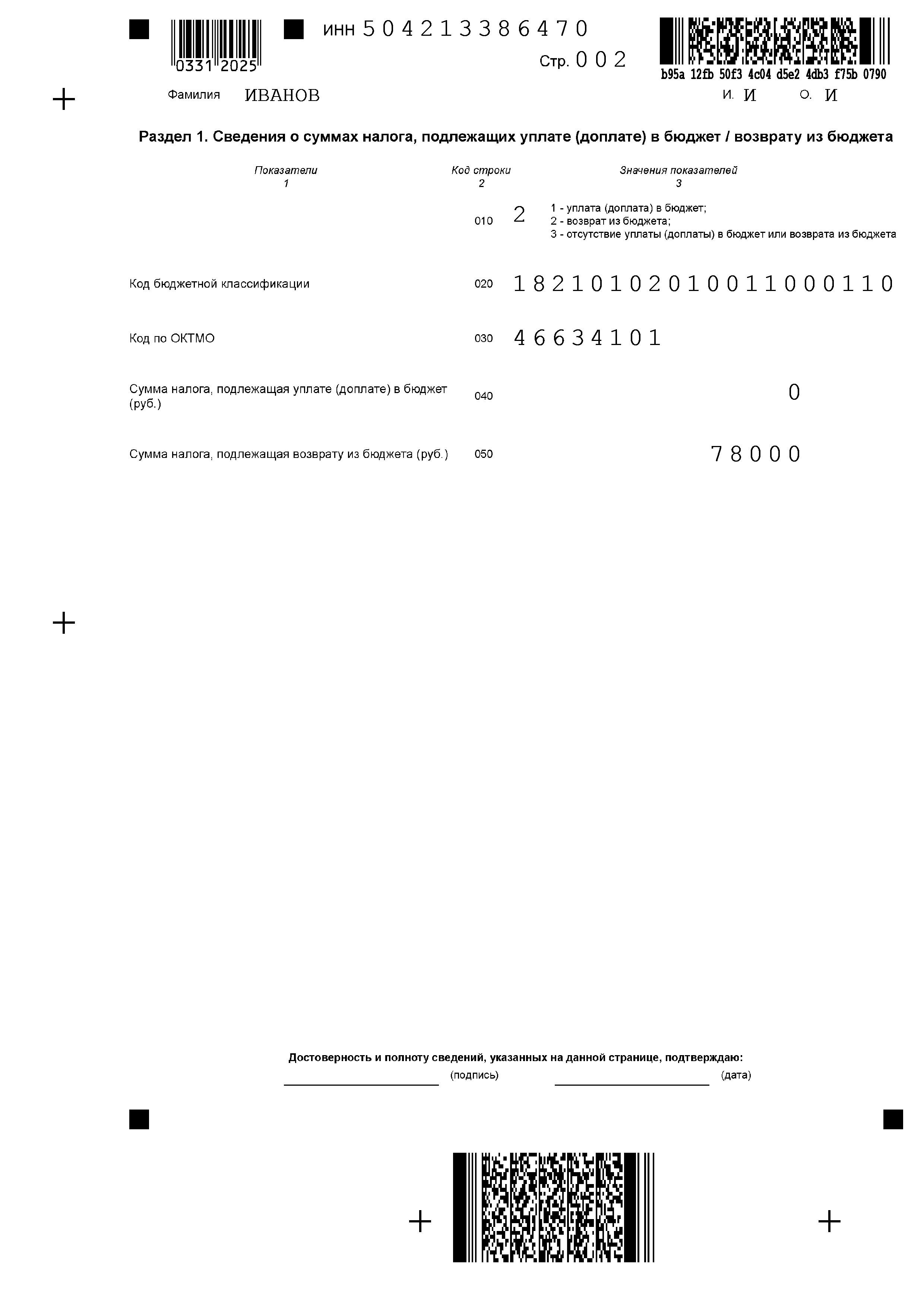

Первый раздел

Также стоит обратить внимание на то, что форма декларации утверждается ежегодно, поэтому следует заполнять необходимый бланк документа за соответствующий год.

В этом листе нужно указать все данные о недвижимости и проведенных по ней расходов.

Как можно заполнить документ на налоговый вычет? Существует несколько способов:

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

При заполнении декларации 3-НДФЛ нужно вносить проверенную информацию на основании официальных документов. Все листы бланка должны быть пронумерованы, подписаны, проставлена дата. Переданные в ФНС документы проверяются в течение трех месяцев. При отсутствии ошибок данные передаются в казначейство для проведения выплаты.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 302-76-94. Это быстро и бесплатно !

Пример: Совокупный облагаемый налогом доход гражданина за 2018 год составил 450000,00 рублей. Уплачен налог в размере 58500,00 рублей. За ипотечный кредит на покупку квартиры банку выплачены проценты на сумму 80000 рублей. Заполняем раздел на основе приведенного примера.

Приложение 1

- Указываем налоговую ставку в 13%.

- «Вид дохода» ставим цифру 3.

- Заполняем следующие графы:

Главный раздел, в котором отображается информация о приобретенной недвижимости.

Налоговый вычет возвращается согласно правилам:

После приобретения жилого помещения в ипотеку граждане, имеющие облагаемый налогом доход, могут подать документы в ФНС на возврат части денежных средств. Для этого следует приготовить необходимые документы и заполнить специальную декларацию о доходах. Порядок возврата денежных средств регламентируется ст. 220 НК РФ и другими нормативными актами.

Согласно п. 3 ст. 169 НК РФ, оформлять счета-фактуры на величину процентов, начисляемых по договорам выданных займов, займодавцу не нужно.

Налоговый вычет — это финансовый инструмент, с помощью которого происходит уменьшение налогооблагаемого дохода и возврат переплаты за налог. Если проще, то работает это так:

Если хотя бы одно из требований не выполняется — налоговая откажет в праве на вычет.

Кто может получить вычет по ипотеке

Таким образом, налоговая декларация, которая подаётся при покупке квартиры, обязательна, так как необходимо уплатить налог на доход, но также она даёт возможность лицу вернуть часть тех денег, которые были уплачены. При этом закон не устанавливает никаких ограничений по срокам подачи, за исключением длительности владения купленным имуществом.

Согласно подп. 15 п. 3 ст. 149 НК РФ, начисление данных процентов является операцией, освобожденной от НДС. Именно для таких операций в налоговом отчете предусмотрен раздел 7, который содержит четыре графы, заполняемые следующим образом:

Ещё есть требования к заемщикам и несколько ограничений.

НК РФ позволяет гражданам, выполняющим свою налоговую обязанность перед государством, вернуть часть расходов на оплату квартиры и процентов по ипотеке при покупке — для этого заполняется налоговая декларация 3-НДФЛ на основании которой предоставляется имущественный вычет.

Заполнение листа А начинается с внесения значения «13» в строку налоговая ставка. В графу код вида дохода (020) нужно вписать значение «06», это означает, что декларант получает доход в виде заработной платы.

Далее заполняется Раздел 1. Так как лицо, подающее декларацию 3 НДФЛ, претендует на вычет, в строке с кодом 010 нужно выбрать пункт«2»-возврат из бюджета. Графа с кодом 020 содержит код бюджетной классификации, в нее вносится КБК 182 1 01 02010 01 1000 110. Информация для строки с кодом 030 берется из Раздела 1 Справки 2-НДФЛ. Внося данные в графу с кодом 050, необходимо посчитать размер возмещения за приобретенную квартиру.

Стоит отметить, что относительно жилья, приобретенного после 01.01.2014 года, вычет будет предоставляться по неограниченному количеству объектов недвижимости, пока сумма вычета не превысит лимит в 2 млн. рублей. При этом возмещение затрат на выплату процентов по ипотеке, возможно только по одному объекту недвижимости, независимо от даты приобретения.

Как заполнить 3 НДФЛ — проценты по ипотеке

Например, Иванов в 2015 году купил квартиру в ипотеку за 2 млн. рублей, проценты составили 1 млн.200 тыс. рублей. В такой ситуации он мог бы претендовать на вычет размером 3 млн.200тыс., но его совокупный заработок за год составил 600000 рублей. Так как сумма возмещения не может превышать уплаченный за год НДФЛ, к вычету принимается только 600000 рублей, эту сумму и нужно записать в строку 210. Неиспользованный остаток налогового вычета можно будет получить в будущем году.

В строку с кодом 010 и графу 030 переносится сумма из справки 2 НДФЛ работодателя. Далее заполняется строка «Общая сумма налоговых вычетов», код 040, в ней отражается сумма имущественного налогового вычета, на которую декларант может претендовать в этом году.

Если лицо самостоятельно заполняет декларацию, в строку «Достоверность и полноту сведений подтверждаю» пишется «1», ниже декларант ставит дату заполнения документа и подпись.

Значение строки «Налог, удержанный у источника выплат» (код 080) – это сумма уплаченного за год подоходного налога, берется в справке 2 НДФЛ, в разделе 5. Разница между удержанным у плательщика налогом (пункт 8) и налогом к уплате (пункт 7) вносится в строку с кодом 140.