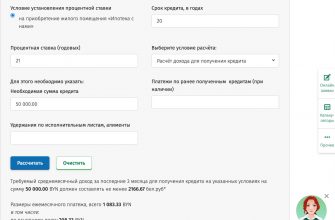

Таким образом, наряду с получением ипотеки заемщику придется однократно оплатить сумму в размере $6931. Ежемесячные платежи составят $1342, из них основное тело кредита и проценты $988; налоги и страховка $354, cтраховка ипотеки Шаг 1. Обращение за кредитом и предварительное утверждение. Этот этап может значительно упростить процесс получения ипотеки в США. Банковские консультанты проверяют финансовую составляющую заемщика, определяют возможную сумму займа и процентную ставку..

Как правило, гораздо проще получить кредит тем, кто попадает в первые две категории. На обладателей грин-карты и рабочей визы распространяются практически те же правила и требования, что и на граждан США. Выдавая кредит иностранцам, проживающим за пределами США, банк берет на себя повышенные риски, поэтому, чтобы их компенсировать, скорее всего потребуется значительный первоначальный взнос.

Еще один гигант рынка ипотечного кредитования, Citibank, готов предоставить заем до $2 млн, финансируя до 70% от стоимости недвижимости. В целом, логика процесса проста: чем выше первоначальный взнос, тем меньше рисков банк заложит в кредитную ставку.

Дополнительные затраты при ипотечном кредитовании

Базовые платежи:

Однократная оплату услуг:

1. Накопите средства на первоначальный взнос и перевести их в один из банков США. Чем больше размер первоначального взноса, тем выше вероятность, что кредит будет одобрен.

Совет от профессионалов: при выборе банка специалисты рекомендуют обращаться в те учреждения, которые расположены в иммигрантских районах у них, как правило, больше опыта работы с нерезидентами, и они могут более эффективно посодействовать клиентам с альтернативными способами подтверждения их финансовой благонадежности.

На начало 2020 года ставка составляла 3,72 процента. По 15-летней ипотеке ставка упала до 2,48 процента.

Специалисты объясняют эти исторически низкие значения кризисом, вызванным коронавирусом. Снижение привело к росту спроса на жилье, однако восстановление экономики замедляется из-за увеличения новых случаев заражения вирусом в США. Государство сейчас находится на первом месте в мире по числу случаев заражения COVID-19.

Американское ипотечное агентство Freddie Mac опубликовало статистику , в которой отмечается, что ставка по ипотеке со сроком погашения в 30 лет достигла в стране рекордно низкого показателя. Впервые за полвека она опустилась до 2,98 процента.

Россиян избавят от страховых платежей по ипотеке и включат ее стоимость в цену жилья. Фото: Михаил Фролов/«КП»

Ранее «Экспресс газета» писала, что россияне стали чаще брать ипотечные кредиты.

Примерно той же позиции придерживаются и российские эксперты. По мнению доцента кафедры финансовых рынков РАНХиГС Сергея Хестанова, высокая закредитованность американцев в ближайшем будущем не скажется ни на стабильности финансовой системы США, ни на равновесии мировой финансовой системы.

Научный сотрудник института Адама Смита, колумнист Forbes Тим Ворстал объясняет, что, хотя размер долга американцев и достиг уровня 2008 года в абсолютных величинах, это не несет в себе угрозы, поскольку экономическая ситуация в стране стала с тех пор значительно стабильнее, ВВП вырос, а инфляция несколько обесценила деньги. По его мнению, правильнее отталкиваться от отношения совокупного объема долга домохозяйств к ВВП, а оно за десять лет снизилось в разы.

Эксперт пояснил, благодаря чему долги американцев росли рекордными темпами. Дело в том, что на протяжении целого ряда лет (примерно с 2008 по 2016 год) ставки по кредитам в стране были чрезвычайно низки, что подстегивало людей брать взаймы у банков. Несколько лет подряд ипотечные ставки были даже ниже официально заявленного уровня инфляции.

"Единственная "точка на горизонте" — это 2020-2021 годы, когда с достаточной долей вероятности произойдет очередной циклический экономический кризис по образцу 1998 и 2008 годов. Это может несколько обострить ситуацию для проблемных групп заемщиков в Америке. Оценить, какой доли населения это коснется, сейчас не представляется возможным. Но масштабных последствий для мировой финансовой системы, на мой взгляд, не будет. Пока экономический рост в США присутствует, существенных угроз нет, — считает Хестанов.

Это стало мощнейшим стимулом для наращивания кредитной нагрузки. Многие этим воспользовались, поэтому и совокупный объем долга существенно вырос. А вот финансовая нагрузка на заемщиков оказалась незначительной благодаря все тем же низким ставкам. Сейчас они стали медленно расти, приблизившись к уровню инфляции, поэтому, скорее всего, дальнейший рост кредитования замедлится.

Последнюю волну снижения ставок подтолкнули действия ФРС, которая в экстренном порядке снизила ключевую ставку на 0,5% на текущей неделе в ответ на сильное снижение рынка акций, рост гособлигаций, реагирующих на последствия распространения коронавируса в мире.

Специалисты портала Realtor.com отмечают, что рефинансирование это одна сторона вопроса. Другая это дефицит предложения на рынке. «Чтобы воспользоваться низкими ставками по ипотечным кредитам, покупателям понадобятся дома для покупки», говорит главный экономист Realtor.com Даниэль Хейл. Низкий уровень предложения в значительной степени является результатом не самых сильных тенденций в строительстве новых домов после рецессии 2008 г.

Рекомендованные новости

Снижение ипотечных ставок несколько отстает от рыночных. Доходность 10-летних гособлигаций опустилась уже ниже 1%.

«Снижение ставок это большая неожиданность для миллионов домовладельцев по всей стране, которые могут сэкономить тысячи долларов в виде процентов за счет рефинансирования», пишет издание Marketwatch.

Адрес для вопросов и предложений по сайту: [email protected]

P.S: *Здесь представлены усредненные процентные ставки, также они могут быть фиксированными и плавающими.

Компания MBK – единственный легальный посредник в приобретении иностранцами жилья в Тайланде. Как правило через нее покупаются квартиры в кондоминумах для собственного проживания и для инвестиций в курортных зонах. Эта организация не требует ВНЖ, разрешение на работу и документ о регистрации брака. Необходимо лишь подтверждение доходов будущего покупателя. Также здесь действует обязательное страхование жизни заемщика.

Греция

В Черногории иностранцам сложно приобрести жилье. Такая практика практически отсутствует. Только один банк предоставляет такую возможность. Также как и в Греции здесь необходим ВНЖ и бессрочный трудовой договор в крупной и прибыльной фирме. Остальные формальности схожи с аналогичными в других странах.

По сравнению с европейскими странами в Турции тоже высокая процентная ставка. Альтернативой ипотеке здесь выступает беспроцентная рассрочка от застройщиков до 18 месяцев. А чтобы все-таки взять ипотеку необходимо собрать большой пакет документов. Срок ее рассмотрения очень быстрый – до недели. Дополнительные расходы по сделке небольшие, но имеют место быть.

Тема покупки жилья иностранцами в Индии закрыта. Здесь проживает огромное количество людей, поэтому данная возможность для зарубежных гостей сведена к нулю. Для самих индусов ипотека считается чем-то недостижимым и доступна только для состоятельных граждан, а их не так и много. Жилищная проблема компенсируется постройкой бесплатного социального жилья без права его перепродажи.

Некоторые банки действительно делают скидки постоянным клиентам, однако маловероятно, что вам предоставят более низкие ставки только потому, что у вас открыт там счет. Всегда стоит выбирать из предложений нескольких банков.

Ставки по разным типам кредитов могут меняться в течение одного дня, иногда значительно. Стоит тщательно выбирать из множества предложений — только так можно найти самый выгодный вариант.

Когда супруги совместно берут ипотеку, банки обращаются за кредитной оценкой в три главных агентства: Equifax, Experian и TransUnion. Те вычисляют средний балл из рейтингов обоих супругов и используют самых низкий из двух, чтобы определить ссудный процент. Это означает, что бóльшую роль играет супруг, имеющий худшую кредитную историю. При этом неважно, кто из двоих является первичным и вторичным заемщиком.

Сегодня у миллионов американских собственников сумма долга превышает стоимость недвижимости. Для них работают две программы, одна из которых, Home Affordable Refinance Program ( HARP ), доступна тем, кому гарантии по займам дают Fannie Mae или Freddie Mac. Вторая программа, FHA Streamline Refinance, создана, чтобы помочь должникам, кредиты которых страхует Федеральное управление жилищного строительства.

Тем, кому пришлось пройти через продажу без покрытия на срок, можно взять новый кредит уже через 2–4 года в зависимости от размера первоначального взноса и типа кредита. В случае потери права выкупа период ожидания дольше — 3–7 лет. Но даже те, у кого достаточно денег, не смогут создать хорошую кредитную историю всего за пару лет.

Многие заблуждаются, считая, что для получения кредита надо вложить 10, 15 или даже 20 % от стоимости недвижимости. Однако в Федеральном управлении жилищного строительства (Federal Housing Administration, FHA ) можно получить заем, внеся лишь 3,5 % в качестве первоначального взноса. Похожие программы действуют в Министерстве по делам ветеранов (Department of Veterans Affairs, VA) и в Министерстве сельского хозяйства США (United States Department of Agriculture, USDA ).

При заключении условного предварительного соглашения (pre-approval) оценивается размер кредита, который банк готов предоставить. Обычно на этом этапе также проверяются доходы и кредитная история будущего заемщика. Однако последний вовсе не обязан продолжать быть клиентом банка, с которым заключено предварительное соглашение. Стоит получить как минимум три варианта кредитования, прежде чем окончательно вступить в ипотеку.

Франция

Стабильная экономическая ситуация и развитой рынок кредитования жилья определили высокий уровень ипотечной ставки в Венесуэле более 20% годовых. Также в списке стран с самыми высокими процентами по ипотеке входят: Украина (20% годовых), Иран и Турция (19% годовых), Белоруссия (14% годовых) и Молдова (12%). Процентные ставки представлены по данным сервиса Numbeo при кредитовании на 20 лет.

В Беларуси закон об ипотеке появился только в 2013 году: до этого банки могли выселять должников из квартир, что делало для финансовых организаций выдачу кредита достаточно выгодной. Сейчас в Беларуси можно получить ипотеку на 1520 лет, которая будет покрывать до 80% стоимости жилья. При этом процент будет плавающим и зависимым от ставки рефинансирования.

Финляндия

Швейцария

Сегодня на Украине максимальный срок кредита составляет 10 лет, а минимальный первоначальный взнос минимум 30%, что вместе с высокой процентной ставкой делает кредиты популярными и замедляет развитие рынка ипотеки.

Венесуэла, Украина, Беларусь, Молдова, Иран, Турция

При рассмотрении заявки банк досконально проверяет все доступные сведения о заемщике, особенно важна для него кредитная история клиента, его платежеспособность, гражданство и семейное положение.

Некоторые банки предлагают льготные программы для иностранцев, которые оформляются сроком на 30 лет и фиксированной ставкой в первые 5-10 лет погашения кредита.

Процентная ставка

Давайте подробнее рассмотрим особенности ипотечного кредитования в США и узнаем, на каких условиях ее могут оформить граждане и нерезиденты страны.

Американцам, желающим купить дом в ипотеку, получить деньги от банка несложно, главное иметь стабильный официальный доход, хорошую кредитную историю и банковский счет, на котором размещена сумма, покрывающая первоначальный взнос.

Для получения кредита в американском банке гражданин должен соответствовать определенным стандартам:

По обоим видам кредитов это самый низкий уровень ставки с 1 февраля 2018 г. Ставки не учитывают комиссии и другие выплаты, связанные с ипотекой.

В частности, средняя фиксированная ставка по 30-летней ипотеке снизилась до 4,28% годовых против 4,31% годовых неделей ранее. В марте 2018 г. ставка составляла 4,45% годовых.

Ставки по ипотеке в США упали на этой неделе до минимальных отметок за последние тринадцать месяцев, сообщает американская государственная ипотечная корпорация Freddie Mac.

Средняя ставка по 30-летней ипотеке составляет с начала года 4,4% годовых.

Средняя фиксированная ставка по 15-летней ипотеке упала до 3,71% против 3,76% на предыдущей неделе и 3,91% на март прошлого года.

В 2018 г. средняя ставка составила 4,54% годовых, в 2017 г. — 3,99% годовых.

Требования к заемщикам:

Плюсы в сложившейся ситуации также имеют место. Например, банки будут упрощать требования к клиентам. Это станет своеобразной компенсацией за повышение ставки. На данный момент самые выгодные условия доступны исключительно гражданам США.

Эксперты Freddie Mac (авторитетного ипотечного агентства) прогнозируют повышение ставки еще как минимум на 0,5%. То есть в начале 2021 года процент достиг максимума, если учитывать показатели последних трех лет. Сейчас ставка находится в пределах 6-7%.

Может ли россиянин взять ипотеку в США

Многие удивятся, но в Америке готовы выдавать кредиты на недвижимость даже нерезидентам. Половина иностранцев, проживающих в США, покупают себе жилье с помощью ипотеки.

По упрощенной программе ипотечного кредитования можно рассчитывать на 5-9%. Первый взнос при этом — от 10 до 20%, а срок возврата – до 30 лет. Также есть комиссия – около 10% от всего кредита.

В американских банках оценивается наличие грин карты. Если она есть у потенциального клиента, то лояльность со стороны финансового учреждения автоматически возрастает. Это означает уменьшение ставки и возможность получить до 97% от цены недвижимости.

Подсчитано, что средняя цена ипотеки в Штатах – 100 тысяч долларов. Три четверти заемщиков пользуются фиксированным процентом. Есть вариант с плавающей ставкой, подразумевающей, что сначала процент ниже на 0,5-1%, то затем он может быть изменен в соответствии с изменениями ставки рефинансирования и инфляции.