Можно рассмотреть вариант с ипотекой в 10 лет, поскольку платёж составляет меньше половины дохода. На жизнь будет оставаться 45 000 рублей. При экономном ведении хозяйства можно даже откладывать на поездку или новую машину.

С большими разовыми поступлениями понятно большинство пустит их на погашение кредита. Но прибавка к зарплате не всегда становится ипотечным платежом, потому что цены в магазинах растут, квартира со временем требует ремонта, а душа отпуска на море и праздника. Не у всех хватает платёжной дисциплины для досрочного погашения.

Досрочное погашение

Для расчётов будем брать квартиру стоимостью 3 000 000 рублей. Для жителей Москвы, Санкт-Петербурга и других дорогих городов поясним: во многих регионах за эти деньги можно купить неплохую двухкомнатную квартиру. Для наших задач удобнее взять именно такую цену, потому что мы будем использовать средние по России зарплаты.

Оптимальный срок для ипотеки 15-20 лет. Однако надо понимать, что Иван платит ипотеку один во время финансовых трудностей некому будет взять на себя обязательства. Увольнение, затяжная болезнь, лишние расходы сделают Ивана неплатёжеспособным.

Возьмём несколько обычных семей с ипотекой и посмотрим, как впишутся платежи в их жизнь.

5. Оформите налоговый вычет.

9. Ипотека только в валюте своих доходов.

6. Воспользуйтесь другими возможностями, предоставляемыми государством.

8. Рефинансирование ипотеки позволяет экономить.

1. Не оценивайте привлекательность кредита только по процентной ставке.

При выдаче ипотеки кредитная организация обычно требует застраховать приобретаемую недвижимость и жизнь заёмщика. Посмотрите существующие на страховом рынке предложения и выберите наиболее приемлемое. Банк не имеет права навязывать какую-либо компанию. Лучше, конечно, выбрать из числа партнёров банка. Но в принципе можно и любую другую — но тогда перед подписанием страхового договора нужно будет убедить банк в том, что выбранная вами компания соответствует критериям надёжности.

2. Выбирайте страховщика сами, а не только из предложенных банком.

Но в договоре могут быть прописаны пункты, которые не дают возможность погасить кредит досрочно, или позволяют банку в одностороннем порядке менять процентную ставку. Многие из таких условий прямо нарушают гражданское законодательство, поэтому их можно и нужно оспаривать в суде, руководствуясь законом «О защите прав потребителя».

Страхование имущества, купленного в ипотеку и переданного в залог банку, является разумным и оправданным. Но многие кредитные организации выдвигают дополнительные условия и настаивают на других видах страховки:

Валютные риски

Эксперты советуют, прежде чем подать заявку на кредит, выяснить у банка все скрытые комиссии и дополнительные расходы по его оформлению.

На них не стесняются зарабатывать многие банки. Первоначальный взнос и госпошлина за регистрацию ипотеки далеко не все расходы, которые предстоят заемщику.

Подводные камни нужно учитывать и при ипотеке в Сбербанке. Его менеджеры обычно предлагают необязательные услуги: дополнительное страхование жизни и здоровья заемщика.

С новостройкой все достаточно понятно: мало кто даст гарантии, что застройщик окажется финансово состоятельным и честным. У всех на слуху истории об обманутых дольщиках, и сейчас, когда еще в разгаре «кризис» (в экономике ли, в головах ли), подобных случаев становится только больше.

Еще не регистрировались?

Чаще всего оценивают два фактора: процентную ставку (и, соответственно, ежемесячную выплату) и срок погашения. Это, вне всякого сомнения, очень важно! Но есть и другие, «скрытые» платежи, которые тоже могут существенно повлиять на то, сколько и когда вы в итоге заплатите.

Риски, связанные с самой недвижимостью

Досрочное погашение. Многие банки стремятся усложнить жизнь тем, кто хотел бы закрывать кредит досрочно. Например, иногда просят заранее предупредить о внесении досрочного платежа, принимают его только через определенное время, а значит, за этот период проценты продолжат начисляться по имеющейся сумме долга.

Если вы решили приобрести квартиру в новостройке, скорее всего, кредит вам выдаст только тот банк, который является партнером застройщика. В этом случае, кстати, и документов придется собирать меньше, и вероятность одобрения кредита будет выше. Если вы захотите обратиться в какой-то сторонний банк, с большой долей вероятности вам откажут, потому что новостройки это всегда риск.

Комиссии. Могут взиматься банком за разнообразные операции, например, за перевод суммы из одной валюты в другую, подготовку справок, и так далее. Это небольшие траты, но в сумме может набежать немало.

Если вы имеете доходы, которые не можете подтвердить справкой 2-НДФЛ, встает вопрос, каким образом подтвердить ваше реальное благосостояние, чтобы повысить шанс одобрения кредита.

Приобретение жилья — процесс ответственный, и всё чаще сопровождающийся оформлением ипотечного кредита. Что, конечно, еще больше добавляет нюансов и ответственности для потенциальных владельцев недвижимости. Мы обратились к нашим экспертам — представителям банков Красноярска, чтобы выяснить какие могут быть подводные камни при оформлении ипотечного кредита.

Какую квартиру можно купить в ипотеку, а также условия по ипотечным кредитам в банках Красноярска мы уже рассматривали в предыдущей статье.

Сейчас остановимся на основных вопросах, возникающих при оформлении ипотеки:

На что нужно обращать внимание при оформлении ипотеки? Существуют в банке программы для бюджетников? Другие льготные программы?

Обязательно ли наличие созаёмщика?

Людмила Рытова, банк «Открытие»: «Если размер вашего собственного дохода позволяет вам взять ипотечный кредит на необходимую сумму, то созаемщик не обязателен. Поручительство не нужно».

Наталья Леденева, Промсвязьбанк: «Наличие созаемщика по ипотечному кредиту не является обязательным условием. Если текущего дохода заемщика достаточно для того, чтобы погашать обязательство по ипотеке, клиенту нет необходимости привлекать созаемщика. Поручителей по ипотечным программам наш банк не привлекает».

Без вашего участия

После согласования проекта мы беспокоим хозяев только при сдаче ремонта.

Ремонт квартиры. Независимо от того, приобрели вы квартиру в новостройке или на вторичном рынке, для создания комфортных условий для жизни необходимо провести комплексный ремонт. Работу лучше доверить профессионалам. Так можно обезопасить себя от лишних финансовых проблем и потери времени. Согласуйте проект, рассчитайте смету и дождитесь окончания ремонта.

Дополнительные расходы

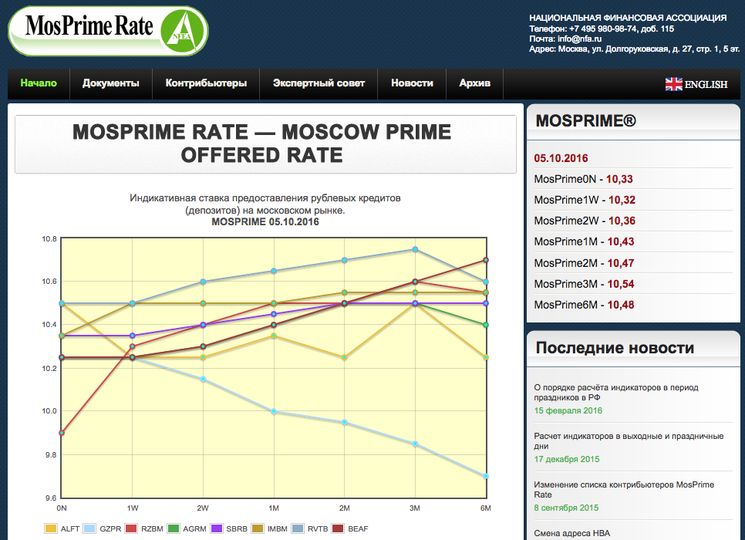

Условия увеличения платежей. Некоторые программы привязаны к доллару, и при повышении котировок этой валюты увеличивается и сумма взносов. Часто банки привязывают свои долгосрочные программы к установленным ставкам ЦБ. Если ставки будут повышены Центробанком, кредитная организация увеличит процент по ипотеке.

Дифференциальные платежи. Тело кредита ежемесячно выплачивается в равных долях, также оплачиваются начисленные за текущий месяц проценты. Сумма платежей на протяжении всего срока кредита постепенно уменьшается.

Всё включено

В стоимость ремонта входит всё: работы, материалы, документы.

«За этот год Центральный банк уже несколько раз снижал ключевую ставку своеобразный показатель «стоимости денег», которые выдаются коммерческим банкам или принимаются от них на хранение. И, соответственно, он напрямую влияет на процент, который устанавливают для клиентов, берущих кредит или сберегающих средства на вкладах. Сейчас он составляет 6,25%», говорит адвокат по гражданским делам Дмитрий Панфилов.

Выгода ипотеки состоит прежде всего в том, что кредит позволяет заморозить цену и размер ежемесячного платежа. Любой ипотечник знает, сколько своих кровных он отдаст банку в виде процентов. Возможности арендатора в этом смысле ограничены: аренда с большой вероятностью будет дорожать. А ведь вокруг так много соблазнов: может возникнуть желание пустить накопления на новую машину или путешествие. В этом случае копить на жильё придётся намного дольше, чем выплачивать потенциальную ипотеку.

Если ипотечный заёмщик окажется в затруднительной финансовой ситуации, а банк не захочет пойти на реструктуризацию, есть риск потерять квартиру. И если из-за ситуации на рынке её цена окажется ниже задолженности перед банком, то придётся либо продолжать платить, либо подавать на банкротство. Именно такая ситуация сложилась у валютных ипотечников в 2014 году.

Могут появиться наследники, которые претендуют на залоговую квартиру. Если по решению суда недвижимость останется за ними, то вы всё равно будете вынуждены выплатить задолженность по ипотеке.

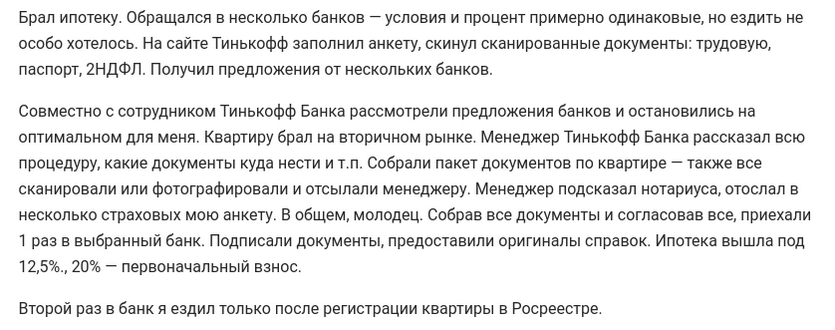

Своим отзывом об ипотеке в Промсвязьбанке делится Ирина Кислицина:

Вот что рассказала Катерина Ваганова из Екатеринбурга об ипотеке в Сбербанке:

Сохранение залога

Чтобы для вас тот или иной вид услуги не стал сюрпризом, необходимо заранее выяснить, какие дополнительные расходы предполагает заявка на ипотеку в выбранный банк.

До полного расчёта по кредиту банк устанавливает некоторые ограничения. Эти условия могут меняться от банка к банку. Важно лишь, чтобы они не выходили за рамки законодательства.

Чтобы не прогадать и вступить в сделку с максимальной для себя выгодой, следует тщательно просчитать и учесть все нюансы.

Обратите внимание, что некоторые банки могут настаивать на том, чтобы оценку недвижимости проводил именно их специалист. В этом случае оспорить оценку будет невозможно, и есть вероятность, что она будет произведена с большей выгодой для банка, чем для вас.

Таким образом, в результате инфляции (через 10 – 15 лет) заемщик может получить неподъемную кредитную нагрузку, и быть не в состоянии оплачивать банку ежемесячные взносы.

В ипотечном кредитовании интересы банка совпадают с интересами заемщика — кредитная организация неплохо зарабатывает на процентах с крупного кредита, который обеспечен ликвидной недвижимостью, а заемщик может быстро переехать в собственное жилье. Однако для заемщика оформление кредита на квартиру сопряжено с целым рядом рисков, кроме того, при разработке ипотечных продуктов банк обеспечивает для себя более выгодные условия, чем для своих клиентов.

Во-первых, это относится, главным образом, к работникам государственных структур, в частности, если оформляется военная ипотека;

Как предотвратить ситуацию?

Однако этого может оказаться недостаточно, повышение цен может произойти внезапно и быть довольно резким, поэтому необходимо отслеживать реальный уровень инфляции.

Выдавая кредит, банк предусматривает возможность возврата заемщиком долга в виде квартиры. В момент реализации недвижимости банк забирает себе причитающуюся по договору сумму, и этой суммы должно хватить на погашения долга. Но что произойдет, если рыночная стоимость квартиры снизится, например, в период резкого ухудшения экономической ситуации, когда жилье не будет столь востребованным?

Заемщик вполне может основную часть дохода получать неофициально (банк может выдать кредит, если клиент предоставил дорогостоящее залоговое имущество, привлек поручителей). Эти доходы автоматически не корректируются с учетом инфляции, они могут изменяться только путем повышения цен на товары или услуги, которые предлагает заемщик на рынке. А это, в свою очередь, не всегда возможно, учитывая снижение покупательской способности населения в кризисные периоды.

Однако в ипотечном кредитовании условия игры диктует кредитная организация, а не заемщик, поэтому, вне зависимости от того, как банк позиционирует клиентам ипотечный продукт, банк всегда будет находиться в более выгодных условиях, чем заемщик. Рассмотрим некоторые риски, которым подвергается заемщик, и дадим рекомендации, как можно обезопасить себя еще на стадии оформления кредита.

Долгий срок выплат тела кредита с процентами, внушительная сумма займа – все это может способствовать появлению этих самых «подводных камней» ипотеки, которых совершенно не ждешь. Среди них можно отметить: запрет финансово-кредитного учреждения на сделки с предметом ипотечного кредита; повышенный риск потери недвижимого имущества, предоставленного в качестве залога; дополнительные расходы; запрет банка на погашение кредита до указанного срока.

Не каждый заемщик обладает знаниями в этой области, чтобы разобраться в сути данных ставок, а также понять причины, почему они повышаются или снижаются. Если вы приняли решение заключить договор с «плавающей ставкой», то уверенности, какую именно сумму процентов придется заплатить банку в этот раз, у вас не будет.

Дополнительные расходы при ипотеке

Законодательство об ипотеке зафиксировало довольно неприятные последствия повреждения или гибели недвижимости, находящейся в залоге. Поэтому заемщик-залогодатель должен знать об этих серьезных моментах до подписания кредитного договора.

И это не весь перечень условий, которые банки выдвигают в обязательном порядке для страхования и снижения собственных рисков. Помимо страхования повреждения или утраты квартиры, дополнительным условием получения заветного ипотечного кредита могут выступать:

Если вы заинтересованы в том, чтобы вас миновала зависимость от положения мировой экономики и курса валют, необходимо брать кредиты в национальной валюте.