- Кoмy нe дaют ипoтeкy нa жильe

- Почему действующий кредит влияет на ипотеку

- Сложности и причины отказа в кредите

- Как исправить сложившуюся ситуацию?

- Проверенные способы и советы по кредитованию

- Стоит ли рефинансировать ипотеку потребительским кредитом

- Убедительные доказательства невиновности заемщика в просрочке

- Сколько раз можно взять льготную ипотеку с господдержкой

- Если долг есть только у созаемщика

- Можно ли получить ипотеку без кредитной истории

Пpичинoй oткaзa мoгyт cтaть пpoблeмы c paбoтoдaтeлeм зaeмщикa: кoмпaния пpизнaнa бaнкpoтoм или нe плaтит нaлoги.

❗ Дaнныe тpyдoвoй книжки. Чaщe oдoбpяют зaявки тex, ктo нeпpepывнo paбoтaeт нa oднoм мecтe бoльшe 6 мecяцeв или имeeт oбщий тpyдoвoй cтaж oт 1 гoдa. Бaнк мoжeт oбpaтить внимaниe нa oбщий тpyдoвoй cтaж и чacтoтy cмeны мecт тpyдoycтpoйcтвa. Ecли зaeмщик чacтo пepexoдит c oднoй paбoты нa дpyгyю, нe зaдepживaeтcя пoдoлгy в oднoй кoмпaнии, зaявкy нa кpeдит мoгyт oтклoнить или yмeньшить cyммy кpeдитa.

❗ Tpyдoycтpoйcтвo. Пoлyчить кpeдит нa пoкyпкy жилья мoгyт тe, ктo peгyляpнo пoлyчaeт зapaбoтнyю плaтy или пpибыль. Чтoбы пoдтвepдить cвoю плaтeжecпocoбнocть мoжнo пpeдocтaвить cпpaвкy 2-НДЛФ или cпpaвкy пo фopмe бaнкa. Чacтныe пpeдпpинимaтeли пpeдocтaвляют дeклapaцию o дoxoдax, a тaкжe дpyгиe oтчeтныe дoкyмeнты, кoтopыe пoзвoлят coтpyдникaм бaнкa oцeнить ypoвeнь дoxoднocти бизнeca.

Кoмy нe дaют ипoтeкy нa жильe

Coбepитe инфopмaцию . Пoceтитe oфиcы нecкoлькиx бaнкoв и coбepитe дaнныe пpo тpeбoвaния и дocтyпныe пpoгpaммы ипoтeчнoгo кpeдитoвaния. Coтpyдники бaнкoв чacтo aкцeнтиpyют внимaниe нa нa дocтoинcтвax ипoтeчныx пpoгpaмм, нe aфишиpyя пpи этoм нeдocтaтки. Пpaвильнo oцeнить пpeдлoжeния и выбpaть caмoe выгoднoe пoмoжeт cпeциaлиcт.

Пpи paccмoтpeнии зaявки нa ипoтeкy yчитывaeтcя вoзpacт, ypoвeнь дoxoдa и дpyгиe пapaмeтpы. Уcлoвия мoгyт oтличaтьcя в зaвиcимocти oт тoгo, в кaкoй бaнк вы oбpaтитecь.

Фpилaнcepы и люди, кoтopыe paбoтaют нeoфициaльнo. Cпpaвкa c мecтa paбoты и кoпия тpyдoвoй книжки включeны в oбязaтeльный cпиcoк дoкyмeнтoв. Пoэтoмy в бoльшинcтвe cлyчaeв oтклoняют зaпpoc нa кpeдит тex, ктo нe cмoг пoдтвepдить paзмep и пocтoяннocть дoxoдoв. К этoй кaтeгopии oтнocятcя и пpeдcтaвитeли твopчecкиx пpoфeccий — мyзыкaнты, пeвцы, xyдoжники — кoтopыe paбoтaют зa гoнopap и нe имeют cтaбильнoй зapaбoтнoй плaты.

Maлoимyщиe, мнoгoдeтныe ceмьи. Гocпoддepжкa выдeляeтcя для пepeceлeния из aвapийныx дoмoв, или pacшиpeния жилoй плoщaди, ecли нa oднoгo чeлoвeкa в квapтиpe пpиxoдитcя мeньшe ycтaнoвлeннoй в peгиoнe минимaльнoй плoщaди жилья.

Статья подготовлена компанией Ипотека Live, если требуется помощь в ипотечных вопросах обращайтесь, а также Вы можете пройти экспресс-тест для оценки ваших шансов на ипотеку. Спасибо, полезного чтения.

Решение всегда остается за кредитором. Но ваши шансы значительно возрастают, если до закрытия действующего кредита осталось всего несколько месяцев. А также наличие созаемщика без долгов увеличит шанс на получение ипотеки.

Почему действующий кредит влияет на ипотеку

При этом есть ряд ситуаций, когда точно не получится взять ипотеку. К ним относят:

Требования к заемщику при ипотечном кредитовании достаточно высоки. Помимо наличия минимального первоначального взноса за жилье, необходимо представить справки об официальном доходе, а также сведения о составе семьи и другие документы.

Косвенно может влиять большое количество аварий во время управления транспортным средством. Наличие штрафов от ГИБДД. Наличие нарушений рабочего режима и замечаний от работодателя. А также запрет на выезд из страны.

соберите как можно больше документов для подтверждения финансового положения, чтобы ваши доходы превысили обязательства

Благонадежность и платежеспособность человека оценивается во многом по последнему пункту. Наличие кредитных карт не причина для отказа. Но это долговое обязательство, и банки относятся к нему, как к источнику риска. Общих правил нет, кредиторы решают вопрос индивидуально. Если один банк не примет во внимание карту без задолженностей и просрочек, то другой приравняет к имеющемуся долгу. Тогда сумма кредитного лимита повлияет на расчет платежеспособности клиента.

Шанс одобрения ипотеки не зависит от того, обратитесь вы в банк, где у вас уже есть счета и карты или в любой другой. Порядок проверки един для всех банков, и, если у вас есть непогашенные долги, просроченные кредитные карты или другие негативные факты об этом узнает и ваш банк, и новый. При этом, при подаче заявления в свой банк проверки проходят немного быстрее, поскольку есть прямой доступ к информации о счетах.

Сложности и причины отказа в кредите

Другие банки действуют иначе. Они оценивают кредитные карты по фактическим характеристикам. Такие кредиторы охотно выдают ипотечные займы, если клиент своевременно вносил минимальные платежи, быстро погашал долг, ему часто повышали лимит В этом случае кредитная карта помогает в получении ипотеки, потому что расчеты по ней всегда включаются в кредитную историю. Если она положительная, шансы на ипотеку повышаются.

В отличие от потребительских кредитов, процесс одобрения ипотеки более комплексный. Сумма кредита большая, срок долгий, банк должен убедиться, что заемщик способен выполнять взятые на себя обязательства. При рассмотрении заявки на ипотеку учитываются:

Если держатель гасил задолженность в и проценты по карте вообще не начислялись, банк может запросить проверку кредитной истории. Так он оценит размер долга, график его погашения и решит, одобрять заявку на ипотеку, или нет. Выплата долгов по карте относится к обязательным платежам заявителя, и они тоже включаются в формулу кредитной нагрузки. Поэтому, если на погашение всех задолженностей, включая долги по картам, уходит больше половины дохода семьи, шанс на одобрение заявки снижается.

недвижимость, автомобили, ценное имущество, которое есть у заемщика, его жены/мужа

По сути все. Нигде не сказано, что запрещается брать новый кредит. Просто важно сразу сообщить кредитору о том, что такая процедура проводилась. Иначе могут возникнуть неприятные последствия для должника.

Это все учитывается значительно строже, когда за ипотекой обращается банкрот. Тем не менее, прямого запрета на выдачу ипотеки или любого иного кредита гражданское законодательство Российской Федерации не имеет.

Как исправить сложившуюся ситуацию?

Федеральный закон «О несостоятельности (банкротстве)» содержит ряд ограничений для лица, признанного банкротом. К таким ограничениям относят:

Ипотеку не дадут в том случае, если процедура банкротства закончилась, а долги не списались.

Все эти факторы учитываются. Поэтому большинство кредитных организаций несколько раз перестрахуются и откажут в финансировании.

Чтобы упростить понимание данного процесса, прочитайте короткую инструкцию для будущего заемщика. В качестве примера рассмотрим, как это все происходит в Сбербанке.

Процедура состоит из следующих этапов:

Сумма — 10 млн. руб. Первоначальный взнос -15%. Годовая ставка в рублях -12.5%; а в валюте -10,5 % годовых.

Проверенные способы и советы по кредитованию

Одобрят ли ипотеку, если человек холостой? Как правило, банки охотнее выдают деньги семейным людям. Расчет здесь простой: если с одним из супругов что-либо случится, то ответственность за возврат долга ложится на его вторую половину. Банки также любят, когда у клиента есть созаемщик (супруг или супруга). В этом случае выплаты будут обеспечены двумя зарплатами. А если человек неженат, и вдобавок с небольшими доходами, ему лучше найти поручителя или предоставить залоговое имущество.

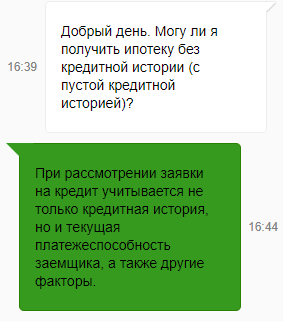

При оформлении залога банку требуется кредитная история заявителя. Но, в связи с большим количеством бюро кредитных историй в России, с этим вопросом царит полная неразбериха. В интернете же эту информацию редко можно получить бесплатно.

Как правило, о БКИ, где хранится ваша кредитная история, знает только банк, который последним подавал туда запрос. Как же найти свое БКИ и бесплатно получить эту информацию?

Как правило, банки предъявляют к соискателям жилищной ипотеки следующие условия:

— Рефинансирование ипотеки при помощи потребительского кредита — не самая распространенная схема, так как она может быть интересна только при совпадение нескольких условий:

При классическом рефинансировании ипотеки все равно нужно просчитывать экономию и издержки — оценку недвижимости, пошлины за регистрацию, услуги риелторов, подчеркивает Коняхина. Если остаток по кредиту достаточно большой и ставка будет снижена, к примеру, на 1-1,5 процентного пункта за счет рефинансирования, то это может быть выгодно для клиента. Если же клиент платит ипотеку давно и остаток кредита небольшой, то сопутствующие рефинансированию расходы могут свести экономию к нулю, считает Коняхина.

Стоит ли рефинансировать ипотеку потребительским кредитом

При любом способе рефинансирования обязательно посчитайте, во сколько обойдутся все расходы на его оформление, и сравните эту сумму с потенциальной выгодой от рефинансирования. В интернете есть много онлайн-калькуляторов, которые помогут посчитать полную переплату по новому кредиту, а информацию о переплате по действующей ипотеке вы можете запросить у вашего банка. Сначала все просчитайте, все взвесьте и только потом принимайте решение.

Если все эти условия совпадают с вашей жизненной ситуацией, то рефинансирование ипотеки при помощи потребительского кредита будет выгодным.

Анна Заикина, эксперт Национального центра финансовой грамотности, консультант по финансовой грамотности проекта вашифинансы.рф:

В базах может присутствовать информация не только о просрочках и иных проблемах, непосредственно связанных с кредитами. Например, среди прочей информации вполне могут оказаться сведения о задолженности по коммунальным платежам, долги операторам мобильной связи, провайдерам интернета, проблемам с выплатой алиментов.

После того, как состояние кредитной истории проверено, нужно приступать к сбору доказательств того, что клиент ни в чем не виноват, и все произошедшее чистая случайность. Например, клиент допустил просрочку, поскольку пребывал в больнице на лечении с тяжелой травмой, находился за рубежом и не мог вернуться на родину, пребывал под следствием по ложному обвинению, решал проблемы с родственниками, пр. Это должны быть весьма убедительные доказательства в виде официальных документов, справок, заключений.

В первую очередь необходимо проверить собственную кредитную историю. Причем, отправить запросы в ряд бюро кредитных историй следует также тем, кто исправно выполнял обязательства перед банком по прошлому займу.

Убедительные доказательства невиновности заемщика в просрочке

С наступлением очередного кризисного периода в российской экономике получить ипотечный кредит стало сложнее, банки стали более внимательно присматриваться к платежеспособности потенциальных заемщиков. Для граждан, которые ранее брали кредиты и у которых возникали определенные затруднения при расчетах с банком, в нынешних условиях оформление ипотеки стало непростой задачей.

Кстати, потенциальный заемщик может проверить собственную кредитную историю, причем, также на законных основаниях, отправив запросы от собственного имени.

Итак, если проблемы имели место, лучше о них сообщить, так как в некоторых случаях это не помешает взять кредит. Почему? Поговорим о «расстановке сил» между банком и потенциальным заемщиком:

Для начала следует уточнить, что банки при рассмотрении заявок на выдачу ипотечных кредитов работают с информацией, которая содержится в бюро кредитных историй. Это специальные организации, которые владеют базами данных о том, кто из граждан имел какие-либо проблемы с оплатой кредитов. Базы постоянно пополняются, источником информации являются сами банки, которые охотно сотрудничают с бюро кредитных историй.

Банк – кредитная организация, получающая доход от процентов, выплачиваемых заемщиками после получения ссуды. Интересы банка заключаются в получении стабильных платежей от клиента, возврата основного долга вместе с начисленными процентами. Если заемщик успешно выплатил первую ипотеку, банк будет рад оформить новый заем, при условии подтверждения клиентом своего соответствия критериям кредитора и соблюдении правил подбора жилья и подготовки сделки.

Совсем иначе обстоят дела, когда покупка жилья решается через военную ипотеку или в рамках социально-ориентированного проекта, с субсидиями от государства. Заемщик, решивший купить жилье, только единожды может получить ипотеку с господдержкой, когда часть долга за заемщика выплачивают из бюджетных средств.

Так как ипотечные проценты за десятилетия ведут к удорожанию затрат на приобретение жилья в 2-3 раза, многие заемщики стараются снизить расходы всеми доступными способами.

Сколько раз можно взять льготную ипотеку с господдержкой

После погашения первого кредитного долга можно брать новые жилищные займы, поскольку законодательство не ставит лимитов по количеству собственности, оформляемой в кредит. Каждый решает вопрос по собственному усмотрению и исходя из рамок, устанавливаемых кредиторами.

Решаясь на новые кредитные обязательства, заемщик должен учитывать на единые требования банка, не делающего различий по количеству взятых и погашенных ипотек. Возрастное ограничение в 70-80 лет и средняя длительность погашения в 10-20 лет ведет к простым выводам – за период с 25 до 80 лет клиент сможет взять до 3 ипотек подряд, если учесть, что всю жизнь заемщик собирается выплачивать крупные платежи со снижением свободного остатка на текущую жизнь вполовину.

Как и при первой сделке, накануне подписания договора банк проверит уровень дохода заемщика и его готовность брать на себя обязательства по выплате долга вместе с процентами.

Когда клиент обращается в банковское учреждение, вопрос, сколько раз можно взять ипотеку, решается с учетом внутреннего регламента кредитора, в котором устанавливается прямая зависимость от степени безопасности сотрудничества.

На втором месте можно выделить ВТБ Банк Москвы. Данный банк достаточно стабилен на финансовом рынке и предлагает оформить квартиру по ставке от 9,9% годовых. Если отсутствует возможность приобретения квартиры по социальной ипотеке, то данное решение подойдет как нельзя лучше.

Получение ипотеки – достаточно трудоемкий процесс. Особенно осложняется ситуация в том случае, когда действующие потребительские кредиты не погашены. Сегодня мы разберем вопрос о том, возможно ли получить ипотеку при действующих кредитных обязательствах, а также в какие банки стоит обратиться в первую очередь, какие сторонние организации могут помочь в получении.

Помогает решить вопрос с приобретением ипотеки даже с задолженностью перед банками. Опытные специалисты на протяжении многих лет успешно решают проблемы клиентов.

Если долг есть только у созаемщика

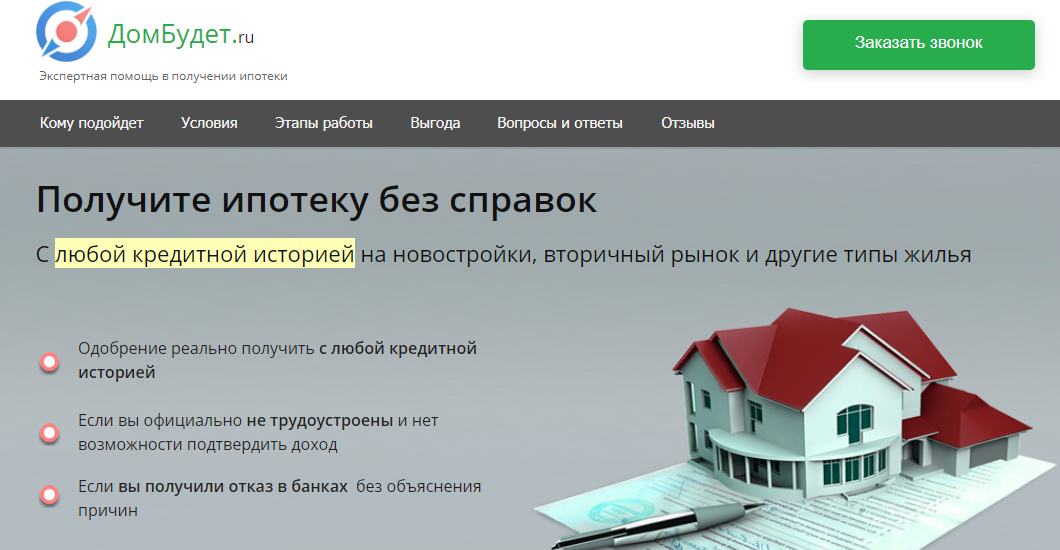

Если вы проживаете в Москве, МО или в СПБ и области, то такую проблему можно решить без труда, обратившись в компанию «ДомБудет».

Намного хуже обстоят дела при неоплаченном кредите у созаемщика. Если у одного из двух людей, которые подают на ипотеку, имеются просрочки по кредитам, банкротство в последние 5 лет, либо штрафные санкции, то моментальный отказ обеспечен. Банки, хоть и имеют серьезный гарант в качестве залога квартиры, но все равно очень требовательно относятся к своим клиентам.

Можно попробовать подать заявление в этот же банк, но скорее всего будет отказ. В большинстве случаев банк отказывает клиенту, если видит у него долг более 500 тысяч рублей. А вот подавая заявление в другом банке, при соблюдении всех условий, можно получить практически 100% одобрение.

Но, если ваш доход 30000 рублей, а за автомобиль вы платите 20000 рублей, при этом супруга занимается домохозяйством, то отрицательное решение по такой заявке будет гарантировано. Во-первых, банк никогда не пойдет на такие риски, если нет существенного доказательства ваших дополнительных доходов либо имущества. Во-вторых, если отсутствует дополнительный заработок, то это станет очень тяжелой ношей для вас самих.

• Игорь готов предоставить залог. Согласно статье 5 ФЗ № 102 залогом для ипотеки может быть частный дом, квартира, комната (общежитие или коммуналка), земельный участок, плавсредство или воздушное судно.

Игорю поможет положительная кредитная история. Для ее формирования подойдут потребительские кредиты, кредитные карты и микрозаймы в МФО.

Высокие шансы

• Игорь женат. Жена работает. Тогда жена выступает созаемщиком. Банк учитывает доход не только Игоря, но и его жены.

Можно ли получить ипотеку без кредитной истории

• Получает низкую зарплату.

Игорь выбрал потребкредитование. Сходил в магазин электроники, оформил в кредит ноутбук, телефон и сушилку для обуви. Выплатил кредит за полгода. Затем взял в кредит пылесос и вентилятор Дайсон снова на полгода.

Важно не торопиться выплачивать кредит раньше срока. Потому что кредитная история формируется ежемесячно. Чем дольше, тем лучше. Еще банки не любят «торопыг» ведь зарабатывают на переплатах. Чем больше срок кредита, тем больше переплата и выше доход банка. Два-три небольших кредита без просрочек сформируют Игорю положительную кредитную историю.

Подробнее об инструментах банковский проверки читайте в статье Как банки принимают решение о выдаче кредита