- Какие договоры попадают под налоговый вычет в области страхования?

- Список документов для получения возврата НДФЛ

- Этапы получения вычета

- В каких случаях можно получить налоговый вычет на страхование жизни?

- Что такое налоговый вычет за страхование жизни по ипотеке?

- Примеры

- О страховании детей

- Документы для оформления

- Ответы на часто задаваемые вопросы по налоговому вычету

- Размер налогового вычета на страхование жизни

5. Копия лицензии фонда (выдает НПФ).

2. Копия лицензии страховой компании (выдает компания).

Какие договоры попадают под налоговый вычет в области страхования?

Декларацию можно подать в любой день в году, следующем за годом, в котором оплачена страховка.

Вычет можно получить по договорам:

3. Справка с работы об оплате части страховой премии: если оформлено добровольное медицинское страхование на работе часть оплачивает работодатель, часть вы (выдает отдел HR).

Иногда требуется дополнительные пояснения, помощь консультанта налоговой. Стоит уточнять любые вопросы у сотрудников, знающих все детали и условия в данной сфере. Благодаря этому заёмщик сэкономит личное время и денежные средства. Правильно оформленные документы и их своевременная подача в налоговый орган дают возможность получить налоговый вычет за короткий период времени.

Возместить НДФЛ с суммы, уплаченной за оформление страховки, вправе граждане России, которые оформили с ипотекой полис страхования. Должны быть выполнены такие условия:

По данным статьи 219 НК РФ, физические лица имеют право получить вычет с налоговой инспекции за оформленный ранее договор страхования жизни при ипотеке. Благодаря этой возможности плательщику возвращается 13% от НДФЛ, выплаченный с официального дохода, полученного от работодателя.

Список документов для получения возврата НДФЛ

В ходе рассмотрения направленных документов страхователя могут пригласить в налоговую для уточнения конкретных сведений, содержащихся в них. Получение ожидаемых денег зависит от скорости передачи необходимого пакета бумаг в ФНС.

Многие заемщики по ипотеке задаются вопросом, можно ли получить налоговый вычет за комплексное страхование. Это сделать нельзя. По условиям данного полиса кредитор указывает себя в графе «Выгодоприобретатель». В тексте самого договора содержится информация об общей величине премии. Для того чтобы вернуть налог по страховке жизни, важно понимать общую стоимость данной услуги.

Чтобы вычет по налогу был переведен на расчетный счет клиента за короткое время, нужно не только подходить под индивидуальные требования, но также собрать документацию.

Налоговая не обязывает оплачивать госпошлину за подачу документов и их дальнейшее рассмотрение. Клиент может понести расходы, связанные лишь с отправкой заказного письма, когда личный визит невозможен.

Процедура получения государственной компенсации представляет собой процесс, включающий следующие этапы.

Обращаем ваше внимание, что в процессе проверки документов возможно приглашение человека в налоговую инспекцию, если понадобиться уточнить указанные в бумагах данные. От быстроты решения возникающих вопросов зависит и срок получения ожидаемой суммы возврата.

Получить возврат НДФЛ при страховании жизни по ипотеке имеет право каждый гражданин РФ, который оформил при получении ипотеки договор страхования. Для этого необходимо соблюсти 4 основных требования:

Этапы получения вычета

Зная алгоритм получения вычета, вы можете пройти этот путь, избежав возможных ошибок и обойдя возможные подводные камни, встречающиеся в процессе получения вычета.

По сравнению с другими процедурами получения компенсации НДФЛ, пакет документов при страховании жизни считается самым простым. Пакет документов для предоставления в налоговую службу должен включать следующие документы:

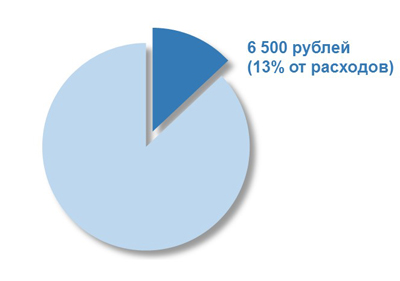

Чтобы было понятно, рассмотрим такой пример. Если при заключении страхового договора на сумму 45000 рублей в год, Петров И.С. заплатил за год государству НДФЛ в размере 81000 рублей, то сумма положенного возмещения государством составит 5850 рублей, то есть 13% от 45 тысяч рублей страховки.

На фактический размер суммы возврата влияют условия страхового договора и размер получаемой официальной зарплаты. При этом сумма социального налогового вычета не должна быть выше размера НДФЛ, уплаченного в прошлом году.

При получении кредита на жильё чаще всего приходится оформлять страховку, за которую приходится выложить немалую сумму. Однако законодательство позволяет запросить налоговый вычет за страхование жизни по ипотеке.

Общий размер средств, возвращаемых по всем социальным налоговым вычетам, не должен превышать 16 500 рублей в год. Если по завершении отчётного периода вычет не будет выплачен в полном размере, оставшаяся часть переносится на следующий год.

В каких случаях можно получить налоговый вычет на страхование жизни?

Порядок оформления вычета у работодателя следующий:

Вычет по договору страхования жизни – одна из разновидностей соц вычетов, которые предоставляются согласно ст. 219 НК. Возможность возврата части налога за страхование жизни при ипотеке имеют все налогоплательщики, которые соответствуют определённым требованиям.

Если доля жилья принадлежит ребёнку младше 18 лет, потребуется предоставить свидетельства о рождении каждого из детей. Вернуть средства можно и за страховку для совершеннолетнего ребёнка, подав вместо свидетельства о рождении его паспорт.

Приобретение квартиры по ипотеке требует серьезных финансовых вложений – и зачастую банки требуют от заемщика договора страхования жизни. Страховка может увеличить цену вопроса на целых 2%, а потому законодательно предусмотрены способы сократить расходы.

Если ипотечный кредит погашается заемщиком досрочно, то прекращается и договор страхования. В этом случае затраченные средства возвращаются страховщику с учетом ежегодной разницы сумм.

Что такое налоговый вычет за страхование жизни по ипотеке?

Налоговый орган обязан выдать уведомление о праве на вычет в течение 30 дней с момента подачи документов. Это уведомление передается работодателю через бухгалтерский отдел.

Доход официально трудоустроенных граждан РФ облагается налогом в 13%. Налоговый вычет за страхование жизни при ипотеке позволяет снизить налог или вовсе не выплачивать его в течение срока, на который взята ипотека.

В тех случаях, когда договор страхования был заключен в пользу родственника, лицо, обратившееся за получением вычета, должно предъявить документ, подтверждающий родство. Также инспектор может потребовать копию лицензии страховой компании. Получить вычет по такой схеме можно в течение года, следующего за календарным годом, когда вносились страховые взносы. Принятие решения налоговой происходит в течение 1-3 месяцев с момента подачи документов.

На веб-сайте Налогия Вы найдете все для того, чтобы получить вычет. Теперь не нужно обращаться к консультантам. Вы сможете все сделать быстро и надежно:

Вычет можно получить только по договору страхования, срок которого составляет не менее 5 лет. Вычет можно получить один раз в год неограниченное число раз, то есть каждый год вычет можно получать еще раз. Для получения вычета в налоговую инспекцию необходимо предоставить декларацию 3-НДФЛ и документы, подтверждающие право на вычет.

Чтобы перейти к заполнению налоговой декларации 3-НДФЛ на нашем веб-сайте, нажмите, пожалуйста, кнопку Далее ниже.

Примеры

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта

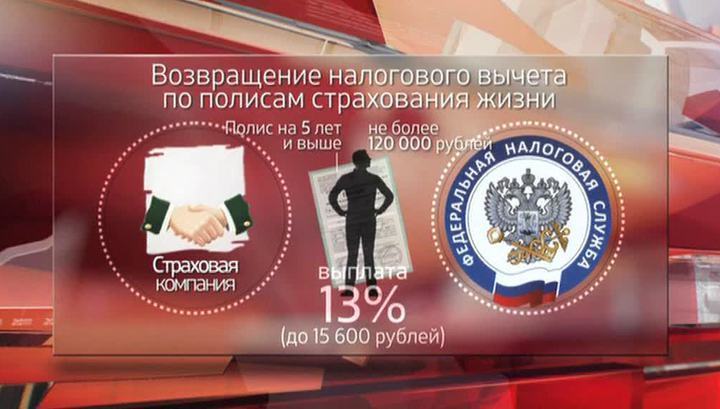

Например, Евгений оформил на себя полис, а в качестве получателя выплат указал своего собственного сына. В итоге сумма взносов составила 150 550 рублей. Налоговый вычет за страхование составит только 13% от лимита в 120 тысяч рублей – 15 600.

В первую очередь, при оформлении страховки необходимо убедиться, что ваш полис будет удовлетворять ряду обязательных требований:

О страховании детей

В таких ситуациях страховка и вычет по НДФЛ не выплачиваются.

Многие используют вычет для накопления средств на учебу или жилье ребенку. Технически, никто не запрещает к этому прибегать, правила для ребенка стандартные. В кодексе не написано о возрасте – страхователю разрешается указывать в качестве выгодоприобретателя несовершеннолетнего или взрослого. Обязательное условие – ребенок должен быть родным, опекаемым или усыновленным для лица, оформляющего страховку. Премии в этом случае будут входить в раздел социальных.

Второй пример относится к нескольким видам страхования. Александр оформил основной и дополнительный полис на сумму в 95 тысяч рублей. Конкретно на страхование жизни выделено 80 тысяч, а остальные 15 приходятся на дополнительные риски. Согласно третьему условию, расчет суммы выполняется на основе только той части средств, которые выделены именно на страховку жизни – 13% * 80 000 = 10 400 рублей. Именно на компенсацию такой суммы с подоходного налога может рассчитывать Александр.

Только при выполнении этих условий рассчитывайте на выплату. Сумма премий составляет до 120 тысяч рублей в год. Учитываются ваши растраты и на другие направления. Если клиент оформил страховку, потратил деньги на медицинские услуги или другие пункты из раздела социальных вычетов, все суммируется и итоговый вычет сравнивается с предельным лимитом.

Чтобы купить полис, потребуются паспорт заемщика и заявление, которое формируется автоматически. Страховая компания на свое усмотрение может предоставить анкету с вопросами о состоянии здоровья или запросить другие документы. Страхователь несет ответственность за полноту и достоверность сведений.

Стоимость полиса рассчитывается на основе базовой ставки страховой компании с применением поправочных коэффициентов. На цену ипотечной страховки влияют следующие факторы.

Если произошел страховой случай, сам заемщик или его родственники должны немедленно обратиться в компетентные службы (медицинское учреждение, полицию и т. д.). В течение 3 дней необходимо уведомить о случившемся АО «АльфаСтрахование». Сделать это можно в ближайшем офисе компании, в письменном виде. К заявлению на получение выплат по страховому случаю прикладывают документы из компетентных органов. После рассмотрения заявки вас уведомят о принятом решении.

Документы для оформления

Учитывая вышесказанное, выплаты по дожитию по договору добровольного страхования жизни не облагаются налогом если:

120 000 рублей х 13% = 15 600 рублей

Если налогоплательщик предоставил справку, выданную налоговым органом по месту жительства налогоплательщика, подтверждающую, что социальный налоговый вычет по данному договору он не получал, то страховая организация не удержит за это НДФЛ.

Ответы на часто задаваемые вопросы

по налоговому вычету

Важно: Реализовать свое право на возврат налога в связи с получением социального налогового вычета налогоплательщик может не позднее 3 лет с момента уплаты НДФЛ за налоговый период, когда им были произведены социальные расходы. Этот срок отведен п. 7 ст. 78 Налогового кодекса на зачет или возврат излишне уплаченного налога.

Важно: претендовать на налоговый вычет может только гражданин Российской Федерации, который получает доходы, облагаемые налогом на доходы физических лиц по ставке 13%.

2. В случаях досрочного расторжения договора добровольного страхования жизни страховая компания при выплате выкупной суммы по договору добровольного страхования жизни удерживает из этих выплат сумму НДФЛ, исчисленную с суммы дохода, равной сумме страховых взносов, уплаченных физическим лицом по этому договору за каждый календарный год, в котором налогоплательщик имел право на получение социального налогового вычета, указанного в пп 4 п. 1 ст. 219 НК РФ.

Налоговый вычет можно получить по договорам добровольного страхования жизни, заключенным на срок от 5 лет и более. Договор страхования может быть заключен в пользу страхователя, супруга(и), родителей, детей.

Социальный налоговый вычет можно получить при подаче налоговой декларации за предыдущий период или в текущем налоговом периоде, подав соответствующее заявление работодателю.

3. Вы официально работаете и платите налог на доходы. По своей сути налоговый вычет — это часть дохода, которая не облагается налогом. Поэтому Вы не можете вернуть себе больше денег, чем перечислили в бюджет подоходного налога. Это около 13% от официальной зарплаты. Если Вы официально не работаете и не платите налог на доходы, то вычетом Вы воспользоваться не сможете.

С 1 января 2015 года для стимулирования страхования жизни в Налоговом законодательстве появилась дополнительная льгота налоговый вычет по внесенным страховым взносам.

Размер налогового вычета на страхование жизни

Согласно законодательству РФ (ст.219 НК РФ) при оплате страховых взносов по договору добровольного страхования жизни, заключенному на срок не менее пяти лет, Вы можете получить налоговый вычет и вернуть себе часть затраченных денег на страхование жизни — до 13% от понесенных расходов на страхование жизни.

Пример: В 2014 году Светлова Т.В. заключила договор на страхование жизни сроком на 7 лет, ежегодно оплачивая страховые взносы. В связи с тем, что договор был заключен на срок более 5 лет, Светлова Т.В. сможет получить налоговый вычет по расходам на уплату страховых взносов, понесенных с 1 января 2015 года. Также она сможет продолжить пользоваться вычетом в последующие годы.

Размер налогового вычета на страхование жизни рассчитывается за календарный год и определяется следующими факторами: