- Что такое ипотечное кредитование

- Документы для страхования жизни и здоровья заемщика

- Страхование недвижимости для ипотеки

- Необходимые документы

- Стоимость страховки квартиры по ипотеке

- Какие документы нужны для страховки квартиры по ипотеке

- Стоимость страхования квартиры при ипотеке

- Причины отказа в выплате

- Какой комплект документов нужно предоставить страховой компании для оформления страховки по ипотеке

- Страхование жизни

Дополнительная страховка оформляется в редких случаях при острой необходимости, так как затраты на полис будут существенными.

При оформлении страхового полиса, к заемщику предъявляются следующие требования:

Что такое ипотечное кредитование

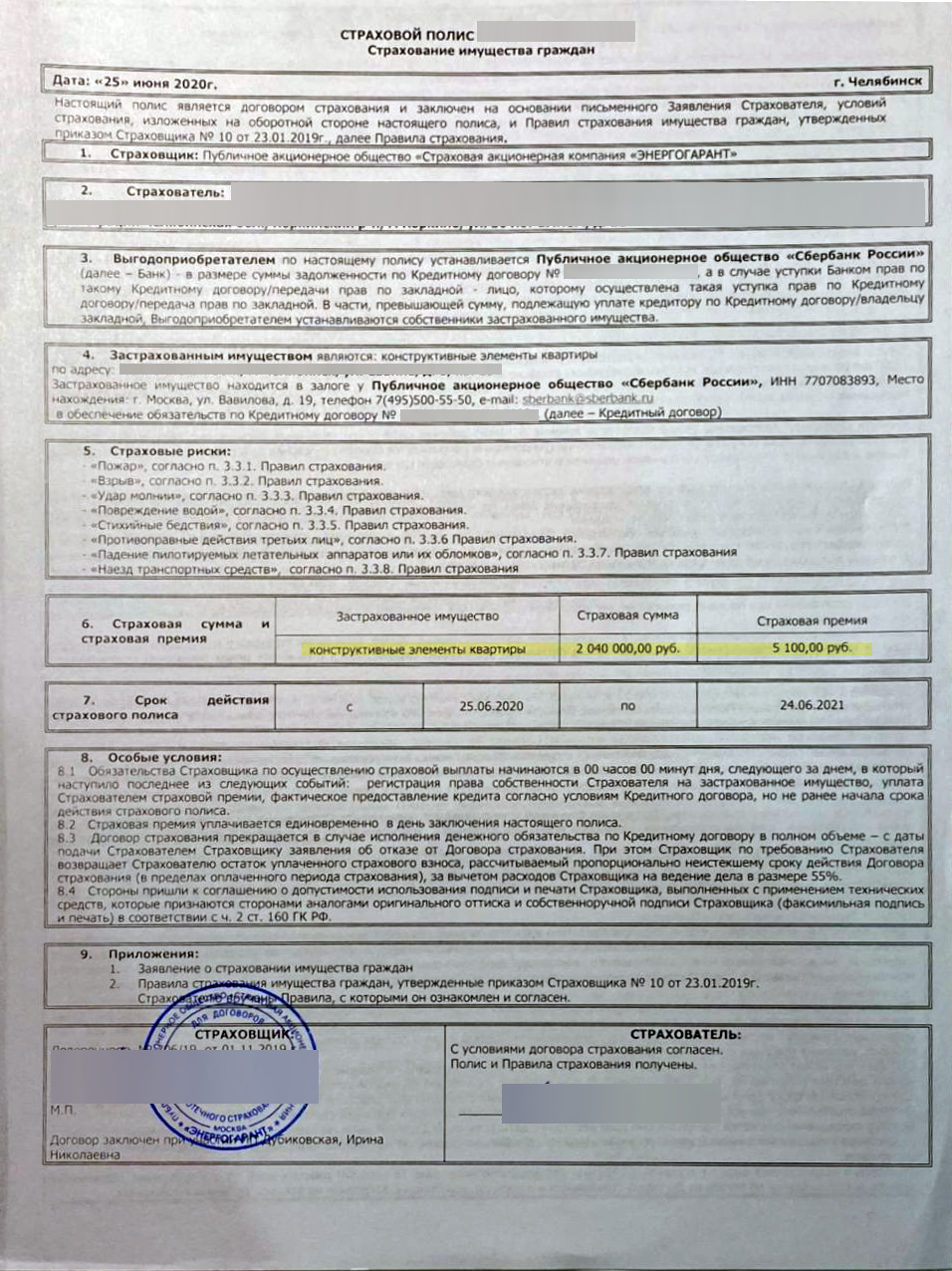

При подаче заявки на оформление кредита, банк может потребовать от заемщика не только страхование приобретаемой жилплощади, но и дополнительные виды страхования, например, страхование жизни, потери трудоспособности и т.д. Это значительно влияет на стоимость страхового продукта, но не являются обязательными. При страховании залоговой недвижимости, банк пытается обезопасить себя от риска потери невыплаты кредита заемщиком, другими словами от потери предполагаемой прибыли.

После того, как будущий заемщик определился с банком, в котором будет оформляться ипотека, самое время подать заявку на кредит. Больше шансов получить положительный ответ тем клиентам, которые имеют стабильный доход и отсутствие долговых обязательств перед другими кредитными учреждениями. Список документов, необходимых для оформления жилищного займа стандартный:

Величина страховых выплат зависит от общей стоимости квартиры, покупаемой в ипотеку. Она начисляется на остаток долга, а не на полную стоимость объекта недвижимости.

Но не стоит надеяться, что такой подход страховщика упростит процедуру получения страховых выплат в дальнейшем. Если при наступлении страхового случая будет выявлено, что заемщик указал ложную информацию при оформлении страховки, то выплаты будут отменены.

При заключении договора о страховании жизни и здоровья дополнительно страховщик может затребовать:

Обозначим список документов, которые может затребовать страховая компания при оформлении титульной страховки.

Документы для страхования жизни и здоровья заемщика

Большинство страховых компаний дает возможность своим клиентам продлевать страховые договора без подачи повторно полного пакета документов. Исключением могут выступать ситуации, когда отмечаются существенные изменения в здоровье заемщика или наступление его преклонного возраста. Также обновления требует заключение об оценке недвижимости. Срок актуальности этого документа – 10 лет.

Рассмотрим, какие документы нужны для страхования жизни и здоровья при ипотеке. Сразу отметим, что страховые компании не всегда требуют прохождения медицинского обследования или предоставления официальных документов о состоянии здоровья. Порой бывает достаточно заполнения анкеты, в которой заемщиком самостоятельно указывается информация о текущем состоянии здоровья, наличии хронических заболеваниях, хобби или работе, связанными с рисками для жизни, также предоставляются паспортные данные.

Ипотека для большинства россиян является единственной возможностью стать владельцем собственного жилья. Однако для получения ипотечного кредита потребуется выполнить ряд требований банка и собрать немало документов. Для каждого вида страховки существует свой перечень документов. Рассмотрим для начала, какие виды ипотечного страхования существуют.

Страховой полис с одной стороны позволяет в непредвиденной ситуации, приведшей к возникновению финансовых проблем, заемщику максимально безболезненно выйти из нее. С другой стороны, банк таким образом защищает свои финансовые интересы и уменьшает риски. Поэтому, прежде чем отказаться от страхования по ипотеке крепко подумайте.

Страховка квартиры бывает обязательной — при оформлении ипотеки — и добровольной, например, чтобы получить компенсацию в случае пожара, затопления или не оплачивать ремонт соседям снизу, если вдруг прорвет трубу.

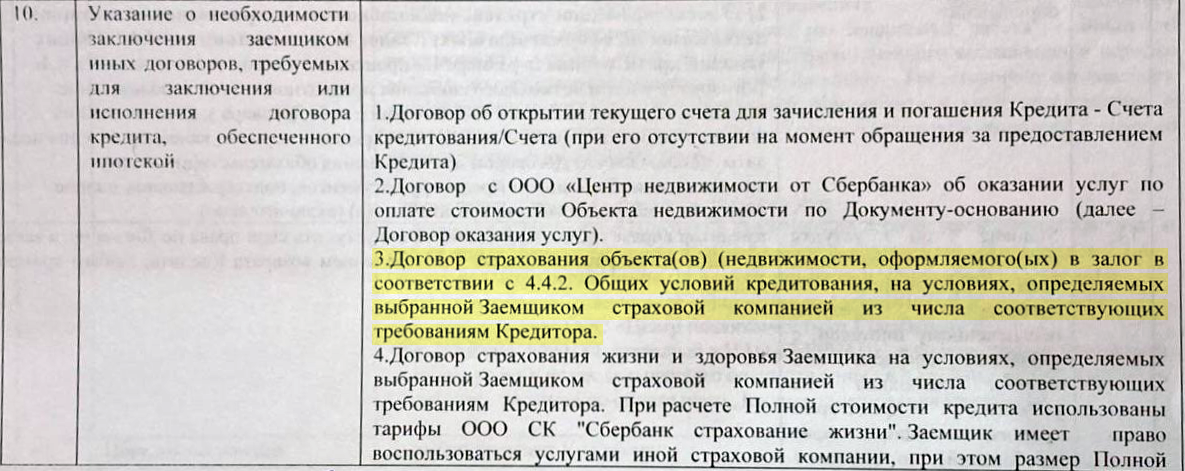

Санкции за отсутствие страховки квартиры прописываются в договоре ипотечного кредитования

Страхование недвижимости для ипотеки

Когда человек покупает квартиру в ипотеку, она остается в залоге у банка до полного погашения ипотечного кредита. Чтобы банк был уверен, что с квартирой всё будет в порядке, он просит оформить страховку. Такая страховка называется ипотечным страхованием недвижимости.

Есть страховые компании, представители которых приезжают в банк в день сделки, чтобы подписать с заемщиком договор, — это удобнее, чем отдельно идти в страховую, а потом в банк. После оплаты страховки выдают полис и памятку.

При выходе на сделку покупки квартиры в ипотеку банк предложит несколько страховых компаний на выбор. Еще компанию может посоветовать риелтор, но можно найти и самим. Для страховки понадобится:

- На официальном сайте компании ознакомиться со всеми доступными предложениями и уточнить нюансы. Если возникли какие-либо вопросы, вы можете связаться с консультантом в один клик.

- Перейти в раздел заполнения онлайн-заявки на страхование ВТБ. Вам придется заполнить предложенную форму, указав в ней свои персональные данные (ФИО, место жительства, контакты для связи). Здесь же клиент указывает вид страхования, а также сообщает информацию о банке-кредиторе. При желании можно добавить комментарии.

Компания существует с 2000 года. За это время она успела завоевать доверие клиентов и на сегодняшний день входит в число бесспорных лидеров на рынке.

Приобретая недвижимость с использованием кредитных средств, заемщики сталкиваются с необходимостью страхования квартиры для ипотеки. Это связано прежде всего с тем, что банк старается обезопасить себя от возможных имущественных рисков. На данный момент особенно актуально комплексное страхование ипотечных кредитов, целью которого является защита клиентов и залоговой недвижимости.

Необходимые документы

Если нарушен хотя бы один пункт из вышеперечисленных, ВТБ имеет право исключить компанию из перечня рекомендованных к сотрудничеству.

Покупатели, приобретающие недвижимость в ипотеку ВТБ, получают возможность защитить себя и приобретаемое имущество. Ипотечное страхование пользуется спросом у разных категорий заемщиков – от молодых семей до военных пенсионеров. Широкая линейка предлагаемых клиентам продуктов включает страхование жизни и здоровья, имущества физических лиц, гражданской ответственности. Таким образом, клиент, обратившийся в ВТБ-страхование, получает защиту почти от любых рисков.

Если вы планируете взятие ипотеки, стоит задуматься и о выборе страховой организации, поскольку без действующей страховки банк не сможет одобрить вашу заявку. Чтобы выбрать наиболее приемлемые для вас условия страхования ипотеки – где дешевле, сравните расценки различных компаний самостоятельно с помощью специального калькулятора. Так вы сможете выбрать тот вариант, который вас устроит.

Разумным будет сравнение предложений от лидеров рынка и выбор по параметрам надежности, безопасности и доступности продуктов. В таком случае вы сумеете получить страховку на выгодных условиях, пользуясь полной свободой выбора.

С одной стороны, можно сравнить тарифы в разных компаниях и выбрать наименьший из них. К тому же, при отсутствии каких-либо дополнительных опций тарифицировать жильё будут по минимальной ставке.

Для примера рассмотрим калькулятор для расчёта стоимости страховки недвижимости при оформлении ипотеки на сайте «Ингосстраха». В нём можно выбрать кредитную организацию, вписать данные о самой недвижимости и условиях кредита, а также личную информацию. Калькулятор выдаст стоимость полиса (не в %, а в рублях), после чего страховку можно будет оформить прямо на сайте.

Ипотеку невозможно взять, не имея в наличии полиса ипотечного страхования. В связи с этим желательно заранее позаботиться о покупке страховки, хотя ничего страшного не будет, если Вы обратитесь в крупный банк без договора страхования – например, в «Альфа-банке» или «Сбербанке» страховку могут оформить в том же офисе в дочерней страховой компании.

Стоимость страховки квартиры по ипотеке

С другой стороны, важно помнить, что ипотека выдаётся клиенту уже после страхования жилья. Соответственно, банк может повысить ставку по самому кредиту, если в качестве гарантий ему предоставят полис от страховщика, с которым у него не заключён партнёрский договор. Список партнёров банка обычно есть на сайте кредитной организации.

Обратите внимание, что ипотечное страхование недвижимости существенно отличается от обычного именно по части выгодоприобретателя. Дело в том, что при обычном страховании квартиры риски несёт сам клиент (например, риск непредвиденных расходов на ремонт), а при ипотечном – банк. Это происходит из-за того, что банк имеет права на приобретаемое в ипотеку жильё до тех пор, пока кредит не будет выплачен. Следовательно, по договору ипотечного страхования выгодоприобретателем всегда выступает банк.

В стандартном случае для оформления полиса страхования недвижимого имущества при ипотеке необходимы:

При ипотечном страховании недвижимости компании предлагают довольно гибкие условия относительно срока действия договора. При оформлении ипотеки обязательным условием является страховая защита недвижимости на протяжении всего периода выплаты кредита. Тем не менее это не означает, что страховщика нельзя поменять за это время.

При оформлении ипотеки банковское учреждение требует предоставить такие документы:

Как правило дополнительные документы для страхования квартиры по ипотеке не требуются, но нужно учесть, что получить страховой полис можно не на все объекты недвижимости, а только на те, которые находятся в жилом состоянии.

Какие документы нужны для страховки квартиры по ипотеке

Перечень документов для страхования квартиры по ипотеке включает в себя:

Оформить страховку на дом или имущество по ипотеке может только гражданин России возрастом 20-65 лет.

Страховка стоит недешево, но она способна обезопасить вас от любых повреждений объекта недвижимости, возникших по вашей или сторонней вине. В случае, когда страховка оформляется на квартиру по ипотеке, величина страховой выплаты будет зависеть от общей стоимости квартиры. Но начисляется взнос не на всю сумму, а на часть, которую осталось выплатить владельцу.

Виды страхования по ипотеке:

Ипотечное страхование – это обязательное условие при оформлении кредита на недвижимость. Ипотека – это самый длительный вид кредитования, а значит и самый рискованный. Страховка при ипотеке призвана защитить интересы и банка, и заемщика.

Стоимость страхования квартиры при ипотеке

Оплата страхования при ипотеке происходит раз в год (в начале периода). Взнос по ежегодному страхованию по ипотеке пересчитывается по мере уменьшения долга. Соответственно, чем меньше долг, тем дешевле с каждым годом взнос по страховке.

Согласие супругаи на продажу недвижимости

Если продавец является пенсионером – справку из психоневрологического и наркологического диспансера

Страховым событием считается смерть застрахованного лица вследствие заболевания или несчастного случая, а также установление инвалидности 1 или 2 группы.

Получив документы страховщик анализирует их и принимает решение о признании страхового события или об отказе в выплате.

Причины отказа в выплате

Обычно все эти данные указываются в заявлении-анкете на страхование.

Покупка полиса страхования жизни и здоровья – добровольная инициатива клиента. Но выбор такой страховки очень важен, поскольку именно она дает надежную страховую защиту на случай смерти или получения инвалидности.

Страховой тариф складывается из базовой ставки и суммы коэффициентов. Тариф по страхованию при пролонгации договора страхования на второй и последующие годы может быть снижен, если не было обращений за выплатой.

При покупке квартиры в ипотеку любой банк или финансовая организация выдвигает основное требование — получить страховой полис на недвижимость. Наличие страхового полиса гарантирует безопасность условий и регулярные выплаты по ипотеке для банка. Также можно получить страховку жизни заемщика, но эта процедура является добровольной. Так как покупаемая в кредит квартира сразу же становится объектом залога, Сбербанк или другой банк требует страховой полис при оформлении ипотеки.

Перед выбором страховщика заемщику предстоит определиться, какой продукт страховой компании стоит покупать — страхование залогового имущества или комплексное страхование рисков, связанных с ипотечным кредитованием. Комплексные продукты, которым отдают предпочтение и страховщики, и банки, включают три вида страхования: Согласно закону об ипотеке второй и третий виды являются добровольными.

Какой комплект документов нужно предоставить страховой компании для оформления страховки по ипотеке

Нередко приходится слышать, что покупка квартиры по ипотеке безопасна, следовательно, сделку можно смело проводить без участия риелторов. Дескать, поскольку деньги дает банк, он все и проверяет. А потом еще и страховщики смотрят документы. Так ли это? Гарантируют ли банк и страховая компания юридическую чистоту квартиры?

Компания предоставляет Сбербанку особые условия обслуживания. Ставка за здоровье и жизнь равна 1%, защита недвижимости около 0,18%. Райффайзинг, Абсолют и ВТБ банкам осуществляется комплексное страхование, состоящие из здоровья и жизни в размере до 1%, имущества – примерно 0,1%, титул – около 0,25%.

Без оформления страховки финансовое учреждение формально не имеет права отказать в кредите, но на практике выставляются такие проценты, что человек сам отказывается брать деньги на таких условиях. Банк обязан предоставить клиенту выбор, в какой страховой компании он будет проводить страхование квартиры в ипотеке, но отказаться от этой финансовой операции вы не можете.

В банке предложат также застраховать свою жизнь и здоровье на время выплаты кредита. Благодаря этому полису, в случае смерти заемщика, банк не сможет повесить кредит на созаемщика или родственников умершего.

Отношения покупателя квартиры и банка регулирует статья 31 Федерального закона №102-ФЗ «Об ипотеке (залоге недвижимости) . Ее главный смысл в том, что главный документ сделки ипотечный договор. Как в нем прописано, так и пойдет сделка. До момента, пока клиент не выплатит всю сумму кредита, квартира находится в залоге у банка. Перестанете платить банк заберет квартиру.

Страхование жизни

Чтобы отказаться от ипотечного страхования, нужно заполнить заявление по форме вашего банка. Но обязательно уточните заранее, на сколько поднимется процентная ставка. Посчитайте, выгодно ли для вас не страховаться.

Альтернативой страхованию жизни стали ипотечные каникулы. Это возможность один раз попросить у банка отложить платежи по ипотеке на оговоренный срок.

Средний платеж по страховке составляет около 1,5 % от основной суммы долга. Его можно уменьшить. Первый способ дождаться акций у страховой компании и переоформить свой полис по более выгодному тарифу. Второй способ как можно быстрее гасить основное тело долга. Делать это можно досрочными платежами по ипотеке.