- Где брать?

- Ипотека на двоих не в браке

- Отвечает руководитель отдела правового сопровождения «НДВ супермаркет недвижимости» Ксения Буслаева:

- Пользуетесь ли вы мультиваркой?

- Для чего нужно согласие второго супруга

- Чтобы взять ипотеку, не обязательно хорошо зарабатывать. Кредит можно оформить вместе с созаёмщиком (можно выбрать до четырех человек) и выплачивать в складчину. Чаще всего такой формой жилищных займов пользуются супруги, которые покупают общую квартиру в ипотеку. Впрочем, несмотря на все плюсы, подобная сделка может обернуться серьёзными проблемами. Лайф выяснил, как взять ипотеку с созаёмщиком и не потерять свои деньги.

- Видео

- Что такое гражданский брак

- Какие банки рассматривают ипотеку на двоих

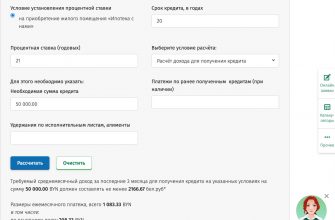

Спросишь, зачем гнаться за половиной процента? Тогда подумай об этой цифре как о хорошем ремонте. В перспективе эта якобы небольшая разница сбережет сотни тысяч рублей. Понимаешь теперь, почему калькулятор – твой мастхэв на время выбора ипотеки? Не любишь считать сама, воспользуйся сайтами Banki.ru, Tinkoff.ru и Fincalculator.ru.

Если ты хочешь переехать со съемного жилья и каждая копейка на счету, твой вариант «вторичка». Часто квартиры из старого фонда продаются не только с ремонтом, но и с мебелью.

Где брать?

Но, конечно, не только банк оценивает тебя. Ты и сама выбирай придирчиво! Делай это одновременно с поиском квартиры или когда уже нашла свой будущий дом. Так выгоднее: «Некоторые банки снижают ставку нам полпроцента, если оформлять сделку с квартирой не позже чем через 30 дней после одобрения ипотеки», – объясняет Евгения Хафизова, владелица агентства недвижимости DOMA online SPb.

Если тебе все же досталась аннуитетная схема, постарайся взять ипотеку на меньший срок. Александр Емешев советует оформлять ее максимум на 15 лет: «Разница в ежемесячных платежах с ипотекой на 20 лет будет равна стоимости всего 23 чашек кофе в месяц, но в результате переплата за тот же объект окажется на 40 % меньше».

Чтобы избавиться от иллюзий, хотя бы два месяца записывай доходы и расходы. А лучше сразу начни откладывать столько, сколько позже будешь отдавать на ипотеку. Заодно подсчитай, какая сумма у тебя уже есть для первоначального взноса и сопутствующих расходов. От нее зависят срок и сумма платежей, а также лояльность банка к тебе.

Кредиты не родственникам и парам, не состоящим в браке, банки предлагают оформить по ипотеке в виде долевой собственности в соответствии с понесенными расходами каждого из получателей займа.

Чтобы шансы на получение займа повысились, при покупке недвижимости в кредит двумя гражданами можно воспользоваться возможностью привлечения поручителя. Ему не нужно подтверждать наличие доходов. В этом случае поручитель:

К преимуществам такого способа получения ссуды является шанс для молодой пары, зарегистрировавшей отношения, стать владельцами собственного жилья. Но воспользоваться этой возможностью можно только один раз. Банки могут выдавать рассматриваемой категории заемщиков кредит с более низкой ставкой при соблюдении вышеперечисленных условий. Также возможна ипотека на двоих собственников с использованием материнского капитала для оплаты первоначального взноса.

Ипотека на двоих не в браке

Независимо от того, на каких условиях осуществляется покупка квартиры на двоих собственников в ипотеку, нужно собрать все документы, которые требует банк, оформить страховку на каждого созаемщика, подписать договор кредитования.

На случай развода паре желательно составить брачный договор, в котором будут содержаться условия долевого распределения собственности каждого члена семьи.

Бывают случаи, что квартиру в ипотеку на двоих приобретают для инвестирования. Такие клиенты банка могут вовсе не быть родственниками, но финучреждение не отказывает им в предоставлении займа. Это могут быть юридические лица, которые покупают нежилые помещения, или друзья, желающие сохранить и приумножить свои средства путем их вложения в недвижимое имущество.

Если ипотека оформлялась на двоих супругов, банк наделен правом требовать от любого из созаемщиков выполнять взятые на себя обязательства по займу. В этом случае неважно, на кого по факту оформлялся договор кредитования.

Если договор участия в долевом строительстве был заключен и оплачен гражданином до вступления в брак, то он и становится единоличным собственником квартиры. Получение ключей от квартиры и, соответственно, оформление права собственности на нее уже после заключения брака само по себе не является основанием для возникновения права общей собственности супругов на данную квартиру.

Не пропустите:

Супруг будет иметь право потребовать ½ от уплаченных платежей по ипотеке в период брака. Например, квартира стоила всего 2 млн рублей, из них 1 млн был выплачен до заключения брака, а остальные деньги в размере 1 млн рублей уже в период брака. Значит, супруг при разводе будет иметь право потребовать возместить ему 500 тысяч рублей.

Отвечает руководитель отдела правового сопровождения «НДВ супермаркет недвижимости» Ксения Буслаева:

Кроме того, поскольку предметом сделки являлся объект долевого строительства, вне зависимости от даты заключения договора долевого участия и даты его регистрации право собственности на объект недвижимости (квартиру) возникло у супругов в браке.

Как правило, суд осуществляет раздел имущества между супругами в равных долях (50% мужу и 50% жене), но в исключительных случаях может и отойти от принципа равенства сторон и присудить одному из супругов, например с учетом сумм платежей, произведенных до брака или с учетом интересов несовершеннолетних детей, долю большую или меньшую, чем второму супругу. Поэтому при недостижении согласия я бы рекомендовала обратить особое внимание на даты и суммы платежей, совершенных до заключения брака.

Текст подготовила Мария Гуреева

Предположим, квартира стоила 5 млн рублей. 3 млн рублей супруг внес как первый взнос, 2 млн взял в ипотеку. Далее заключил официальный брак и выплатил 1 млн рублей за время супружества. Супруга имеет право на сумму, равную ½ от выплаченной супругом суммы, то есть на половину от 1 млн рублей 500 тысяч. Считаем в долях на квартиру: 500 тысяч это 10% от стоимости квартиры, или 1/10 в долях.

Главный редактор: Воронцева О. А.

Пользователь сайта Woman.ru понимает и принимает, что он несет полную ответственность за все материалы, частично или полностью опубликованные с помощью сервиса Woman.ru. Пользователь сайта Woman.ru гарантирует, что размещение представленных им материалов не нарушает права третьих лиц (включая, но не ограничиваясь авторскими правами), не наносит ущерба их чести и достоинству.

на мужа, потому что в случае развода, если ипотека будет на вас, фиг чего с него стряхнете и никакие законы вам не помогут. Будете сами выплаты тянуть, а он квартиру пилить.

Пользуетесь ли вы мультиваркой?

Катя, а город какой? 🙂

Если супруг выступает поручителем, то собственность может быть индивидуальная, но т.к. квартира приобреталась в браке супруг имеет право на половину.

Учредитель: Общество с ограниченной ответственностью «Хёрст Шкулёв Паблишинг»

Оптимально когда собственника квартиры два муж и жена все выплаты в случае чего пополам

Чтобы равномерно распределить и груз ответственности, можно обратиться за помощью к специалистам банка — они могут дать совет по составлению договора или предложить готовый образец. Нотариальное заверение договора — обязательно в любом случае.

К сожалению, в практике встречаются случаи, когда один из супругов при заключении брачного договора отказывается от квартиры, мотивируя это тем. Что ответственность за выплату ипотеки несет полностью другой супруг.

Требование банка об обязательном оповещении при изменении условий договора или его расторжении вполне обоснованно. Поскольку квартира, находящаяся в залоге (поскольку применяется ипотечное кредитование) является одновременно предметом совместной собственности, то интерес банка к предмету залога очевиден. Все те обстоятельства, которые изменяют степень риска невозврата заемных средств — напрямую касаются кредитора.

Общий порядок покупки квартиры в ипотеку супругами – стандартен и предполагает только привлечение мужа(жены) как созаемщик и дополнение пакета документом бумагами о заключении брака. Однако существуют некоторые нюансы, о них следует знать заранее:

Также при составлении брачного контракта супруги могут оформить приобретенный объект в долевую собственность. Документ четко регламентирует разделение имущества.

Так как заемщиками по ипотеке выступают двое, то и комплект документов в банк подается на двоих. Это же касается личного страхования – полис приобретает и регулярно продлевает каждый супруг. Привлечение жены или мужа в качестве поручителя практикуется очень редко и возможно, только если банк предусматривает такой способ покупки недвижимости.

Для чего нужно согласие второго супруга

При этом стоит учесть некоторые нюансы, в части выбора основного заемщика. Несмотря на полное равноправие мужчин и женщин, существует определенная разница, на кого именно брать кредит. Например, банк учтет, что женщина раньше уходит на пенсию, соответственно, срок ее трудовой деятельности может быть короче. То есть и ипотечный договор может иметь более короткий срок.

Оба супруга могут вернуть излишне уплаченный НДФЛ, допускается свободное использование средств материнского капитала для частичного или досрочного погашения.

Одобрение составляется при подписании брачного договора – когда супруг(а) по любым причинам не участвуют в ипотечном соглашении как созаемщик. Подается документ один раз при оформлении всех бумаг в банке. В дальнейшем подтверждение не требуется, а отзыв – не предусмотрен.

Ключевая особенность такого ипотечного договора – практически безусловное участие в сделке второго супруга. Он или она в обязательном порядке должны быть привлечены в качестве созаемщика. Причем по условиям многих банков, супруг(а) могут не соответствовать общим требованиям, в отличие от иных лиц-созаемщиков (братьев, сестер, друзей). Кроме того, кредитор может выставить созаемщику-супругу(е) свои требования. Например, Сбербанк не привлекает к сделке лиц без российского гражданства.

— Взяли с женой квартиру в ипотеку. Она — заёмщик, я — созаёмщик. Доли равные. Сейчас развелись. Она хочет оставить квартиру себе. Переоформить собственность на себя одну и меня выписать, и из кредита тоже! После этого могу ли я претендовать на какую-нибудь долю в квартире и не останусь ли ни с чем, — задаётся вопросом Руслан на одном из банковских форумов.

Действительно, супруги часто берут квартиру в ипотеку именно как созаёмщики. Плюсы очевидны. Во-первых, в этом случае оба имеют право на недвижимость, которую смогут поделить после развода. Во-вторых, при одобрении займа банк будет учитывать доход обоих созаёмщиков. Это повышает шансы на одобрение кредита, если у заёмщика небольшой доход. Более того, это позволяет существенно сэкономить и на процентах.

Чтобы взять ипотеку, не обязательно хорошо зарабатывать. Кредит можно оформить вместе с созаёмщиком (можно выбрать до четырех человек) и выплачивать в складчину. Чаще всего такой формой жилищных займов пользуются супруги, которые покупают общую квартиру в ипотеку. Впрочем, несмотря на все плюсы, подобная сделка может обернуться серьёзными проблемами. Лайф выяснил, как взять ипотеку с созаёмщиком и не потерять свои деньги.

— Созаёмщик — это дополнительный участник ипотечного договора, который наравне с титульным заёмщиком несёт ответственность за выплату кредита и имеет права на приобретаемое жильё, — объяснил юрист Европейской юридической службы Геннадий Локтев. — Это классические договорные правоотношения. Поскольку договорные отношения индивидуальны, стоит обратить внимание на условия договора, права и обязанности сторон, ответственность. В случае если возникают какие-то сомнения, лучше проконсультироваться у специалистов.

Фото: © РИА Новости / Алексей Сухоруков

Фото: © РИА Новости / Алексей Сухоруков

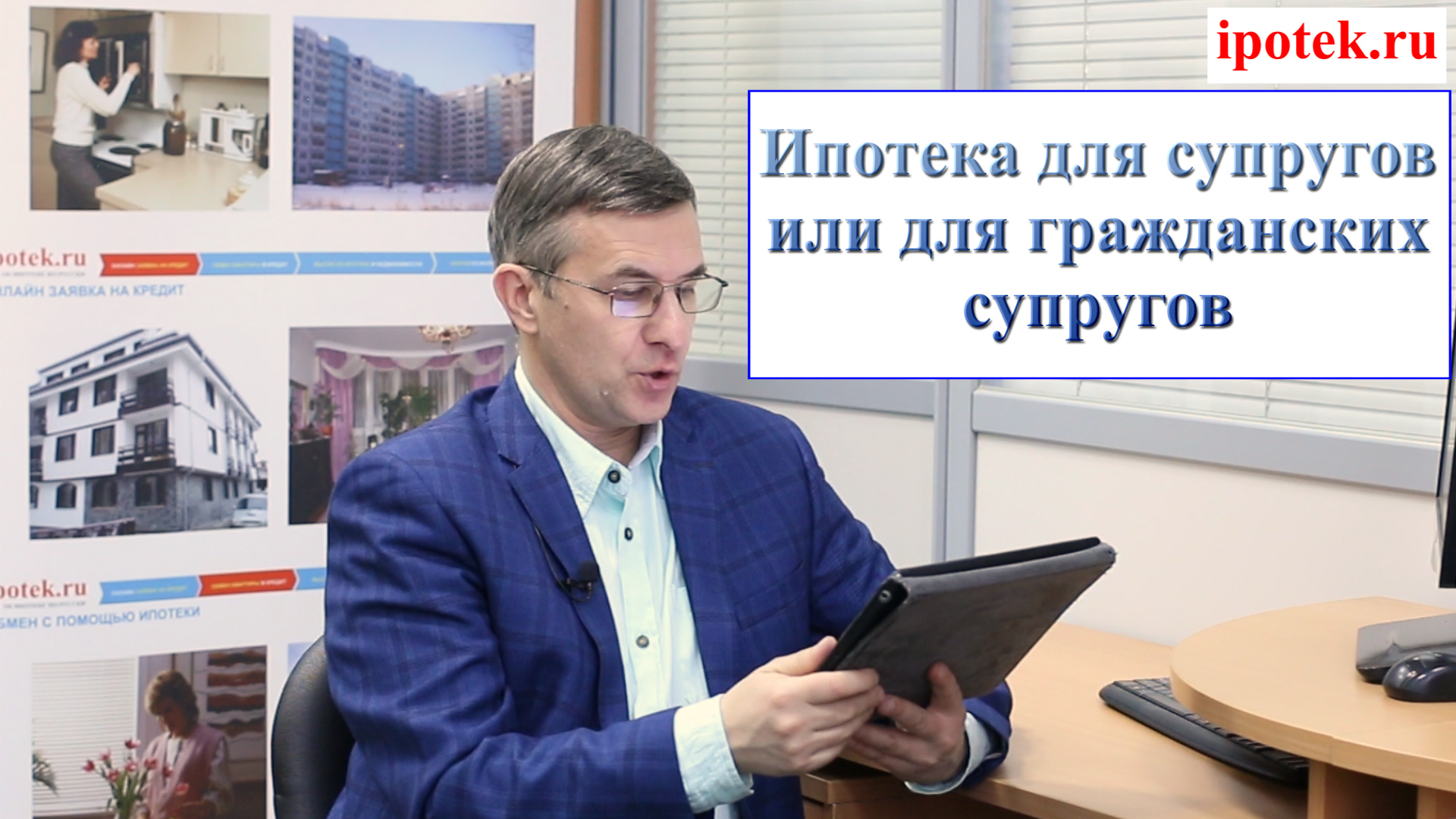

www.ipotek.ru/video/grajd-suprugi.mp4 2018-03-06 PT6M27S Ипотека для супругов или для гражданских супругов true //www.ipotek.ru/image.php?width=500&image=/video/grajd-suprugi.jpg&v=3918 //www.ipotek.ru/image.php?width=500&image=/video/grajd-suprugi.jpg&v=3318

Здравствуйте.

С вами я, Дмитрий Овсянников.

Видео

Еще одно письмо с Ютуба: «Дмитрий, можете дополнительно пояснить ситуацию с приобретением квартиры в ипотеку семьей из двух человек, когда они еще не женаты но собственность хотят оформить поровну. Ну и в чём разница, если брать ипотеку будучи зарегистрированными в браке».

Что будет, если приобретать квартиру, пока молодые люди еще не женаты, а являются (с точки зрения нашего законодательства) сожителями: живут вместе?

В этом случае (опять же, с точки зрения нашего законодательства) их нельзя рассматривать как семью, и в этом случае, доходы одного человека — это доходы одного человека: не доходы семьи. И имущество, которое он покупает на эти доходы — также является его имуществом, а не совместно нажитым — имуществом целой семьи.

Но вернемся к нашей ситуации.

Начнем с того, что никакого гражданского брака не существует, такого понятия нет в российском законодательстве. Браком в России признается только союз, зарегистрированный в государственных органах ЗАГС (Семейный кодекс РФ, ст. 1, п. 2). Имущество, приобретенное супругами в период брака, является их совместной собственностью (за исключением имущества, полученного одним из супругов в наследство или в дар). Если брак официально не зарегистрирован, то и совместной собственности у пары быть не может.

Ипотека это простой и надежный способ покупки жилья в гражданском браке, чтобы права всех сторон были защищены оба созаемщика имеют право на долю, добавляет управляющий партнер компании «Метриум» Мария Литинецкая. Доля каждого будет являться залоговым обеспечением по кредиту.

Что такое гражданский брак

Известно множество случаев, когда квартира была куплена еще в незарегистрированном браке, потом пара женилась, а через несколько лет после развода один из супругов оказывался ни с чем. А все потому, что супруги не оформляли жилье в долевую собственность и забыли, что квартира, купленная до брака, не считается общей долевой собственностью и не подлежит разделу.

«Российское законодательство не приравнивает гражданские отношения между мужчиной и женщиной (то есть сожительство) к брачным отношениям, а потому не распространяет на них нормы о правовой защите супругов, отмечает руководитель юридической службы компании «Инком-Недвижимость» Светлана Краснова. К сожалению, известно немало случаев, когда после прекращения фактических брачных отношений женщина или мужчина остается ни с чем, поскольку все имущество в период сожительства приобреталось на имя второй половины».

При заключении такой сделки можно выделить как равные доли, так и неравные с учетом размера вклада каждого из гражданских супругов.

Если ипотека на двоих не подходит или кредитор выносит предварительно отрицательное решение, важно уточнить у банка:

Для банка такой вариант гораздо интереснее, чем ипотека на одного человека. В случае наличия двух созаемщиков он имеет дополнительные гарантии исполнения обязательств. Однако еще на этапе подачи документов и рассмотрения ипотечной заявки кредитор настойчиво рекомендует сразу обговорить условия обслуживания займа между участниками сделки, а именно четко распределить обязанности по выплатам с их документальной фиксацией. Делать это необходимо в целях избегания проблем и недопонимания в будущем.

Выступить в такой роли могут друзья клиента, его родственники, партнеры по бизнесу и т.д., если банк допускает это. Если займ оформляется на одного из супругов, состоящих в официальном браке (семейная ипотека), то второй автоматически станет созаемщиком. Предусматривается данная особенность российским законодательством и объясняется тем, что все имущество, нажитое в браке, является общим.

Какие банки рассматривают ипотеку на двоих

В ситуации, когда жилищный вопрос требует незамедлительного решения, но дохода одного человека недостаточно для обслуживания будущего долга, выходом может стать ипотека на двоих. Рассмотрим подробнее можно ли взять ипотеку на двоих, как и на каких условиях можно оформить такой кредит в российских банках.

Можно ли оформить ипотеку на двоих? Ответ будет положительным, если созаемщик добровольно соглашается на такую сделку, соответствует требованиям банка, готов разделить ответственность по выплате долга с основным заемщиком и предоставить полный комплект бумаг. Взять ипотеку под залог покупаемого жилья с такими условиями можно практически в любом крупном российском банке: Сбербанке, Россельхозбанке, ВТБ, Райффайзенбанке и т.д.

Сможет ли один человек в таком случае полноценно обслуживать немаленький долг или все же потребуется второй солидарный должник? Определиться со своими финансовыми возможностями следует заблаговременно с помощью ипотечного калькулятора.

В качестве созаемщика можно привлекать не только одного человека. Некоторые банки разрешают оформление до 3-5-ти созаемщиков.