- Когда ПФР может отказать в выдаче сертификата

- Какие трудности при рефинансировании ипотеки возникают у заемщиков с материнским капиталом?

- Россияне, которые использовали для погашения ипотеки средства маткапитала, смогут рефинансировать ипотечный кредит. Об этом сообщает МИА «Россия сегодня» со ссылкой на пресс-службу Минтруда РФ.

- Варианты рефинансирования

- Использование материнского капитала при рефинансировании ипотечного займа

В пункте 3 Правил, регулирующих использование материнского сертификата, значится, что деньги можно использовать для погашения обязательства, возникшего до рождения второго и последующих детей. В 256-ФЗ содержится положение, что средства предназначены для «улучшения жилищных условий».

При проведении рефинансирования необходимо обращать внимание на несколько моментов:

Дополнительные причины отказа:

Когда ПФР может отказать в выдаче сертификата

Более подробно с причинами отказа можно ознакомиться в 256-ФЗ.

Рефинансирование ипотеки после использования материнского капитала сопряжено с решением множества проблем, если семейный сертификат был задействован для частичного погашения задолженности до обращения за новым кредитом.

В соответствии с 256-ФЗ от 29.12.2006 года владельцу сертификата дается право использовать его для погашения как основного долга по ипотечному кредиту, так и процентов. В более позднее время было решено, что деньги можно задействовать даже тогда, когда речь идет о рефинансировании.

Как только первый банк получает деньги в погашение задолженности, обременение с имущества снимается. Но заемщик не должен забывать про нотариально заверенное обязательство выделить долю каждому ребенку.

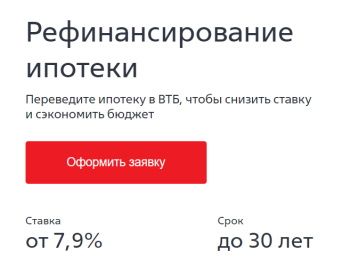

Повышенная востребованность рефинансирования объясняется стремительным падением ипотечных ставок на протяжении последних 2-х лет. Например, средняя ставка по ипотеке в 2019 г. составляла 10-10,5%, а в первом квартале 2021 г. уже снизилась до 7,3%.

Важные ремарки:

Какие трудности при рефинансировании ипотеки возникают у заемщиков с материнским капиталом?

Рефинансирование ипотеки – популярная в настоящая время услуга. Но получатели материнского капитала имеют с ней некоторые трудности.

Например, вы взяли в 2019 году ипотечный кредит в размере 5 млн рублей в одном банке под 10,5% годовых, а сегодня вам остаток долга 4,5 млн другой банк предлагает рефинансировать под 7,9% годовых. Разница в процентах за год составит 117 тыс. рублей. Соответственно, ежемесячный платеж по ипотеке только в части процентов можно снизить почти на 10 тыс. рублей. При сроке рефинансирования 10 лет за эти годы вы сэкономите около 1 млн рублей процентов.

Хорошо известно, что при оформлении ипотеки приобретенное за ее счет жилье находится в залоге у банка и на него наложено обременение. Стандартная процедура, но при использовании материнского капитала она усложняется, потому что дети в данной схеме становятся одними из собственников жилья. А значит – все действия по управлению и распоряжению такой квартирой или домом должны осуществляться с привлечением службы опеки.

В настоящее время владелец материнского капитала, который использовал его для приобретения недвижимости в ипотеку, после выплаты всей суммы задолженности должен оформить жилье в общую собственность на себя, супруга и детей с определением долей. При этом рефинансировать свой кредит он не может.

Проект постановления, разработанный в Минтруде, позволит внести изменения в ныне действующие правила и дать возможность рефинансировать кредиты, на погашение которых был использован маткапитал.

Россияне, которые использовали для погашения ипотеки средства маткапитала, смогут рефинансировать ипотечный кредит. Об этом сообщает МИА «Россия сегодня» со ссылкой на пресс-службу Минтруда РФ.

Ранее Минтруд предложил упростить использование маткапитала на компенсацию затрат на строительство жилого дома. По предложению ведомства, из перечня документов нужно исключить акт выполненных работ, достаточно выписки из Росреестра.

Минтруд разработал проект, корректирующий правила направления средств материнского капитала на улучшение жилищных условий.

Дело в том, что в результате рефинансирования первоначального ипотечного займа с жилья снималось обременение первого кредитора и в соответствии с правилами указанное жилое помещение необходимо было оформить в общую собственность семьи, в то время как на данное жилье с момента госрегистрации договора об ипотеке накладывалось обременение нового кредитора, рефинансировавшего первоначальный ипотечный займ.

У обладателей маткапитала появится возможность рефинансирования ипотечного кредита, на погашение которого направлены средства маткапитала.

По действующим правилам владелец сертификата обязан оформить жилое помещение, приобретенное с использованием средств маткапитала, в общую собственность владельца сертификата, его супруга и детей с определением размера долей по соглашению в течение 6 месяцев после полной выплаты задолженности по кредиту или после снятия обременения с жилого помещения.

Это не позволяет гражданам, направившим средства маткапитала на погашение ипотеки, рефинансировать ее.

Второй вариант — уменьшение сроков погашения. Это позволяет ускорить выплату ипотечного кредита и меньше переплатить банку. Заемщик, который выбирает этот вариант, должен быть твердо уверен в том, что его текущее финансовое состояние даст возможность уплачивать взносы по кредиту в прежнем объеме.

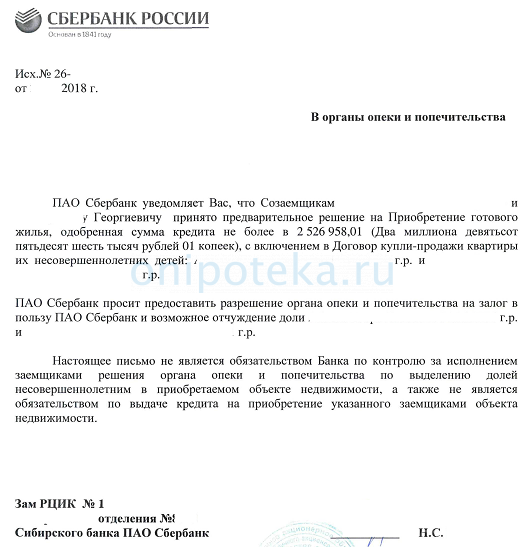

Поскольку процедура рефинансирования предполагает закрытие кредита и возникновение у жилья повторного залога, органам опеки нужно убедиться в целевом использовании средств, а также в том, что жилищные условия детей не ухудшатся после сделки. Аналогичное разрешение от органов опеки нужно получить и тогда, когда в качестве одного из собственников выступает ребенок.

Снижение ставки в текущем банке, без смены кредитора. Иногда у некоторых банков могут быть доступны программы, которые позволяют уменьшить ставку, не прибегая к процедуре рефинансирования — они делают это ради удержания платежеспособного заемщика. В этой ситуации никаких расходов на переоформление не потребуется.

Варианты рефинансирования

Дополнительные расходы, делающие потенциальную выгоду ничтожной. В процессе рефинансирования нужно будет оценить стоимость недвижимости (ее запросит кредитор), это может стоить в пределах 10 000 рублей. При этом нужно будет купить страховку в новом банке, и далеко не факт, что его программа страхования окажется более привлекательной по цене.

Срок кредита и размер задолженности. Если заемщик уже перешел на вторую половину срока кредитования, а остаток долга несущественный, рефинансирование часто не приводит к окупаемости всех стараний.

Дело в том, что при смене банка детям необходимо выделить доли, а передача имущества несовершеннолетних в залог рассматривается, как ухудшение жилищных условий, поэтому органы опеки могут и отказать. Однако по факту меняется только залогодержатель, при этом рефинансирование интересы детей отнюдь не нарушает — напротив, семья может снизить переплату по ипотеке и общее финансовое бремя.

Индивидуальные обстоятельства. Чтобы банк одобрил рефинансирование, требуется учет совокупности факторов. Поэтому шансы заемщика на положительное решение банка снижаются, если ранее он, к примеру, допускал нарушения сроков платежей или сейчас не имеет официального места работы.

При использовании материнского капитала в виде первоначального взноса по ипотеке право собственности на залоговую недвижимость должно быть распределено между всеми несовершеннолетними детьми. За соблюдением этого обязательства тщательно следят надзорные органы. В результате такого распределения долей при подаче заявки на рефинансирование у граждан возникают определённые трудности:

Если размер ипотеки значительно превосходит сумму материнского капитала, то на её погашение в любом случае уйдёт много времени. В этом случае имеет смысл сохранить право на рефинансирование и при появлении более лояльной программы кредитования переоформить заём. Возможно, что такой переход поможет сэкономить сумму, сопоставимую с размером капитала.

Использование материнского капитала при рефинансировании ипотечного займа

При возникновении такой ситуации держатель капитала должен выбрать один из двух вариантов:

В том случае, когда было принято решение о погашении рефинансированной ипотеки, обязательство по которой возникло до рождения ребёнка, в Пенсионный фонд будет необходимо предоставить следующие документы:

В законе о материнском капитале есть важный пункт, который как раз позволяет использование сертификата для погашения ранее взятой ссуды. Оговорка звучит следующим образом. Владелец сертификата либо его супруг может использовать средства материнского капитала для погашения основного долга по кредиту, взятого по программе рефинансирования для закрытия предыдущего займа. Также сертификат разрешено использовать для погашения процентов.

/images/4/refinansirovanie-ipoteki-ispolzovannim-12DE.jpg Фото: Сергей Булкин/NEWS.ru

Минтруд разработал проект постановления правительства, в котором предусматривается возможность рефинансирования ипотечного кредита для людей, которые потратили на его погашение материнский капитал.

Сейчас жильё, купленное с использованием маткапитала, необходимо оформлять в общую стоимость владельца сертификата, его супруга или супруги и детей. Это нужно сделать в течение полугода после полной выплаты долга или после снятия обременения с жилья. Таким образом, рефинансировать ипотечный кредит получившие маткапитал лица не могут. Проект постановления снимет это ограничение, если кабмин его примет, сообщает «Парламентская газета».

В январе размер материнского капитала был проиндексирован на 3,7%. В настоящее время он составляет 483,8 тысячи рублей на первого ребёнка и 639,3 тысячи рублей на второго. Если семья получала выплату на первого ребёнка, доплата на второго равняется 155,6 тысячи рублей. Тратить эти средства можно на улучшение жилищных условий, покупку товаров для детей-инвалидов, образование для ребёнка, формирование накопительной части трудовой пенсии для женщин.

Ассоциация российских банков (АРБ) обратилась к московскому мэру Сергею Собянину с письмом, где просит решить проблему рефинансирования ипотеки, для выплаты которой использовался маткапитал. Ввиду снижения Центробанком ключевой ставки банки снижают процентную ставку по ипотеке, поэтому заемщики могут рефинансировать ранее оформленные кредиты и получить более выгодные условия. Но в реальности уменьшения расходов добиваются далеко не все.

При приобретении жилья в ипотеку оно всегда передается банку в залог. Если на погашение части ипотеки направляются средства маткапитала, после погашения кредита, в том числе за счет рефинансирования, заемщик обязан наделить детей и супруга долями в квартире. Затем начинается оформление ипотеки по новому кредиту. Но на оформление в залог квартиры, собственником доли в которой является несовершеннолетний, нужно разрешение органов опеки и попечительства.

Однако, по словам АРБ, органы опеки и попечительства, как правило, это не одобряют, поскольку формально ипотека ухудшает имущественное положение несовершеннолетних. При этом органы опеки и попечительства не учитывают взаимосвязанность изначального и вторичного кредитных договоров и улучшение положения заемщика по второму договору.

Традиционно новый банк назначает повышенную ставку, пока не получит квартиру в залог. Но обременение имущества, собственником части которого является несовершеннолетний, нужно согласовывать с органами опеки. Как правило, такое разрешение они не дают. В итоге семья получает не пониженную финансовую нагрузку, а возросшие расходы на обслуживание кредита.

Хотя при неофициальном общении банкиры отмечают, что разрешение органов опеки на залог квартиры и подтверждение использования маткапитала просят не все кредиторы.

«Предлагаемые законопроектом изменения упрощают процесс рефинансирования ипотечных кредитов, в том числе с использованием средств маткапитала; снижают риски новых кредиторов в части оформления обеспечения, что позволяет сразу установить пониженную процентную ставку по кредиту; защищают интересы заемщика и соблюдают интересы ребенка по наделению его долей в собственности при окончательном погашении кредита», — подчеркивается в пояснительной записке к законопроекту.

В Государственную Думу внесены поправки в отдельные законодательные акты Российской Федерации в части упрощения процедуры перехода на ипотеку с более выгодными условиями для семей с детьми.

«В случае принятия, законопроект позволит семьям, имеющим соцподдержку государства, снизить затраты на обслуживание кредита», — подчеркнула Ирина Яровая.

По действующим правилам владелец сертификата обязан оформить жилое помещение, приобретенное с использованием средств маткапитала, в общую собственность владельца сертификата, его супруга и детей с определением размера долей по соглашению в течение 6 месяцев после полной выплаты задолженности по кредиту или после снятия обременения с жилого помещения.

Предлагается перенести обязательное условие, согласно которому жилое помещение оформляется в собственность после снятия обременения с жилого помещения в случае приобретения или строительства жилого помещения с использованием ипотеки, на этап полного погашения займа, предоставленного последующим кредитором, а не сразу после погашения первого займа.

Минтруд России разработал проект постановления, корректирующий правила направления средств материнского капитала на улучшение жилищных условий. В случае принятия постановления у обладателей материнского капитала появится возможность рефинансирования ипотечного кредита, на погашение которого направлены средства материнского капитала.

Это позволит гражданам рефинансировать ипотечный кредит, погашение которого осуществлялось с использованием средств материнского (семейного) капитала.