Реструктурировать займ до наступления просрочки имеют право только те клиенты, которые соответствуют определенным требованиям банка. В числе этих условий – и то, как добросовестно заемщик относится к своим долговым обязательствам, наличие постоянного дохода, а также наличие уважительной причины.

Изменение условий договора в пользу клиента может помочь избежать просрочки, сохранить положительной историю заемщика, избежать штрафных санкций. Следует учесть, что чем раньше вы обратитесь в банк, тем выше будет шанс получить согласие. При этом важно, чтобы в новых условиях вы нашли возможность выплатить займ в полном объеме в установленный срок, в противном случае пройти процедуру повторно не удастся.

Требования к заемщику

Важно! Реструктуризация кредита в Сбербанке физическому лицу доступна только в том случае, если еще не было допущено просрочки по текущему займу. В связи с этим следует обратиться в банк сразу при возникновении риска невыплаты по текущему займу. К сожалению, не все заемщики успевают пройти процедуру до наступления просрочки. В противном случае речь будет идти уже о реструктурировании задолженности.

Рассмотрим, на каких условиях заемщики могут получить реструктурирования займа в Сбере. По сути, это стандартная процедура, которую используют многие финансовые учреждения.

Реструктуризация кредита в Сбербанке физическому лицу 2019 – как способ избежать просрочки задолженности и штрафных санкций пользуется у клиентов неизменным спросом. Востребованность этой процедуры во многом обусловлена тем, что выплачивать займ приходится на фоне растущей инфляции и падения реальных доходов.

Благодаря программе реструктуризации ипотеки с помощью государтсва, решить проблемы по выплате долга могут:

В ситуации, когда материальное положение резко ухудшилось (уволили с работы, потеряли кормильца) следует обратиться в банк для реструктуризации ипотеки. О том, как проходит процесс реструктуризации кредита в Сбербанке подробнее в материале ниже.

На сегодня в первую очередь финансовая организация Сбербанк предоставляет реструктуризацию по ипотечному кредиту:

Заявление

Смягчение условий по оплате кредита поможет заемщику исполнить финансовые обязательства без судебных разбирательств. Стоит отметить, что кредитор в большинстве случаев согласится оформить реструктуризацию ипотеки. Ему выгодней получать минимальный размер ссуды от клиента, чем полное отсутствие платежей.

Сбербанк предлагает такие условия по реструктуризации кредита:

Новые условия погашения долга будут зависеть от причин, по которым клиент не может выполнять финансовые обязательства. Также имеет значение пакет документов, представленный в качестве доказательной базы и правильность действий самого заемщика. Следовательно рассчитывать на то, что банк позволит самостоятельно выбрать максимально удобный вариант возвращения долга не стоит.

Необходимые документы для реструктуризации кредита включают:

По ситуации банк может запросить дополнительные документы по своему усмотрению.

Для физических лиц есть ряд нюансов. Например, при просрочках могут отказать в рефинансировании. Также можно воспользоваться льготными вариантами реструктуризации с привлечением государственных ресурсов и фондов.

Безусловно, как у любого кредита, реструктуризация ипотеки Сбербанка в 2021 году приносит клиенту как выгоды, так и минусы, которые важно учитывать в своей финансовой стратегии.

Документы

Главное – чтобы новые условия сотрудничества устроили обе стороны. В результате соглашения вносятся изменения в условия первичного договора, оговариваются последствия несоблюдения новых условий по кредиту для должника. Заемщики обращаются в банк с заявлением и с документами, подтверждающими необходимость данных изменений. Банк согласует условия, стороны подписывают дополнительное соглашение.

Если вы столкнулись с необходимостью реструктуризации ипотеки Сбербанка в 2021 году, не стоит откладывать решение этого вопроса. Будущие и нынешние держатели кредита на квартиру и другую недвижимость могут всегда обратиться за консультацией к представителям Сбербанка по поводу проведения процедуры.

Порядок оформления сделки следующий:

Основной недостаток этой процедуры только один – существенное увеличение переплаты по кредиту в целом для заемщика. Кстати, банк не всегда идет на уступки клиенту, только в случае объективных и веских оснований, поэтому для получения реструктуризации следует потрудиться и вести переговоры достаточно убедительно.

Наталья Алымова Сбербанк

Второй важный момент! Мы об этом пишем постоянно, но считаем необходимым напомнить еще раз: в состоянии эйфории от того, что все так удачно разрешилось, не забудьте внимательно прочитать все, что будете подписывать.

Программа рефинансирования кредитов предоставляет возможность заемщику перекредитоваться на более привлекательных условиях, погасив действующие займы.

Заявка подается в отделении, в котором был оформлен кредитный договор. Как правило, оформление проходит в несколько этапов. На первой встрече специалист банка знакомится с положением клиента, и разъясняет ему варианты выхода из сложившейся ситуации. Второй этап — предоставление в банк пакета документа: заявка на реструктуризацию рассматривается в течение 10 рабочих дней.

Реструктуризация — пересмотр условий кредитного договора, направленный на контроль и (или) снижение долговой нагрузки клиента. Сбербанк идет навстречу клиенту с целью дать ему возможность поправить свое финансовое положение. В противном случае размер задолженности может приобрести крупных размеров, и вопрос придется решать в судебном порядке.

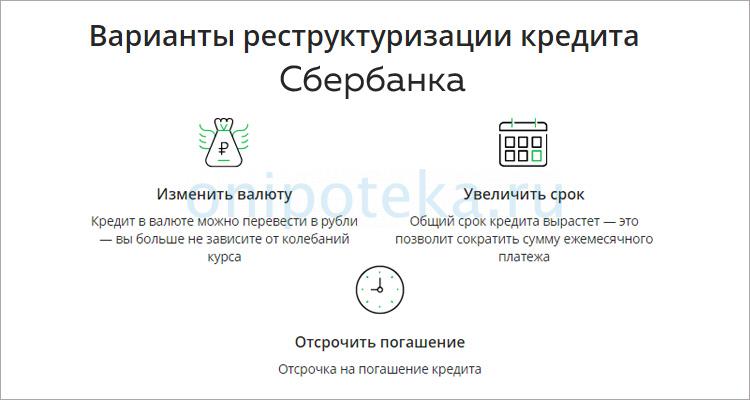

Кредитная организация рассматривает заявки на реструктуризацию в строго индивидуальном порядке. Каждый конкретный случай требует отдельного решения, поэтому помощь клиенту со стороны банка может выражаться в следующем:

Как реструктуризировать задолженности в Сбербанке

Наличие одного или нескольких оснований для реструктуризации кредита — не гарантирует клиенту, что Сбербанк пойдет ему навстречу, и изменит первоначальные условия по договору. Клиент должен показать банку, что такая мера реально ему поможет выйти из сложившейся ситуации. Поэтому для снижения рисков Сбербанк запрашивает пакет документов. В него входят:

Клиенты, испытывающие временные трудности с оплатой кредита, могут воспользоваться реструктуризацией — дополнительной услугой Сбербанка, направленной на помощь в снижении уровня долговой нагрузки. Услуга находится в свободном доступе, поэтому заявка подается заемщиками, отвечающими требованиям кредитной организации.

В соответствии с п. 4 ст. 46 ФЗ «Об исполнительном производстве», если у должника отсутствует имущество и доходы, судебный пристав-исполнитель, после выполнения всех обязательных мероприятий, вернет исполнительный документ взыскателю (банку). Повторная подача исполнительного документа возможна только через полгода. Таким образом процедура может повторяться несколько раз, в итоге банк может оказаться ни с чем. Поэтому реструктуризация на определенном этапе для Сбербанка имеет большое значение.

Не дав заемщику время на решение временных финансовых трудностей, и доведя процесс до суда, банк может столкнуться с еще одной, более серьезной проблемой. Если у ответчика (заемщика) нет ни постоянного источника дохода, ни имущества, на которое может быть наложено взыскание, суд так или иначе примет решение в пользу банка, но с выполнением принято решение возникнут трудности. Сервис Brobank.ru в своих материалах всегда старается давать ссылки на действующее законодательство.

Накануне глава Банка России Эльвира Набиуллина сообщила, что банки приняли 784 тысячи заявок на реструктуризацию кредитов, при этом за последнюю неделю доля одобренных заявок выросла с 44% до 60%. Таким образом, Сбербанк получил почти половину общего числа заявок на реструктуризацию.

Основная часть одобренных к этому времени Сбербанком заявок (67 тысяч на 48,4 млрд рублей) — реструктуризация по его собственной программе, в том числе 15 тысяч заявок на 32,1 млрд рублей — по ипотеке.

"Главное отличие собственной программы реструктуризации Сбербанка — это полное отсутствие каких-либо лимитов, — подчеркнул Ведяхин. — То есть если кредит человека превышает эти установленные государством пределы, он все равно может обратиться к нам за каникулами".

Ипотека берётся на большой срок, а залогом чаще всего выступает сама приобретаемая квартира. Очень сложно заранее предусмотреть риски на годы вперёд и рассчитать, какими возможностями вы будете обладать к тому времени, ведь жизнь непредсказуема и впереди может поджидать немало трудностей. Как же быть, если не удаётся выплатить сумму за ипотеку в предусмотренный договором срок?

Четвёртый вариант – кредитные каникулы. Так называют предоставление заёмщику отсрочки, в ходе которой платёж по кредиту уменьшается вдвое. За это время он должен исправить своё материальное положение и найти возможность вновь стать полностью платёжеспособным. Недоплаченные суммы распределяются по оставшемуся сроку платежей.

Что такое реструктуризация ипотеки

В Сбербанке доступно немало различных типов реструктуризации, перечислим основные из них:

А значит, если ваше материальное положение ухудшилось, и вы не можете выплачивать кредит по старому графику – не нужно прятаться от кредиторов. В особенности если речь идёт об ипотеке, ведь ваше жильё является банковским залогом, а его с собой не унесёшь. Следует сразу же обратиться в банк и изложить свои обстоятельства – и банк наверняка примет положительное решение по вопросу реструктуризации вашего долга.

Обратиться к программе реструктуризации, созданной специально для таких случаев. Реструктуризацией называют пересмотр условий договора ипотечного кредитования с таким расчётом, чтобы заёмщик смог выполнить взятые на себя обязательства. В результате её проведения, как правило, ежемесячный платёж уменьшается, что достигается за счёт увеличения сроков выплат. Таким образом, нагрузку на семейный бюджет можно серьёзно сократить, что поможет пережить тяжёлые времена.

Банки рассматривают заявки в случаях:

Форму заявления можно получить, посетив офис кредитной организации, или же скачав бланк с сайта банка в электронном формате.

Когда необходима реструктуризация долга?

Рассмотрим, как происходит реструктуризация долга по кредиту, если он просрочен. Такое условие является обязательным, в частности, в Альфа-банке. Напротив, Сбербанк запросы клиентов, допустивших пропуск ежемесячного платежа, не рассматривает.

Вы имеете право, запросить реструктуризацию, даже если есть просрочка, если:

Ипотечные каникулы дают отсрочку в погашении платежей на срок не больше полугода. Иногда возникает необходимость сделать перерыв в платежах, но это чревато серьезными последствиями (расторжение ипотечного соглашения и взыскание квартиры как залогового имущества), поэтому банки предлагают заемщику уйти на каникулы. Данная услуга является платной – плательщик потеряет определенную сумму, но не будет рисковать всем кредитом.

Какое именно решение предпринять банк решает индивидуально в каждом конкретном случае. Так же как в момент рассмотрения заявки по ипотеке, кредитная организация имеет право отказать в реструктуризации без объяснения причин.

Помимо ухудшения финансового положения, уважительной причиной для выполнения реструктуризации станет призыв заёмщика в ряды российской армии, рождение ребёнка и уход в декретный отпуск одного из супругов, длительная болезнь с обязательным документальным подтверждением, увольнение с работы. Все эти ситуации будут рассмотрены кредитором и вынесено решение.

Часто такое решение становится единственным возможным, чтобы не потерять приобретённое жилое помещение и не испортить собственную кредитную историю. Какие ещё плюсы имеет такое решение?

Реструктуризация ипотечного кредита в Сбербанке физическому лицу 2021

Программа реструктуризации ипотечных жилищных кредитов, разработанная государством, позволяет обеспечить поддержку отдельным категориям граждан. Стоит иметь в виду, что действие этой льготы распространяется далеко не на всех. И прежде чем заручится поддержкой государства следует удостовериться, что кредитная компания пойдёт на встречу заёмщику и поддержит рефинансирование.

Таким образом, реструктуризация кредита в Сбербанке физическому лицу в 2021 году доступна не всем. Следует помнить, что одобрение процедуры перерасчёта принимается кредитором самостоятельно и не является обязательством с его стороны. То есть это всего лишь мера, предназначенная спасти положение и дать клиенту шанс не испортить кредитную историю и приобретённую недвижимость.

Банки несёт определённые убытки предлагая клиентам решения такого рода, но они идут на такие меры. Это обусловлено их участием в программе государственной поддержки. Соответственно поддерживают такую опцию, только кредиторы, участвующие в программе государственной поддержки и являющиеся партнёрами АИЖК, так как именно это агентство обеспечивает подобные послабления для заёмщиков.

Если по всем условиям клиент соответствует категории граждан, подходящих под действие программы государственной поддержки, то банк может предложить следующие условия.

У реструктуризации, на первый взгляд, нет недостатков. Но они все-таки существуют:

Как видим, добросовестное исполнение своих обязательств практически гарантирует шансы на реструктуризацию в Сбербанке. Какие возможности перед заемщиками открываются в случае рефинансирования? Эти возможности могут представлять собой следующие варианты сценария по договору:

Важно учитывать, что если плательщики не предупредят банк о невозможности внести очередной платеж вовремя, их ожидают закономерные пени, санкции и начисление процентов по общей сумме. В некоторых случаях их отменяют, особенно при одобрении новой структуры платежей. Сбербанк предлагает несколько путей для реструктуризации, какой вариант выбрать клиенту – решают совместно обе стороны.

Преимущества реструктуризации

При всей своей лояльности, Сбербанк также имеет свои условия по жилплощади, за которую выплачивается кредит, ведь она является объектом долга:

Госаппарат также принимает меры урегулирования проблем с задолженностью по ипотекам. Например, постановление Правительства Российской Федерации от 7 декабря 2015 г. №373 гласит, что Правительство изъявляет готовность помочь в оформлении реструктуризации нескольким категориям задолжников:

Во-первых, важно понять, в чем суть самого метода реструктуризации. Обычно это банковская услуга особого разряда, ее основная направленность – способствовать выплате банковской задолженности и выполнения гражданами всех взятых на себя обязательств по ипотеке.

Сегодня существует несколько путей решения вопроса с задолженностью по кредитным договорам, даже крупным. Даже если выплаты стали тяжелым бременем для гражданина, юридическая консультация и различные варианты рефинансирования помогут решить вопрос – как избежать штрафов и судебных разбирательств и не попасть в черные списки должников.