- Созаемщик

- Кто такой созаемщик

- 0,1% ставка по ипотеке в Сбере – правда или нет?

- Способы получения ссуды на жилье

- Требования и документы для оформления ипотеки

- Отвечает руководитель юридической компании «Владислав Фролов и партнеры» Владислав Фролов:

- Требования Сбербанка к заемщику для получения ипотеки

- Когда требуется созаемщик

Как правило, по ипотечным займам в залог идёт приобретаемая недвижимость. Для этого клиент должен предоставить свидетельство о праве собственности и прочие документы на жилье. Можно предоставить и стороннюю собственность.

Для оформления ипотечного кредита с созаемщиком необходимо обратиться в офис банка. При подаче заявки должен присутствовать заемщик и созаемщик при ипотеке. Сбербанк предполагает следующий алгоритм:

Созаемщик

Как правило, составляется один общий договор, состоящий из индивидуальных и общих условий. В индивидуальных условиях указываются доли, которые имеют заемщики в ежемесячном платеже. Чаще всего заключается договор 50 на 50. Это значит, что 1/2 доли ответственности несет заемщик, а вторую половину – созаемщик. Они выплачивают по 50% от суммы ежемесячного платежа.

К привлечению допобеспечения часто прибегают клиенты, которые имеют невысокий уровень дохода. Ипотека – это достаточно дорогой займ. Несмотря на низкую процентную ставку, он требует длительного срока и крупных сумм выплат. Так, сегодня среднероссийский платеж по ипотеке составляет 20 000 руб. в месяц, сроком на 20 лет.

Сегодня, в среднем, для получения ипотечного кредита необходима заработная плата в размере 30 000 руб. в месяц. При оформлении учитывается наличие иждивенцев, других кредитов, коммунальных платежей и так далее. Все это может уменьшить одобренную сумму либо увеличить срок ипотеки.

Для многих ипотека – порой единственно доступный путь к обретению собственного жилья. Однако, чтобы получить одобрение требуется не только первоначальный взнос и трудовой стаж, но и высокий доход. Когда личных средств клиента не хватает для покупки выбранной недвижимости, можно привлечь созаемщика.

Как уже говорилось ранее, банки допускают участие от одного до пяти дополнительных заемщиков. Помощь в погашении кредита клиенты чаще просят у собственных родителей, супругов или даже у дальней родни. Некоторые банки соглашаются принять постороннего человека как созаемщика, при условии, что он не возражает против этого. В реальности, однако, близкие друзья отказываются отвечать за чужие ипотечные кредиты.

Кто такой созаемщик

Разделить ответственность по кредиту с кем-либо – серьезное решение, приводящее к многолетним обязательствам перед банком. До того, как согласиться на это, необходимо оценить возможные плюсы и минусы, чтобы впоследствии не попасть в сложную ситуацию.

Супруги, брак между которыми зарегистрирован, приобретая квартиру, выступают созаемщиками автоматически. Если муж и жена не рассматривают возможность впоследствии делить ответственность по ипотеке, лучше заключить брачный договор, регламентирующий обязанности каждого из супругов по оплате кредита, а также размер долей, которые получит каждый из них после развода.

Если заемщик планирует взять ипотеку, не подтверждая уровень дохода, ответственность по уплате кредита полностью переходит на созаемщика.

Но и это еще не всё!

С прошлого года Сбербанк активно кредитует приобретение квартир в рамках программы господдержки по ставке 6,5% годовых. Напомним, что по этой программе взять кредит на приобретение жилья может практически любой житель России. Для получения такого кредита достаточно выполнить всего три условия:

0,1% ставка по ипотеке в Сбере – правда или нет?

Для москвичей, жителей Московской области, Санкт-Петербурга и Ленинградской области максимальная сумма кредита в Сбербанке составляет 12 миллионов рублей. Для остальной России – 6 миллионов.

Один из них – оформление в том же Сбербанке кредита под залог имеющегося у вас жилья. Полученными средствами будет профинансирована требуемая сумма первоначального взноса по приобретаемой квартире или дому. Такая схема отлично подойдет тем, кто имеет в собственности, например, небольшую квартиру, и хочет улучшить свои жилищные условия приобретением более просторного жилья.

Помимо скидок от застройщиков, в Сбербанке действуют и другие виды скидок к базовым ипотечным ставкам. Например, если вы молодая или многодетная семья, то можете рассчитывать на самые выгодные условия получения ипотечного кредита.

Разные банки придерживаются разной политики. Сбербанк страхует основного заёмщика. Другие банки страхуют по схеме 50/50 или 70/30. Банк Санкт-Петербург страхует 70/30 (70% основного заёмщика и 30% созаёмщика). В некоторых банках 50/50 или 70/30 – страховщики решают сами.

8. Какие документы нужны созаёмщику по ипотеке?

3. Как узнать, кто созаёмщик и сколько их?

Количество и имена созаёмщиков узнают не из договора купли-продажи, а из кредитного договора. Все созаёмщики указаны в кредитном договоре. Если муж, жена либо другой родственник являются созаёмщикам, то им обязательно нужно придти на сделку в банк для подписания кредитного договора.

Максимально допустимое число созаёмщиков может быть 4 человека, но на практике их обычно меньше, 2-3 человека.

Созаёмщику нужно приготовить следующие документы:

паспорт;

справку с места работы о заработной плате или другие документы, подтверждающий официальное трудоустройство и наличие дохода.

9. Может ли созаёмщик выйти из кредитного договора?

Очень часто спрашивают супруги: «Как узнать: я – созаёмщик или нет, если меня нет в договоре купли-продажи? Нужно ли мне приходить на сделку?»

- паспорт;

- копию трудовой книжки;

- справку о доходах;

- все бумаги на кредитуемый объект недвижимости.

Какой же процент по ипотеке в Сбербанке действует в сейчас? На сегодня ставка составляет 7,4–12,5% годовых. Молодые семьи могут брать ссуды по льготной ставке — уточняйте условия на официальном сайте www.sberbank.ru.

Прохождение заявки в первую очередь зависит от вашего уровня платежеспособности. Максимальная сумма кредита рассчитывается с учетом получаемого дохода и затрат клиента. Чтобы получить необходимые средства, могут быть привлечены созаемщики. Их количество не может превышать трех человек.

Способы получения ссуды на жилье

Обратитесь лично в отделение и предоставьте все необходимые бумаги:

Для предоставления ипотеки в Сбербанке могут быть затребованы дополнительные документы. Если ссуду вам одобрили, для выбора недвижимости у вас есть три месяца. Именно в течение этого срока действительно положительное решение.

В первую очередь внимательно изучите кредитный договор и правильно рассчитайте долговую нагрузку на семейный бюджет. Купив в кредит жилье, вы должны каждый месяц оплачивать банку проценты.

На каких условиях и как можно получить ипотеку в Сбербанке на готовое жилье? Взять кредит в Сбербанке можно только в национальной валюте. Банк дает на покупку квартиры до 80% от ее стоимости. Оставшиеся 20% заемщик должен оплатить самостоятельно.

Заявка на ипотеку подается онлайн — без визита в офис кредитной организации. О решении банка клиент оповещается в смс-сообщении или по телефону. Решение банк принимает в течение дня.

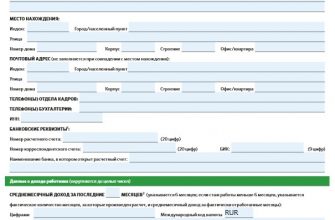

Банк допускает оформление ипотеки без подтверждения дохода. В этом случае клиент предоставляет следующие документы: паспорт гражданина РФ + второй документ, удостоверяющий личность. Если ипотечный кредит оформляется с подтверждением платежеспособности, то пакет документов будет следующим:

Если клиент предоставляет банку справки о доходах, условия по кредиту могут быть улучшены. По своему усмотрению банк может затребовать подтверждение платежеспособности в обязательном порядке.

Требования и документы для оформления ипотеки

Участие в программе доступно только гражданам РФ. Возрастные ограничения — 21-75 лет. Трудовой стаж на текущем месте работы — не менее 3 месяцев. Возможно привлечение созаемщиков, к которым банк предъявляет аналогичные требования.

При приобретение жилья в ипотеку действуют налоговые вычета: со стоимости жилого помещения и с процентов, уплаченных по кредитному договору. Также в банке применяется сервис электронной регистрации сделки: при его использовании Сбербанк улучшает условия кредитования в части снижения процентной ставке по кредиту на 0,3% годовых.

Страхование объекта от гибели, повреждения или утраты оформляется в обязательном порядке — это требования действующего законодательства. При отказе от страхования жизни и здоровья клиента банк может повысить процентную ставку на 1% годовых.

Государство разрабатывает программы, по условиям которых граждане РФ приобретают собственное жилье в ипотеку на льготных условиях. Подобные меры реализовываются через кредитные организации, в числе которых Сбербанк. Наименование программы — Господдержка 2020: ипотека на покупку квартиры в новостройке.

Однако, какими бы заманчивыми ни были условия кредитования, всегда хочется сберечь как можно больше собственных средств. Сегодня попробуем разобраться, как взять ипотеку в Сбербанке и что нужно знать, чтобы сэкономить на процентах и дополнительных платежах.

Как известно, процентные ставки российских банков по различным кредитным продуктам (включая ипотеку) связаны с установленным регулятором уровнем ключевой ставки. На сегодняшний день ключевая ставка находится на рекордно низком уровне, что позволяет россиянам получить займ как можно выгоднее.

В любом случае, прежде чем брать ипотеку на якобы выгодных условиях, серьезно обдумайте свое решение и рассчитайте, какую сумму ежемесячного платежа вы сможете осилить.

Что касается компенсации из налоговой лично вы ее не сможете получить, даже если станете созаемщиком.

Прежде чем воспользоваться деньгами материнского капитала, заемщик оформляет у нотариуса обязательство выделить доли всем членам семьи. Независимо от того, кто из супругов и когда заключил сделку на приобретение жилья, после выведения его из залога банка каждому ребенку и родителю/усыновителю будет принадлежать доля.

Отвечает руководитель юридической компании «Владислав Фролов и партнеры» Владислав Фролов:

Разбираем ситуацию из реальной жизни.

Впрочем, имеется следующий вариант: вы получите компенсацию, если будете иметь долю в праве данной квартиры. Для этого вам придется доказывать, что вы несли расходы по приобретению этого жилья. Тогда нужно обращаться в суд за разделом совместно нажитого имущества, поскольку часть ипотеки вы выплачиваете в браке за счет совместно нажитых средств. Раздел же совместного имущества может быть осуществлен и без расторжения брака.

Изменить состав созаемщиков можно только с согласия банка. Заменить созаемщика проще, чем добавить нового. Обычно для этого банк требует вескую причину, например, нетрудоспособность текущего плательщика.

Содержание статьи:

Отзывы клиентов о получении ипотеки в Сбербанке делятся на две части. У одной половины все проходит гладко, начиная с подачи заявления и заканчивая выплатами, другие жалуются на недостатки. Это и непонятное затягивание сроков рассмотрения поданных документов на получение ипотеки (нередко вместо 5 дней клиенты получают ответ через два месяца), что не дает возможность планировать время покупки квартиры или начало строительства. Это и трудности с получением закладной после выплаты ипотечного кредита.

Требования Сбербанка к заемщику для получения ипотеки

Что же необходимо предоставить в финансовое учреждение для решения вопроса о выдаче кредита?

Ипотека относится к наиболее сложным и энергозатратным банковским продуктам. К ее оформлению не только у сотрудников, но и у клиентов банка должен быть максимально грамотный и ответственный подход.

Все граждане, желающие участвовать в программе «Ипотека плюс материнский капитал» получают в госучреждениях сертификаты на использование средств материнского капитала в качестве первоначального взноса. Также может выдаваться документальное подтверждение, заверенное в Пенсионном фонде РФ и отражающее остаток суммы данного капитала.

Количество созаемщиков при ипотеке не должно превышать трех человек. Ими могут стать как родственники заемщика, так и третьи лица, подходящие под критерии отбора. Требования к созаемщику по ипотеке в Сбербанке ничем не отличаются от требований, предъявляемых к самому заемщику: гражданство и прописка РФ; возраст исходя из программы, но не моложе 21 и не старше 75 лет; постоянное место работы и стабильный доход; стаж общий (не менее года за последние 5 лет) и по последнему месту работы (от 3 до 6 месяцев).

Заемщик оформит необходимые документы, а вы обязательно попросите копии страховых полисов и условий страхования. Тогда вы можете быть спокойны, что при определенных обстоятельствах, требования банков возьмет на себя страховая компания. Оформление защиты потребует дополнительных расходов, поэтому есть смысл заранее подыскать более экономичный вариант среди аккредитованных сбербанком страховщиков.

Когда требуется созаемщик

Кроме того, созаемщик выражает согласие на обработку личных данных, и передачу сведений о приобретенных обязательствах в общедоступную базу бюро кредитных историй.

Конечно, всегда стоит читать и кредитный договор, и все другие документы, которые вы подписываете. Но стоит заранее уточнять все нюансы, чтоб не принимать решение в последний момент.

В иных случаях, перед тем, как принять такое решение, подумайте о возможных рисках для созаемщика: